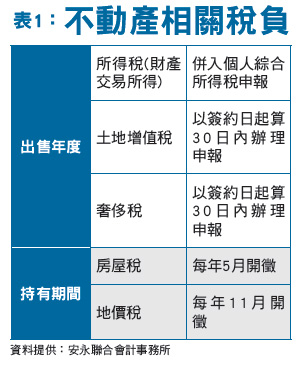

5月要報稅,很多受薪階級都想方設法,希望能在節稅的理想下少繳一點稅,至於該如何節稅呢?多聽專家的解說,就能更了解報稅的各種竅門。每年一到五月份的報稅季節,民眾就「憂頭結面」,因為荷包要大失血了!像是去年有賣房子的「售屋族」,因有財產交易的利得要報繳,如果「報錯稅」,就得小心國稅局找上門;而補繳事小,若罰款則事大,等於一次傷,卻要痛兩回!根據內政部公告,去(二○一四)年一整年度的房屋買賣移轉件數為三十二萬五八九棟,換言之,今年有三十二萬餘人在申報綜合所得稅時,都得在「財產交易利得」欄目上做登錄及申報。近兩年,有關房地產的相關稅負特別多,變動也大,尤其豪宅交易有關財產交易利得的新規定一大堆,讓「豪宅客群」叫苦連天,而如果你以為買賣案件才一、兩千萬元,應該不在國稅局「勤查稅」的目標客群裡,恐怕就大錯特錯了!政府因為稅收差,最近幾年趁著打房,連帶地把「有殼蝸牛」視為「肥羊」,加上從二○一二年八月開始實施「實價登錄」,並在預售屋銷售上,要求建商提供訂購戶的相關資料,都讓國稅局得以充分掌握民眾的「買進價」。實價登錄全都錄 民眾逃不掉 所以,一旦民眾脫手賣掉房子,「賣出價」減掉「買進價」就有「利得」收入,此在報稅時有沒有「短報」,一下子就會被國稅局查到了!目前民眾可能面對的不動產稅負,可分為出售年度及持有期間(表一)。就出售年度來說,除隔年五月要併入申報綜合所得稅外,售屋族還要在簽約日起的三十日內,辦理「土地增值稅」與「奢侈稅」的申報(買房子的人則要申報繳納「契稅」);至於持有期間,則包括每年五月要繳「房屋稅」,以及十一月繳納「地價稅」。換句話說,民眾在每年五月要繳的稅負,就有「綜合所得稅」和「房屋稅」兩大項,其中,房屋稅的多寡,政府會幫民眾好好算清楚,民眾較不用傷腦筋。除非是住在「天龍國」的台北市民,若又處於精華地段,在市府調高「房屋標準單價」、「路段率」及「房屋稅率」後,民眾在四月底前可能就會收到柯文哲市長所說的很「有感」的稅單。五大報稅族群省稅大作戰另就綜合所得稅的申報來說,約可從「售屋族」、「購屋族」、「換屋族」、「房東族」和「房客族」等五大族群來剖析節稅之道。安永聯合會計事務所執業會計師楊建華談到,財產交易所得稅的申報方式有三種,包括:一、可以舉證的成本和售價:依房屋售價,減除取得成本及相關費用,核實課稅。舉例來說,如果賣價是二千萬元,而多年前買進價格為一千五百萬元,另裝潢的相關成本約二百萬元,則以二千萬元減一千五百萬元及二百萬元後,所得就是三百萬元,再依此做申報。但民眾一定要注意,「取得成本及相關費用」都得要有收據,以取得成本來說,早期就是簽約上所約定的買賣總額,至於相關費用,例如各項裝潢的收據等等,都要保存下來,才有辦法申報。二、無法舉證成本但可查得售價之豪宅:標準為房地總成交金額乘以計算公式,此適用的是台北市總價七千萬元以上、新北市六千萬元以上、其他地區四千萬元以上的不動產。財產交易所得=房地總成交金額×房/(房+地)×15%三、其他:亦即無法舉證成本,且非豪宅者,此大多是持有期間過長,屋主已無法提出買進時的相關成本。財產交易所得=房屋評定現值×部頒標準以上三種申報方式,售屋族可視自己的情況選擇最適合的一類核實申報,但千萬不要以高報低,例如以為國稅局查不到你的「買進價」,就以房屋評定現值(一般都較低)來申報。楊建華表示,從二○一一年六月實施「奢侈稅」以來,政府先是針對大台北地區房屋總價超過四千萬元以上的物件,進行查稅動作,近幾年再依次降低至二千萬元左右的案件。由於國稅局可從建商或代銷公司取得購屋者的成本價格,因此,如果你不屬於第二類的豪宅族群,卻未依第一類申報,則屆時一旦逃漏稅,不僅會被「追捕」,還會被罰款。不過,從稅捐單位得知的訊息,目前大都是要求申報者「補稅」,還沒有被罰款。楊建華表示,就買賣不動產房屋部分的「財產交易所得額」(土地部分,課徵土地增值稅)須併入個人綜合所得稅申報,其中,民國一○三年度最高稅率為四○%,民國一○四年度新增稅率則為四五%。換屋族可善用重購退稅

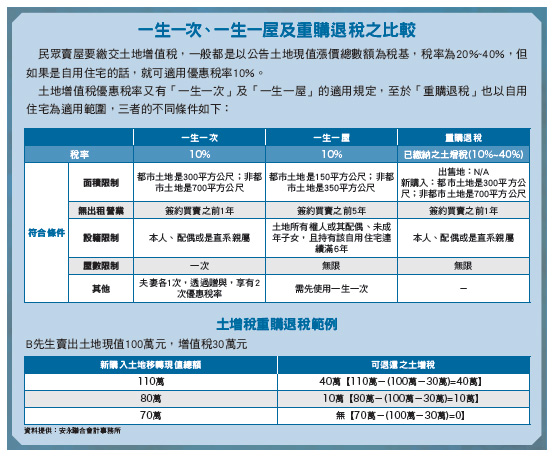

所以,一旦民眾脫手賣掉房子,「賣出價」減掉「買進價」就有「利得」收入,此在報稅時有沒有「短報」,一下子就會被國稅局查到了!目前民眾可能面對的不動產稅負,可分為出售年度及持有期間(表一)。就出售年度來說,除隔年五月要併入申報綜合所得稅外,售屋族還要在簽約日起的三十日內,辦理「土地增值稅」與「奢侈稅」的申報(買房子的人則要申報繳納「契稅」);至於持有期間,則包括每年五月要繳「房屋稅」,以及十一月繳納「地價稅」。換句話說,民眾在每年五月要繳的稅負,就有「綜合所得稅」和「房屋稅」兩大項,其中,房屋稅的多寡,政府會幫民眾好好算清楚,民眾較不用傷腦筋。除非是住在「天龍國」的台北市民,若又處於精華地段,在市府調高「房屋標準單價」、「路段率」及「房屋稅率」後,民眾在四月底前可能就會收到柯文哲市長所說的很「有感」的稅單。五大報稅族群省稅大作戰另就綜合所得稅的申報來說,約可從「售屋族」、「購屋族」、「換屋族」、「房東族」和「房客族」等五大族群來剖析節稅之道。安永聯合會計事務所執業會計師楊建華談到,財產交易所得稅的申報方式有三種,包括:一、可以舉證的成本和售價:依房屋售價,減除取得成本及相關費用,核實課稅。舉例來說,如果賣價是二千萬元,而多年前買進價格為一千五百萬元,另裝潢的相關成本約二百萬元,則以二千萬元減一千五百萬元及二百萬元後,所得就是三百萬元,再依此做申報。但民眾一定要注意,「取得成本及相關費用」都得要有收據,以取得成本來說,早期就是簽約上所約定的買賣總額,至於相關費用,例如各項裝潢的收據等等,都要保存下來,才有辦法申報。二、無法舉證成本但可查得售價之豪宅:標準為房地總成交金額乘以計算公式,此適用的是台北市總價七千萬元以上、新北市六千萬元以上、其他地區四千萬元以上的不動產。財產交易所得=房地總成交金額×房/(房+地)×15%三、其他:亦即無法舉證成本,且非豪宅者,此大多是持有期間過長,屋主已無法提出買進時的相關成本。財產交易所得=房屋評定現值×部頒標準以上三種申報方式,售屋族可視自己的情況選擇最適合的一類核實申報,但千萬不要以高報低,例如以為國稅局查不到你的「買進價」,就以房屋評定現值(一般都較低)來申報。楊建華表示,從二○一一年六月實施「奢侈稅」以來,政府先是針對大台北地區房屋總價超過四千萬元以上的物件,進行查稅動作,近幾年再依次降低至二千萬元左右的案件。由於國稅局可從建商或代銷公司取得購屋者的成本價格,因此,如果你不屬於第二類的豪宅族群,卻未依第一類申報,則屆時一旦逃漏稅,不僅會被「追捕」,還會被罰款。不過,從稅捐單位得知的訊息,目前大都是要求申報者「補稅」,還沒有被罰款。楊建華表示,就買賣不動產房屋部分的「財產交易所得額」(土地部分,課徵土地增值稅)須併入個人綜合所得稅申報,其中,民國一○三年度最高稅率為四○%,民國一○四年度新增稅率則為四五%。換屋族可善用重購退稅 安永聯合會計事務所國際稅務服務部經理孫大忠則針對「換屋族」指出,可注意「重購退稅」項目,也就是納稅義務人在出售符合下列規定的房屋,並且完成移轉登記起二年內重購者(先購後售也適用),可享用重購自用住宅抵稅額。1.出售或重購之房屋係以納稅義務人本人或其配偶名義登記。2.納稅義務人出售或重購之房屋均須為自用住宅。3.納稅義務人出售自用住宅房屋,已繳納該財產交易所得部分之綜合所得稅。4.於出售自用住宅房屋完成移轉登記日起二年內重購者(先購後售者也適用),重購自用住宅的房屋其價額超過原出售價額者,可進行扣抵。舉例來說,A先生於民國一○二年二月一日出售自用住宅乙戶,該房屋買進成本為四百萬元,賣出價額為四八○萬元(不含土地價款)。民國九十九年度應申報財產交易所得為八十萬元,民國一○三年十一月一日,A先生之配偶購買房屋乙戶供自住使用,房屋價款為五百萬元。此時,A先生在民國一○三年度,即可申請扣抵或退還一○二年度已納財產交易所得之綜合所得稅額。計算說明如下:(A)民國一○二年度應納稅額(包括出售自用住宅之財產交易所得)(B)民國一○三年度應納稅額(不包括出售自用住宅之財產交易所得)民國一○三年度重購自用住宅之房屋可扣抵或退還之稅額=(A)-(B)此外,同一課稅年度支付不同期間之購置自用住宅借款利息,得合併計算列報綜合所得稅扣除額,每一申報戶每年購屋借款利息扣除額以三十萬元為限。

安永聯合會計事務所國際稅務服務部經理孫大忠則針對「換屋族」指出,可注意「重購退稅」項目,也就是納稅義務人在出售符合下列規定的房屋,並且完成移轉登記起二年內重購者(先購後售也適用),可享用重購自用住宅抵稅額。1.出售或重購之房屋係以納稅義務人本人或其配偶名義登記。2.納稅義務人出售或重購之房屋均須為自用住宅。3.納稅義務人出售自用住宅房屋,已繳納該財產交易所得部分之綜合所得稅。4.於出售自用住宅房屋完成移轉登記日起二年內重購者(先購後售者也適用),重購自用住宅的房屋其價額超過原出售價額者,可進行扣抵。舉例來說,A先生於民國一○二年二月一日出售自用住宅乙戶,該房屋買進成本為四百萬元,賣出價額為四八○萬元(不含土地價款)。民國九十九年度應申報財產交易所得為八十萬元,民國一○三年十一月一日,A先生之配偶購買房屋乙戶供自住使用,房屋價款為五百萬元。此時,A先生在民國一○三年度,即可申請扣抵或退還一○二年度已納財產交易所得之綜合所得稅額。計算說明如下:(A)民國一○二年度應納稅額(包括出售自用住宅之財產交易所得)(B)民國一○三年度應納稅額(不包括出售自用住宅之財產交易所得)民國一○三年度重購自用住宅之房屋可扣抵或退還之稅額=(A)-(B)此外,同一課稅年度支付不同期間之購置自用住宅借款利息,得合併計算列報綜合所得稅扣除額,每一申報戶每年購屋借款利息扣除額以三十萬元為限。 至於「購屋族」的情況,符合上述條件者,可享用「重購自用住宅抵稅額」,另每一申報戶每年的購屋借款利息扣除額以三十萬元為限。但若是同一年度為「房客族」及「購屋族」者,例如上半年還在租房子、付租金,下半年向銀行貸款買房子、支付房貸,則同年度不同期間之房屋租金支出與購屋借款利息,在不重複前提下,得分別列報綜合所得稅扣除額。舉例來說,如果張先生在前四個月是租房子,則其可申報的租金支出為十二萬元乘以(四個月/十二個月),因此只能申報四萬元;而後八個月有房貸支出,這部分則以三十萬元乘以(八個月/十二個月),故可申報二十萬元。上述兩者合起來可申報的金額就是二十四萬元。

至於「購屋族」的情況,符合上述條件者,可享用「重購自用住宅抵稅額」,另每一申報戶每年的購屋借款利息扣除額以三十萬元為限。但若是同一年度為「房客族」及「購屋族」者,例如上半年還在租房子、付租金,下半年向銀行貸款買房子、支付房貸,則同年度不同期間之房屋租金支出與購屋借款利息,在不重複前提下,得分別列報綜合所得稅扣除額。舉例來說,如果張先生在前四個月是租房子,則其可申報的租金支出為十二萬元乘以(四個月/十二個月),因此只能申報四萬元;而後八個月有房貸支出,這部分則以三十萬元乘以(八個月/十二個月),故可申報二十萬元。上述兩者合起來可申報的金額就是二十四萬元。 楊建華針對「房東族」指出,房東申報個人綜合所得稅時,須將全年的租金收入減掉必要損耗和費用後的餘額當作所得額,申報房屋租賃所得。房東族與房客族報稅立場不同

楊建華針對「房東族」指出,房東申報個人綜合所得稅時,須將全年的租金收入減掉必要損耗和費用後的餘額當作所得額,申報房屋租賃所得。房東族與房客族報稅立場不同 至於租賃所得的計算方式有以下兩種(可擇高選用):一、不須任何證明文件:以當年度房屋租金收入的四三%列為必要費用,但須注意,土地出租的收入,僅能扣除該地當年度繳納之地價稅,不得扣除四三%的必要費用。二、採列舉扣除方式:必須對因租賃而發生之合理、必要損耗及費用,逐項提出證明,如房屋折舊、修理費、地價稅、房屋稅及其附加捐、以出租財產為標的物的保險費、向金融機構貸款購屋而出租所支付的利息等。至於「房客族」則以房屋租金支出列舉扣除額,每戶申報上限為十二萬元。

至於租賃所得的計算方式有以下兩種(可擇高選用):一、不須任何證明文件:以當年度房屋租金收入的四三%列為必要費用,但須注意,土地出租的收入,僅能扣除該地當年度繳納之地價稅,不得扣除四三%的必要費用。二、採列舉扣除方式:必須對因租賃而發生之合理、必要損耗及費用,逐項提出證明,如房屋折舊、修理費、地價稅、房屋稅及其附加捐、以出租財產為標的物的保險費、向金融機構貸款購屋而出租所支付的利息等。至於「房客族」則以房屋租金支出列舉扣除額,每戶申報上限為十二萬元。