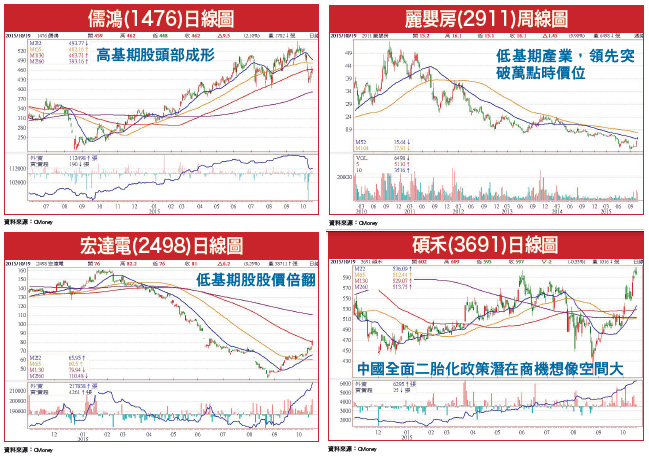

新興市場股匯雙漲,人民幣連八升,陸股應聲大漲,在這個氛圍下,受惠中國一帶一路政策的原物料股大有機會接棒強攻。受近來美國經濟數據普遍不如預期的影響,市場對於聯準會今年升息的聲音也越來越小,剛好給了國際熱錢資金派對再續攤的大好理由,先前被唱衰的新興市場再度重回資金的懷抱。在資金回流的同時,不僅創造「高出低進」全球股匯市的新投資趨勢,單一股市盤面個股輪動也同樣見到「高基期下、低基期上」的差異化表現。「高出低進」成為投資新趨勢由於本波資金派對續攤走的仍是資金行情,股價位階高低成為資金選股時的重要關鍵,基本面優劣反而沒那麼重要,跌深股只要有些許的利多題材點火,就可吸引那些原已「蠢蠢欲動」的資金大舉湧進,造就股價底部翻揚的反攻行情。畢竟歷經過去幾年QE所造就的資金行情,多數股市、個股走了數年的大多頭,股價早已超越目前基本面的合理價值,本益比高得嚇人,這些股市及個股勢必不會成為熱錢資金回補的首選標的。此外,一旦被資金認為股價「高基期」族群的市場評價已達合理滿足點,後市已無進一步可推升股價持續上漲力道存在,不具買進的「投資價值」時,接下來恐將面臨獲利了結賣壓籠罩,原先強勢的漲升表現將難以延續。相反的,目前股價仍位處「低基期」的族群,在營運步出谷底、產業旺季來臨及利基題材等利多加持下,「投資價值」自然有機會隨之而升,股價潛在上漲空間也相對較大,對正忙於尋找投資機會的熱錢資金而言,此時「低基期」族群的吸引力明顯大增,有望就此展開一波亮眼的多頭漲勢。跌深就是最大利多 資金行情無關基本面或許有部份市場人士並不認同,這種缺少強而有力的基本面利多支撐,純粹因股價大幅修正後的技術面跌深反彈。但其實最容易創造出倍數報酬的個股就是此類,漲勢通常都走的又急又快,屬於一波到底的行情,只要一不留神,買點就稍縱即逝。「跌深就是最大利多,漲多就是最大利空」為股市中不變的定律,投資人進入股市,無非就是要賺錢,千萬不要囿於「無基之彈」的成見,進而錯失錯過賺錢的好機會。回到近期的台股盤面,股價仍處於高基期的族群,主要圍繞在紡織、製鞋及房屋修繕等先前強勢走多的美國經濟復甦概念股,因股價多頭行情已維持一段頗長的時日,多數個股評價也已反應到明年以後的獲利表現,近日已陷入高檔停滯不前的情況,加上高基期、高本益比指標的股王大立光(3008)及股后漢微科(3658),前一波因未來產業需求出現雜音,股價即慘遭大幅修正的景象還歷歷在目,此時只要市場一有風吹草動,就會牽動投資人的敏感神經,生怕跑得比別人慢就會少賺甚至賠錢,爭相意圖獲利了結、撤出資金,造成股價急速回檔、快速下跌的走勢,此為目前「高基期」類股所面臨的最新市況變局。股價已漲到天花板 高基期股賣壓重以紡織股王儒鴻(1476)為例,因主力客戶Nike及Lululemon近期北美的庫存水位偏高的疑慮,被麥格理解讀成北美銷售動能趨緩,恐會衍生出供應鏈明年度訂單成長速度也跟著放緩的問題,一併儒鴻、聚陽(1477)、東隆興(4401)及製鞋代工廠豐泰(9910)的評等及目標價,引發一波外資、投信法人的調節潮,股價技術面也因此紛紛形成頭部。美國經濟復甦概念股另一個壓力則來自於美國消費市場的雜音,不僅九月消費者物價指數下滑、消費支出動能稍緩,零售商龍頭沃爾瑪(Wal-Mart)更發布獲利預警,下修下一會計年度EPS達一二%,衝擊股價創下二十五年來最大單日降幅,加上沃爾瑪又慣於要求供應商降價和分攤成本,市場預期在公司發布獲利預警後,可能會進一步對供應商施壓,恐不利未來的獲利表現。或許以美國經濟走向復甦之路來看,消費數據不如預期,品牌廠高庫存問題可能僅是短期現象,中長線仍有恢復正常的機會,但現在的狀況是高股價基期遇上負面雜音,股價波動加劇在所難免,建議手中有相關持股的投資人,可先逢高獲利了結。低基期產業領先回到萬點價位前股王宏達電(2498)堪稱本波「低基期」股絕地大反攻的代表,受第三季虧損縮、第四季新機、新市場開拓效應及外資籌碼回補等利多激勵,推升股價自八月下旬開始強勁反彈,甚至延伸出後來的軋空行情,自低點四○.三五元一路彈升到八三.七元,足足翻了一倍。其他股價轉強表態的低基期產業尚有半導體、太陽能及塑化等,近期相繼受惠熱錢匯入台股,股價均見到一波三~五成左右強彈漲幅,甚至像F-昂寶(4947)、信驊(5274)、敦南(5305)、力成(6239)、F-矽力(6415)、矽創(8016)、昱晶(3514)、碩禾(3691)、茂迪(6244)、台塑(1304)、台化(1326)、台塑化(6505)及華夏(1305)等個股,股價不是已經領先大盤,反彈回到對應加權指數今年四月下旬、五月初萬點位置時的股價水準,就是接近於當時的股票價格,明顯呈現出資金熱錢推波助瀾的上漲榮景。相較前述幾個股價已彈升的族群,多頭攻勢剛發動的中國二胎化概念股,會是不錯的佈局選項。由於中國人口老齡化情況日益嚴重、少子化趨勢明顯,要求放鬆生育政策的聲音此起彼落,已有消息指出中國未來人口發展戰略報告已經上遞到決策層,提出立即放開全面二胎政策的建議,更有機會成為十三五計畫的重要項目。中國二胎化政策受惠股 波段漲勢才開始中國五中全會將於本月二十六日召開,政策一旦列入計畫中,將成為相關概念股的重大利多。法人預期首波受惠業者將是嬰童用品股及幼教股,例如麗嬰房(2911)、F-濤帝(2929)、F-大地(8437)及遠見(3040)等,挾著長線商機爆發成長的想像題材,可預期股價的波段漲勢應只是剛開始而已。低基期股反攻除了走技術面跌深反彈行情外,也有股價領先基本面走回升行情的例子,就像半導體產業中的晶圓代工,此波下游品牌廠客戶的庫存調整期已近末尾聲,即將迎來客戶訂單熱潮,揭開產業新一波循環的回升序幕。就過去經驗來看,從股價反應後市產業基本面利多,到實質出貨量增、營收業績回升榮景出現,時間間隔差距有時長達半年左右。台積電(2330)股價之所以可領先站回年線,就是在提前反應明年半導體景氣回溫及有望通吃蘋果A10訂單的利多所帶動。不僅如此,摩根大通也看好另一檔晶圓代工廠聯電(2303),在聯發科等客戶訂單回籠帶動下,明年將可望有一波備貨潮,調升評等至加碼,目標價上調至十五元,吸引外資買盤提前卡位明年營運回升的利多。換句話說,個股股價的漲升,往往不僅只因為市場資金熱錢,看似搶短、投機式的買進、停駐所致,也有可能是因為來自於產業基本面,中長線利多因素支撐,使得市場機構法人大筆資金,願意先期卡位、領先佈局,等著迎接未來大長波段,因反應產業實質營收獲利成長,所見到的股價波段漲勢,拉出波段漲升獲利空間。