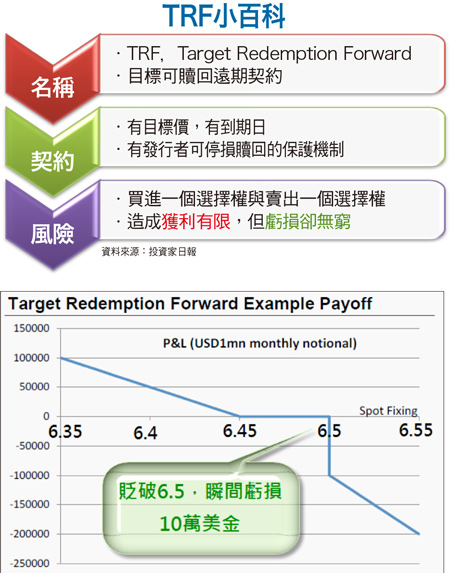

原本銀行在TRF這類商品扮演的角色,只是單純賺取佣金的仲介,客戶若有虧損,銀行無需負責,但金管會下了三道行政指導棋,加上銀行為賺取高額佣金,忽略風險、方便行事,也造成客戶虧損可間接轉嫁給銀行的結果。延續上一期(八○二期)內容,人民幣持續走貶,除了會帶給台灣(一)匯率上:將牽動新台幣貶值趨勢,(二)股市上:將引發外資龐大賣壓,(三)產業上:紅色供應鏈威脅更大,這三大負面衝擊之外,近幾年在國內銀行熱銷的衍生性金融商品(與人民幣連動的TRF),更會引爆小型金融風暴,成為壓垮銀行獲利的一大風險。TRF是英文全名為Target Redemption Forward的縮寫,中文翻譯為目標可贖回遠期契約,顧名思義這個遠期契約,會有一個目標價,會有一個到期日,也會有一個對發行者(非投資人)可贖回停損的保護機制。此外,由於這個契約是透過買進一個選擇權與賣出一個選擇權所編製而成,因此從投資的觀點來看,TRF是一個「獲利有限,但虧損卻無窮」的衍生性金融商品。然而,這類型「獲利有限,風險卻無窮」的衍生性金融商品,為何過去幾年會成為銀行間熱銷的商品?關鍵原因有二:一是此商品所連結的人民幣,國人普遍認為「只會升不會貶」,二是銀行的行銷人員為了賺取高額佣金,發揮三寸不爛之舌功夫,成功說服客戶買單。作為近幾年企圖成為全球領導貨幣的人民幣,在許多投資人的觀念認為,隨著中國經濟實力快速崛起,與人民幣開放腳步加快,勢必會朝向「一路升值」趨勢邁進。但世事永遠難料,去年八月十一日、十二日中國人民銀行意外放任人民幣兩天內重貶三.八七%,直接從六.二元貶值到六.四四元的過程,也引爆全球金融市場劇烈波動。此外,人民幣持續重貶,相隔僅四個多月時間又再度展開,二○一六年開春後,不僅在岸人民幣貶破六.五五元,離岸人民幣最高還來到六.六七元。根據國際信評機構惠譽(Fitch rating)去年十二月所做的預估,台灣人民幣TRF大多落在六.三五與六.五○兩個高峰,並且都是一面倒地「看升」人民幣,換言之,過去半年人民幣意外連續重貶,已經讓壓寶人民幣不會貶值的投資人,開始面臨追繳保證金與虧損的局面。 此外,由於TRF具備「虧損無窮」的商品特性,因此當人民幣貶破六.五元時,投資人不僅將瞬間蒸發一○%資產,每多貶○.○五元,虧損就會多加一○%,換言之,過去一年台灣人投資TRF商品「血本無歸」的引爆點,我認為將分別落六.八五元與七元兩個人民幣的匯價上。台灣銀行在TRF這類型商品扮演的角色,原本只是單純賺取佣金的仲介(每成交一百萬美元,可賺取十萬到三十萬台幣佣金),推銷外資銀行包裝發行的TRF,給國內銀行VIP客戶投資。換言之,單從仲介角色來看,客戶投資若出現虧損,銀行無需承擔與負責,但由於去年八月金管會下了三道行政指導棋,加上銀行為賺取TRF的高額佣金,不僅忽略風險,更出現許多方便行事的瑕疵,因此也造成客戶虧損,可間接轉嫁給銀行的結果。根據惠譽預估,若人民幣持續貶破七元,台灣將會有四○%的投資人選擇「違約」,而銷售TRF的銀行也將因此間接承受高達七九○億元的損失,根據金管會調查,中信銀、台北富邦、國泰世華、台新銀、大眾銀、玉山金與新光金將是這波TRF若出現違約潮下的最大苦主。

此外,由於TRF具備「虧損無窮」的商品特性,因此當人民幣貶破六.五元時,投資人不僅將瞬間蒸發一○%資產,每多貶○.○五元,虧損就會多加一○%,換言之,過去一年台灣人投資TRF商品「血本無歸」的引爆點,我認為將分別落六.八五元與七元兩個人民幣的匯價上。台灣銀行在TRF這類型商品扮演的角色,原本只是單純賺取佣金的仲介(每成交一百萬美元,可賺取十萬到三十萬台幣佣金),推銷外資銀行包裝發行的TRF,給國內銀行VIP客戶投資。換言之,單從仲介角色來看,客戶投資若出現虧損,銀行無需承擔與負責,但由於去年八月金管會下了三道行政指導棋,加上銀行為賺取TRF的高額佣金,不僅忽略風險,更出現許多方便行事的瑕疵,因此也造成客戶虧損,可間接轉嫁給銀行的結果。根據惠譽預估,若人民幣持續貶破七元,台灣將會有四○%的投資人選擇「違約」,而銷售TRF的銀行也將因此間接承受高達七九○億元的損失,根據金管會調查,中信銀、台北富邦、國泰世華、台新銀、大眾銀、玉山金與新光金將是這波TRF若出現違約潮下的最大苦主。