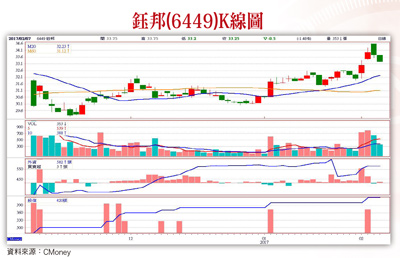

送走了靈猴,迎來了金雞,國際形勢仍舊詭譎多變,而台股的交易結構也大大的不同。自從川普就職美國總統之後,全球資本市場的討論焦點,已由升息議題轉為貿易政策與匯率變化,隨著「邊境稅」被提出,更是讓亞洲諸國忐忑不安。未來會干擾資本市場的變數持續增加,多到族繁不及備載,目前連美國都出現政策執行的內部衝突與共識內耗,可能因此埋下未來不利於美股的因素。例如川普移民禁令禁止七個穆斯林國家的旅客和所有難民入境,持反對觀點的聲音馬上此起彼落,西雅圖聯邦法院判定暫緩執行禁令。接著代理總檢察長法蘭西科(Noel Francisco)馬上強調,總統有權力決定誰能進入或留在美國,表示西雅圖聯邦法院判定暫緩執行禁令是逾越總統之權力。隔日,舊金山聯邦第九巡迴上訴法院,拒絕司法部當天早上提出立即恢復川普移民禁令的要求,這可媲美電影的緊湊劇情,企業界只能望而興嘆持續觀望。部份企業擔心這項禁令將影響他們的員工聘雇,尤其科技業對該禁令最感憂心,因為他們在美國雇用了大量外國員工。現階段美國商界對稅制改革和移民禁令的看法已分歧,有部份企業領袖是謹慎地與川普合作,因為他們擔心川普會以海外生產為由,對他們進口的產品以課重稅等手段作為懲罰。不過,包括蘋果、微軟、Alphabet(Google母公司)、優步(Uber)、英特爾(Intel)、網飛(Netflix)、Airbnb、推特及臉書在內的九十七家科技公司也向上訴法院提交法律文件,聲援反對川普禁令,科技業對川普移民政策的反彈聲浪已愈來愈大。美元匯率變化 持續影響國際資金移動過去我們一再提及美元走勢將決定外資買超亞股的積極度。去年十~十二月美元指數由不到九十五持續漲到一○三,美元兌全球主要貨幣大幅升值,國際資金大幅流向美元資產,反映在台股上,外資十月份賣超十八.五億新台幣,十一月份賣超九六一.九億,十二月份買超十九.四億。二○一七年元月份美元指數開始回軟,反應在台股呈現外資買超四六○億。顯然,若要研判加權指數後勢的強度,要看外資買超的積極度,而外資買超積極度,又取決於美元匯率的走勢,如果美元再度轉強,則外資反手賣超可能性就增加。外資換股操作 加碼力道不如元月觀察近期美元指數回檔一個月後,開始呈現抗跌,截稿前又站回一○○的整數關卡,目前可大膽的假設,外資買超台股的積極度暫時不會太強,對照近期外資的買賣,也是以換股操作為主,整體加碼的力道已不如元月份。不過,投資人也不必過度憂心外資會立馬撤出亞洲,因為美元短期內要快速走強的可能性還不大,主要是川普的政策影響。川普日前砲轟中、日等國刻意貶低貨幣,造成貿易不公,加上他的首席貿易顧問納瓦洛(Peter Navarro)也點名歐元是嚴重低估。川普執政團隊始終認為亞洲諸國有操縱匯率的嫌疑,使得製造業不斷委外生產,流失美國本土的工作機會。美國持續性的喊話,的確暫時壓抑了美元指數的強度。不過,美元已進入升息循環是事實,未來企業營所稅的降低,也有利於企業投資回流,美元長期走升難以避免。在兩股力量的衝擊之下,美元短期內呈現狹幅箱型整理的機率大。反映在台股上,可能維持高檔震盪,指數波動小,個股表現機率大。交易結構豬羊變色 內資外資角色互換元月份以來,投資人應該可以感受到台股的波動結構明顯與去年不同。統計顯示,元月以來漲幅達三成以上的個股達四十餘檔,分布於各族群,沒有獨厚哪一個類股。其中有一共同特點,就是低價股或者轉機股居多,籌碼沉澱夠久,幾乎快讓市場忘了他們的存在,搭配近期整體市場交易量的放大,低價股活潑度大幅提升,與去年外資主導的結構呈現一百八十度的轉變。既然漲升結構改變,投資人的交易策略當然得順勢調整。低價股過去給市場的印象就是投機色彩相對濃厚,不過,若經過適當條件的篩選,也可以找出價值低估的好標的,相對指數在高檔時,也是一種合理的持股調整,以下列舉數例,提供投資人參酌。主要標準為去年第三季營益率為正數(本業有獲利),總市值約二十五億元以下之標的,配合其他產業面及技術面之條件,也能找出具潛力的標的。鈺邦營收大成長 估EPS三.五九元例如,鈺邦(6449),為台灣最大固態電容廠商,僅次於日本Chemi -con為全球第二大廠,資本額七.三億,主要電容產品為導電性高分子固態電容( AP-CON )、晶片型電容( AP-CAP ),終端應用別為:MB(品牌+代工)佔六○%以上,NB佔二二%,Power佔八~一○%及Server佔二~三%。鈺邦一月營收一.四二億元(淡季月減一六.二%),符合預期,第一季雖為產業淡季,但由於主機板客戶拉貨動能強勁,power、server、商務型DT等訂單也將開始小量貢獻,整體產能利用率提高及近期日幣貶值的帶動下,預估毛利率可回升,若加上匯兌回沖,單季EPS有機會創歷史新高。目前有利於鈺邦的是,日韓商逐步退出消費性市場(第一大的Chemi –con),第二大的Nichicon遷廠問題尚未解決,第三大的鈺邦將受惠於此轉單效應,持續提升MB市佔率。二○一七年將新增新客戶(如聯想、HP、微星等)、拓展新應用(網通、Server、Power、VGA),新訂單可望陸續開始貢獻,非PC營收占比將有機會達到雙位數。法人預估二○一七年營收約二○.四億,年增二三.二%,估EPS約三.五九元,目前本益比不高,值得留意。 半導體淡季不淡 股價基期低者占優勢國際半導體產業協會(SEMI)公布去年十二月北美半導體設備訂單出貨比(B/B值)為一.○六,意外回升至代表景氣擴張的一以上,數值也站上二○一六年六月以來新高,其中十二月北美半導體設備製造商平均訂單金額為十九.九億美元,相較十二月的十五.五億美元成長二八.三%,顯示下單力道顯著回升,與前一年同期十三.四億美元相比更成長四七.八%,復甦力道相當強勁。在設備出貨表現部分,去年十二月全球出貨金額為十八.七億美元,相較十一月最終報告的十六.一三億美元成長十五.七%,比前年同期的十三.五億美元年增三八.二%,代表半導體景氣淡季不淡。股價基期低的半導體相關個股,將有表現機會。點序估EPS六.六元 本益比不到十倍例如點序(6485),快閃記憶體控制器占八六%,技術已可支援3D Nand flash,controller ASP高出一般兩倍,已有少部分controller支援3D Nand flash出貨。SD controller,SD 3.0規格產品也分為高中低階,雖然低階產品降價,但高階產品持續推出,毛利率持續改善。新產品eMMC 5.1已送CS sample,客戶正在驗證,第一季有機會進入量產。另外,轉投資未上市USB IC設計公司銀燦,持股比重達到六八%。銀燦過去是全球USB 3.0/USB 3.1市佔率最大之USB IC設計廠商,量產經驗豐富成熟,產品已與多家世界知名公司接軌多時。目前轉進大陸市場,在大陸市場很有競爭優勢,主因現有團隊的價值在於能處理各種Nand flash,隨著製程演進,將有更多的middle level flash釋放出來,經過sorting之後,一般等級的Nand flash顆粒將可for micro SD card 與U盤,品質次佳的Nand flash顆粒便可搭配自己的controller,較高等級就可以用做SSD或其他高階產品。點序投資銀燦之後,雙方呈現互補,預期銀燦在今年可望轉虧為盈,對點序獲利產生挹注,法人預估點序二○一七年EPS約六.六元,目前本益比不到十倍。

半導體淡季不淡 股價基期低者占優勢國際半導體產業協會(SEMI)公布去年十二月北美半導體設備訂單出貨比(B/B值)為一.○六,意外回升至代表景氣擴張的一以上,數值也站上二○一六年六月以來新高,其中十二月北美半導體設備製造商平均訂單金額為十九.九億美元,相較十二月的十五.五億美元成長二八.三%,顯示下單力道顯著回升,與前一年同期十三.四億美元相比更成長四七.八%,復甦力道相當強勁。在設備出貨表現部分,去年十二月全球出貨金額為十八.七億美元,相較十一月最終報告的十六.一三億美元成長十五.七%,比前年同期的十三.五億美元年增三八.二%,代表半導體景氣淡季不淡。股價基期低的半導體相關個股,將有表現機會。點序估EPS六.六元 本益比不到十倍例如點序(6485),快閃記憶體控制器占八六%,技術已可支援3D Nand flash,controller ASP高出一般兩倍,已有少部分controller支援3D Nand flash出貨。SD controller,SD 3.0規格產品也分為高中低階,雖然低階產品降價,但高階產品持續推出,毛利率持續改善。新產品eMMC 5.1已送CS sample,客戶正在驗證,第一季有機會進入量產。另外,轉投資未上市USB IC設計公司銀燦,持股比重達到六八%。銀燦過去是全球USB 3.0/USB 3.1市佔率最大之USB IC設計廠商,量產經驗豐富成熟,產品已與多家世界知名公司接軌多時。目前轉進大陸市場,在大陸市場很有競爭優勢,主因現有團隊的價值在於能處理各種Nand flash,隨著製程演進,將有更多的middle level flash釋放出來,經過sorting之後,一般等級的Nand flash顆粒將可for micro SD card 與U盤,品質次佳的Nand flash顆粒便可搭配自己的controller,較高等級就可以用做SSD或其他高階產品。點序投資銀燦之後,雙方呈現互補,預期銀燦在今年可望轉虧為盈,對點序獲利產生挹注,法人預估點序二○一七年EPS約六.六元,目前本益比不到十倍。