日前中美高層級貿易談判在北京落幕,會後雙方均對本次談判發表樂觀訊息,市場一鼓作氣,順勢再將美股推高,使美國道瓊工業指數創下周線連八紅紀錄。NASDAQ指數周線再漲二.四%,亦寫下周線連八紅紀錄,此為二○一六年八月以來最長漲勢。貨幣寬鬆之預期 暫時力壓基本面市場認為中美談判,雙方互動呈現積極,十八日起雙方將回到華盛頓繼續協商,這有助消除中國大陸經濟硬著陸的疑慮。除了市場對中美談判的樂觀預期以外,更重要的原因是對全球主要央行同步「政策轉為寬鬆」的強烈預期。由於歐元區經濟下滑速度比歐洲央行預期的更快、範圍更廣,日前歐洲央行執行委員Benoit Coeure表示,新一輪定向長期再融資計畫(TLTRO)可能啟動,歐洲央行正在討論此事,要確保新的TLRTO能為正確的目標服務,市場認為這類操作應該會降低企業及家庭的融資成本,同時避免負利率對銀行業的影響。另外,評級機構惠譽也將歐元區今年的GDP預期增速降至一%,並預期歐洲央行可能重啟QE。重起QE的預期有多強烈,觀察德國十年期公債殖利率持續往零軸靠攏即可得知。另一方面,多位FED官員日前接受媒體訪問時,也透露聯準會有可能結束縮表。例如FED理事布蘭納德(Lael Brainard)十四日便指出,縮表過程可能於今年稍後結束。基於銀行暫存在FED的準備金持續下滑,目前已從二○一四年的二.八兆美元降至上個月的一.六兆美元。由於FED官員認為銀行超額準備金規模不宜低於一兆美元,否則可能引發短期的貨幣市場動盪。換句話說,資產負債表約在降至三.五兆美元以前FED可能停止縮表,而以目前縮表速度推算,一年內便能達到此目標。 因此,FED有可能在三月的決策會議上討論更多縮表的框架與細節,這對暫時沒有基本面支持的股市能獲得「貨幣寬鬆」的信心面支撐。不過,無基之彈的時間與空間比較難預估,投資人仍需保持警覺性。美股基本面出現雜音 需留意市場風險偏好若暫時撇開無基之彈的資金行情來觀察基本面變化,不只是歐元區、日本、中國之基本面數據乏善可陳,連景氣獨強的美國也出現瑕疵。據美國商務部統計,美國十二月零售銷售額環比下跌一.二四%,創二○○九年九月以來最大月度跌幅,在排除了機動車、汽油、建築材料和食品服務後,十二月的核心零售銷售環比下跌一.七%,創二○○一年九月以來最大跌幅。以年增率的角度而言,由前一個月的四.一五%陡降至二.二七%,也創二○一六年九月以來新低,由於消費占美國GDP的比重達到七成,而零售銷售額則佔了GDP消費項目近四成的比重(其餘為服務銷售),在耶誕節旺季出現這樣的數據,確實令人擔憂。財經媒體CNBC分析稱,十二月零售資料過於差勁,要嘛是出現了統計錯誤,要嘛就是美國即將陷入經濟衰退的預兆。不過,不佳的數據加上貿易和全球經濟增速下滑等外部壓力,反而強化了投資人認為FED不會升息的預期。

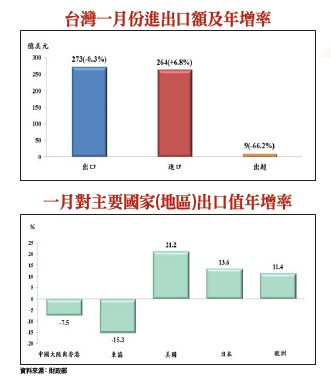

因此,FED有可能在三月的決策會議上討論更多縮表的框架與細節,這對暫時沒有基本面支持的股市能獲得「貨幣寬鬆」的信心面支撐。不過,無基之彈的時間與空間比較難預估,投資人仍需保持警覺性。美股基本面出現雜音 需留意市場風險偏好若暫時撇開無基之彈的資金行情來觀察基本面變化,不只是歐元區、日本、中國之基本面數據乏善可陳,連景氣獨強的美國也出現瑕疵。據美國商務部統計,美國十二月零售銷售額環比下跌一.二四%,創二○○九年九月以來最大月度跌幅,在排除了機動車、汽油、建築材料和食品服務後,十二月的核心零售銷售環比下跌一.七%,創二○○一年九月以來最大跌幅。以年增率的角度而言,由前一個月的四.一五%陡降至二.二七%,也創二○一六年九月以來新低,由於消費占美國GDP的比重達到七成,而零售銷售額則佔了GDP消費項目近四成的比重(其餘為服務銷售),在耶誕節旺季出現這樣的數據,確實令人擔憂。財經媒體CNBC分析稱,十二月零售資料過於差勁,要嘛是出現了統計錯誤,要嘛就是美國即將陷入經濟衰退的預兆。不過,不佳的數據加上貿易和全球經濟增速下滑等外部壓力,反而強化了投資人認為FED不會升息的預期。 另一方面,消費者物價也支持不升息的發展,美國一月名義CPI(消費價格指數)同比增長一.五二%,增速創二○一七年六月來新低,當然,主要是能源價格對CPI已產生了十分明顯的抑制作用。若扣除食品和能源等波動較大的因素後,美國一月核心CPI同比增長二.一五%,略高於預期的二.一%,與前值持平。目前市場瀰漫寬鬆氣氛,截至十五日止,根據聯邦利率期貨的交易概況,市場認為二○一九年不會升息的機率由一周前的七九%繼續拉高至八三.二%,降息一碼仍位於第二高的機率(一一.六%)。不過投資人需留意,穩定的薪資漲幅會支撐物價,若核心CPI的年增率持續維持二%以上,且年增率擴大時,不排除美聯儲重新恢復加息的可能,由於本波行情是寬鬆預期推升的,當市場信心轉向,股市也將因為風險偏好下降而回跌。無基之彈將告一段落 中期走勢回歸基本面將焦點拉回台灣,加權指數本波資金行情由低檔起算至十九日,波段彈幅約達九.一%,雖落後美股,但也重回萬點之上。由於前波萬點之上維持了十六個月,累積相當程度的套牢籌碼,如果沒有基本面接棒,無基之彈的續航力將難以為繼,投資人需認真面對無以迴避。根據日前台灣主計總處公布的一月份進出口數據,年增率為衰退○.三二%,已連續三個月呈現負增長。由於台灣對大陸出口(包含香港)的占比高達四成,雖然對美國、歐洲、日本地區皆出現雙位數增長(一部分為規避中美談判干擾而轉單),仍不敵對中國大陸的衰退七.五%。由於二○一八年的高基期影響,再加上去年第四季提前拉貨的效應,市場估計台灣出口不只一月份會衰退,第一季整體出口落入衰退恐難以避免,對照財政部預估首季出口值可能會呈現年減二.八%。顯然,短期已看不到經濟基本面利多。

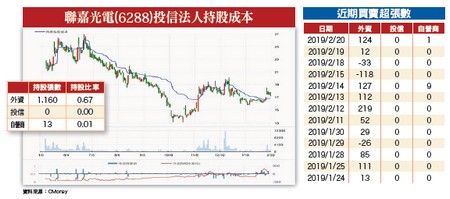

另一方面,消費者物價也支持不升息的發展,美國一月名義CPI(消費價格指數)同比增長一.五二%,增速創二○一七年六月來新低,當然,主要是能源價格對CPI已產生了十分明顯的抑制作用。若扣除食品和能源等波動較大的因素後,美國一月核心CPI同比增長二.一五%,略高於預期的二.一%,與前值持平。目前市場瀰漫寬鬆氣氛,截至十五日止,根據聯邦利率期貨的交易概況,市場認為二○一九年不會升息的機率由一周前的七九%繼續拉高至八三.二%,降息一碼仍位於第二高的機率(一一.六%)。不過投資人需留意,穩定的薪資漲幅會支撐物價,若核心CPI的年增率持續維持二%以上,且年增率擴大時,不排除美聯儲重新恢復加息的可能,由於本波行情是寬鬆預期推升的,當市場信心轉向,股市也將因為風險偏好下降而回跌。無基之彈將告一段落 中期走勢回歸基本面將焦點拉回台灣,加權指數本波資金行情由低檔起算至十九日,波段彈幅約達九.一%,雖落後美股,但也重回萬點之上。由於前波萬點之上維持了十六個月,累積相當程度的套牢籌碼,如果沒有基本面接棒,無基之彈的續航力將難以為繼,投資人需認真面對無以迴避。根據日前台灣主計總處公布的一月份進出口數據,年增率為衰退○.三二%,已連續三個月呈現負增長。由於台灣對大陸出口(包含香港)的占比高達四成,雖然對美國、歐洲、日本地區皆出現雙位數增長(一部分為規避中美談判干擾而轉單),仍不敵對中國大陸的衰退七.五%。由於二○一八年的高基期影響,再加上去年第四季提前拉貨的效應,市場估計台灣出口不只一月份會衰退,第一季整體出口落入衰退恐難以避免,對照財政部預估首季出口值可能會呈現年減二.八%。顯然,短期已看不到經濟基本面利多。 更糟糕的是,若急著期待第二季能苦盡甘來,可能也會落空;因為根據主計總處的經濟成長預測,今年上半年恐怕都不太好,目前官方預估台灣第二季出口年增率為衰退二.○%,只比第一季微幅收斂。主計總處已將今年出口額成長率下修至○.一九%,幾乎等於零成長,這預告依賴出口的外銷產業,整年度可能都不好過。所以,股市現階段的無基之彈,隨時有可能結束,台股中期走勢將回歸基本面,加權指數能否維持萬點之上仍有疑慮,必須隨時留意市場風險偏好是否改變,法人進出為觀察指標。生技族群可持續追蹤 利基性個股將輪漲目前雖然全球對中美談判的期待是樂觀的,但也並非全無變數。白宮聲明指出,中美兩國將推出「諒解備忘錄」,不過,至十九日止市場仍未得知備忘錄的相關細節。可確認的事實是美方將聚焦在結構問題,包括強迫技術轉移、智慧財產權的保護、網路盜竊問題、農業、服務業、非關稅壁壘以及匯率等問題,例如希望中國政府能夠在互聯網上解除對諸如臉書、谷歌等企業進入中國市場的限制。由於列入備忘錄的細節,如果未來沒有具體執行,將變成嚴重的誠信問題,也會遭致更嚴厲的制裁,所以要達成全面的協議仍有一定的難度。加上台灣整體出口基本面的可期待性不高,在未來的交易策略上,我們一再提到的,與景氣循環關聯度相對低的生技族群,可持續追蹤。另外,少數不占權值的利基性產業與個股也會是輪漲焦點。法人預估營收雙位數成長 聯嘉光電今年要賺一.四七元例如聯嘉光電(6288),為LED車用元件及模組、LED 節能產品製造廠,產品主要應用於汽車產業占八八%、綠能產品占八%、工業應用等占四%。聯嘉在汽車領域位階屬於Tier2,主要客戶為Ventra、Magna、Hella等一線大廠,終端客戶則包括Ford、GM、FCA、VW、Audi、BMW、Benz、Toyota、Volvo等車系。出貨地區部分,二○一八年美洲佔七八%為最大、中國佔比一二%、台灣佔比八%。由於LED車燈具有壽命長、環保性能佳、重量輕等優勢,在價格逐漸普及化後,近年快速滲透至新車市場,目前晝型燈及尾燈滲透率均已超過五○%;頭燈由於價格較貴,目前多僅應用於高價車種,滲透率近三○%。展望二○一九~二○二○年,頭燈應用車款將快速增加,由於LED頭燈毛利率優於晝型燈及尾燈,將可望帶動模組廠營收成長及產品組合優化,進而提升毛利率表現。預估電動車未來將逐漸普及化,量能成長趨勢將更為顯著,LED車燈將是能受惠電動車發展趨勢的產品之一。法人預估二○一九年,新增專案將進入量產爬坡期,預估整體營收三九.七億元,年增一七.三%,毛利率在高毛利的頭燈出貨將增加下,預估可上升至二○.六%,預估稅後淨利約二.五一億元,年增率五五.二%,EPS約一.四七元,對照目前十七.五五元的股價,本益比還有提升空間。

更糟糕的是,若急著期待第二季能苦盡甘來,可能也會落空;因為根據主計總處的經濟成長預測,今年上半年恐怕都不太好,目前官方預估台灣第二季出口年增率為衰退二.○%,只比第一季微幅收斂。主計總處已將今年出口額成長率下修至○.一九%,幾乎等於零成長,這預告依賴出口的外銷產業,整年度可能都不好過。所以,股市現階段的無基之彈,隨時有可能結束,台股中期走勢將回歸基本面,加權指數能否維持萬點之上仍有疑慮,必須隨時留意市場風險偏好是否改變,法人進出為觀察指標。生技族群可持續追蹤 利基性個股將輪漲目前雖然全球對中美談判的期待是樂觀的,但也並非全無變數。白宮聲明指出,中美兩國將推出「諒解備忘錄」,不過,至十九日止市場仍未得知備忘錄的相關細節。可確認的事實是美方將聚焦在結構問題,包括強迫技術轉移、智慧財產權的保護、網路盜竊問題、農業、服務業、非關稅壁壘以及匯率等問題,例如希望中國政府能夠在互聯網上解除對諸如臉書、谷歌等企業進入中國市場的限制。由於列入備忘錄的細節,如果未來沒有具體執行,將變成嚴重的誠信問題,也會遭致更嚴厲的制裁,所以要達成全面的協議仍有一定的難度。加上台灣整體出口基本面的可期待性不高,在未來的交易策略上,我們一再提到的,與景氣循環關聯度相對低的生技族群,可持續追蹤。另外,少數不占權值的利基性產業與個股也會是輪漲焦點。法人預估營收雙位數成長 聯嘉光電今年要賺一.四七元例如聯嘉光電(6288),為LED車用元件及模組、LED 節能產品製造廠,產品主要應用於汽車產業占八八%、綠能產品占八%、工業應用等占四%。聯嘉在汽車領域位階屬於Tier2,主要客戶為Ventra、Magna、Hella等一線大廠,終端客戶則包括Ford、GM、FCA、VW、Audi、BMW、Benz、Toyota、Volvo等車系。出貨地區部分,二○一八年美洲佔七八%為最大、中國佔比一二%、台灣佔比八%。由於LED車燈具有壽命長、環保性能佳、重量輕等優勢,在價格逐漸普及化後,近年快速滲透至新車市場,目前晝型燈及尾燈滲透率均已超過五○%;頭燈由於價格較貴,目前多僅應用於高價車種,滲透率近三○%。展望二○一九~二○二○年,頭燈應用車款將快速增加,由於LED頭燈毛利率優於晝型燈及尾燈,將可望帶動模組廠營收成長及產品組合優化,進而提升毛利率表現。預估電動車未來將逐漸普及化,量能成長趨勢將更為顯著,LED車燈將是能受惠電動車發展趨勢的產品之一。法人預估二○一九年,新增專案將進入量產爬坡期,預估整體營收三九.七億元,年增一七.三%,毛利率在高毛利的頭燈出貨將增加下,預估可上升至二○.六%,預估稅後淨利約二.五一億元,年增率五五.二%,EPS約一.四七元,對照目前十七.五五元的股價,本益比還有提升空間。