美中衝突升級至貨幣戰,加上日韓貿易戰火興起,全球經濟前景再次蒙上衰退陰影,市場恐慌情緒快速飆升,資金大舉撤出風險性資產。依據研究機構EPFR統計八月首周(截至八月七日)基金資金流向,股票型基金淨流出金額高達二四九億美元,光美國的股票型基金就淨流出一五二億美元,占比達六一%,兩者均創下今年來最大單周淨流出規模。同期間整體新興市場股票型基金淨流出六二億美元,外資對台灣、韓國及印度股市賣超金額也都超過十億美元,顯示人民幣貶值帶動亞幣競貶疑慮已引發資金對亞股的撤資潮。四國貿易戰暫難解 半導體雜音將變多在市場恐慌之際,資金則持續湧向債券、貨幣、貴金屬等避險資產來降低潛在的負面衝擊,八月首周債券型基金獲得三六億美元的淨流入,但新興市場債券型基金卻是淨流出十七億美元,代表匯率(匯損)因素對資金移動方向的影響力已加重。由於川普的民調高低將足以左右他對中國貿易制裁的力度,隨著近日競爭對手支持率再度超越,或許會稍稍趨緩川普的攻擊力度,降低市場對於衰退的恐慌。不過,日韓間的貿易衝突則是越演越烈,兩國均已將對方踢出白名單國家,進行出口管制動作,不利兩國的貿易活動,甚至若有產業因此出現斷鏈,對全球經濟活動也將產生間接的衝擊。 在日本宣布將進入第二階段出口管制將韓國踢出白名單國家後,韓國政府也不甘示弱,在八月十二日正式宣布將把日本移出白名單國家,並將戰略物資進出口告示地區劃分為「甲地區」和「乙地區」,其中「甲地區」又再細分為「甲之一」和「甲之二」地區,此次就是將日本從「甲之一」降級至「甲之二」(出口審批時間也將由五天增加到十五天),剛好對應日本將南韓從A集團降級為B集團(其餘分類尚有C集團及D集團),雙方均修改分類後等於警告對方未來仍有降級空間。日本出口管制趨嚴而非放鬆事實上,目前日韓貿易戰衝擊仍侷限在日本對南韓第一階段管制的氟化聚酰亞胺、光刻膠和氟化氫等三項材料上,將南韓降級至B集團後的影響,可能需要等到八月二十八日生效後才能感受到。而八月八日獲批對南韓出口的EUV光阻劑(被認為是信越化學的產品),目前僅用於三星的晶圓代工產線,尚未用於記憶體生產,仍無法解決南韓半導體斷鏈的風險。目前日本廠已感受第一階段管制的影響,例如專門生產高純度氟化氫等原料為主的日本森田化學(出口南韓的產品營收占比達三成以上,金額約為四十億日圓)表示,過去通常情況下,申請之後約三天便拿到出口許可,但七月二日向近畿經濟產業局申請的對韓出口,至八月初仍未有消息。

在日本宣布將進入第二階段出口管制將韓國踢出白名單國家後,韓國政府也不甘示弱,在八月十二日正式宣布將把日本移出白名單國家,並將戰略物資進出口告示地區劃分為「甲地區」和「乙地區」,其中「甲地區」又再細分為「甲之一」和「甲之二」地區,此次就是將日本從「甲之一」降級至「甲之二」(出口審批時間也將由五天增加到十五天),剛好對應日本將南韓從A集團降級為B集團(其餘分類尚有C集團及D集團),雙方均修改分類後等於警告對方未來仍有降級空間。日本出口管制趨嚴而非放鬆事實上,目前日韓貿易戰衝擊仍侷限在日本對南韓第一階段管制的氟化聚酰亞胺、光刻膠和氟化氫等三項材料上,將南韓降級至B集團後的影響,可能需要等到八月二十八日生效後才能感受到。而八月八日獲批對南韓出口的EUV光阻劑(被認為是信越化學的產品),目前僅用於三星的晶圓代工產線,尚未用於記憶體生產,仍無法解決南韓半導體斷鏈的風險。目前日本廠已感受第一階段管制的影響,例如專門生產高純度氟化氫等原料為主的日本森田化學(出口南韓的產品營收占比達三成以上,金額約為四十億日圓)表示,過去通常情況下,申請之後約三天便拿到出口許可,但七月二日向近畿經濟產業局申請的對韓出口,至八月初仍未有消息。 森田化學向韓國的合資公司出口高純度氟化氫,並用來生產半導體製造用的蝕刻劑,最終供貨三星電子等半導體廠,正常情況下可用一個月的高純度氟化氫的庫存正在耗盡。即便韓國的合資公司還利用從中國企業等採購的高純度氟化氫製造蝕刻劑,但純度較低,有可能發生故障,仍未被用於半導體製造。遠水救不了近火 南韓半導體斷鏈風險增日本若再不恢復南韓的高純度氟化氫供貨,隨著時間過去、庫存消化完畢,南韓半導體就將出現斷鏈危機。這點也從日本矽晶圓廠勝高(SUMCO)會長橋本真幸近日發言得到證明,橋本會長表示「在用於半導體基板洗淨等用途的氟化氫部分,南韓半導體廠似乎未能擁有充分的庫存,一旦氟化氫不足、導致半導體生產陷入停滯,即便簽訂了長期契約、也可能無法強行出貨矽晶圓」。但長遠來看,日本廠仍是有繞道而行的應變之道,日本企業在海外生產氟化氫和光阻劑再向南韓供貨,不屬於本次加強對南韓出口管理的對象,只是把生產設備和原材料從日本向韓國、中國大陸出口時可能需要經過審查。上述森田化學早在兩年前就與中國企業在浙江省合資建廠,預計今年內在當地生產高純度氟化氫生產,只是這遠水恐救不了南韓的近火,無法阻止斷鏈的發生。凡事都有一體兩面,一旦南韓半導體因缺料生產不順,造成全球記憶體供給減少,反而有利延續報價的漲勢,且隨著記憶體庫存消化,整體產業也將轉趨健康,有利強化市場對於景氣走向復甦的信心,進而提高對族群股價的評價。全球記憶體市場因禍得福?若把眼光再放遠一點,隨著5G行動裝置出貨量增加(市場已樂觀預期明年5G手機出貨量可達一.五億~二億支),將帶動行動記憶體及伺服器記憶體的需求,預期有望進一步延續記憶體的報價漲勢。

森田化學向韓國的合資公司出口高純度氟化氫,並用來生產半導體製造用的蝕刻劑,最終供貨三星電子等半導體廠,正常情況下可用一個月的高純度氟化氫的庫存正在耗盡。即便韓國的合資公司還利用從中國企業等採購的高純度氟化氫製造蝕刻劑,但純度較低,有可能發生故障,仍未被用於半導體製造。遠水救不了近火 南韓半導體斷鏈風險增日本若再不恢復南韓的高純度氟化氫供貨,隨著時間過去、庫存消化完畢,南韓半導體就將出現斷鏈危機。這點也從日本矽晶圓廠勝高(SUMCO)會長橋本真幸近日發言得到證明,橋本會長表示「在用於半導體基板洗淨等用途的氟化氫部分,南韓半導體廠似乎未能擁有充分的庫存,一旦氟化氫不足、導致半導體生產陷入停滯,即便簽訂了長期契約、也可能無法強行出貨矽晶圓」。但長遠來看,日本廠仍是有繞道而行的應變之道,日本企業在海外生產氟化氫和光阻劑再向南韓供貨,不屬於本次加強對南韓出口管理的對象,只是把生產設備和原材料從日本向韓國、中國大陸出口時可能需要經過審查。上述森田化學早在兩年前就與中國企業在浙江省合資建廠,預計今年內在當地生產高純度氟化氫生產,只是這遠水恐救不了南韓的近火,無法阻止斷鏈的發生。凡事都有一體兩面,一旦南韓半導體因缺料生產不順,造成全球記憶體供給減少,反而有利延續報價的漲勢,且隨著記憶體庫存消化,整體產業也將轉趨健康,有利強化市場對於景氣走向復甦的信心,進而提高對族群股價的評價。全球記憶體市場因禍得福?若把眼光再放遠一點,隨著5G行動裝置出貨量增加(市場已樂觀預期明年5G手機出貨量可達一.五億~二億支),將帶動行動記憶體及伺服器記憶體的需求,預期有望進一步延續記憶體的報價漲勢。 投資人在操作上,可趁著近期股價因報價漲勢稍歇而拉回時,尋找逢低介入的合適價位(可藉由重大利空來測試)。二○二○年起一年總量四億支手機的中國市場將挾政府之力強推5G,並加速降低5G手機售價,有利提高市場接受度,可預期滲透率將勇冠全球,若新款機種全面轉換至5G,明年全球出貨量就還有上修的空間。此外,iPhone也將肩負美國PK中國5G發展的使命,明年新機搭載5G勢必在必行 ,只差在搭載機種的數量而已。預期電信業者與網路業者為了提供5G終端裝置的使用,對資料中心將增加三~四倍投資,伺服器記憶體需求也會隨之而升。記憶體報價漲勢 將由供給面轉需求面拉升5G行動裝置不僅需要更大的儲存空間,也具備大量處理能力,才能在更大的5G頻寬上快速移動所有資料,無論在DRAM或NAND Flash都將帶來強大的需求成長。今年以來新推出的智慧型手機,旗艦款的Mobile DRAM已搭載到十二GB,中階機種則是有增加到六~八GB的情況下,未來需求量呈現增加趨勢。美光則預估,今年儲存容量(NAND Flash)的需求將擴大到五一二GB,至二○二一年時將擴大到一TB,而資料傳輸速度達到二○Gbps。此外,旺宏(2337)則看好5G帶來終端設備與微型基地台、AP/Router、車聯網設備等需求都逐漸加溫,尤其是對高容量的NOR記憶體需求將持續拉升,車聯網(V2X)應用趨勢成形,將在5G網路的低延遲性(Low Latency)特性下,串流帶動出新商機。威剛(3260)董事長陳立白更預測,隨著5G、AIoT、車載等將成為三大成長動能,驅動全球記憶體市場從二○二○年大幅加溫,並在二○二一~二○二二年出現需求大爆發,迎來記憶體史上最大的多頭行情,近年記憶體大廠的擴產都不足以供給多頭時期的需求。若此樂觀預測正確,就代表記憶體報價的長期漲勢才剛開始!

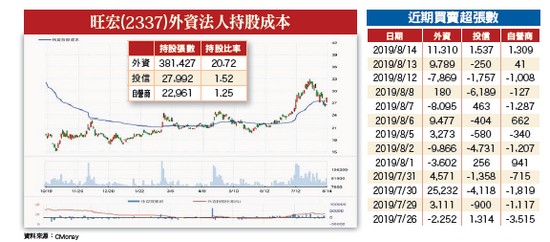

投資人在操作上,可趁著近期股價因報價漲勢稍歇而拉回時,尋找逢低介入的合適價位(可藉由重大利空來測試)。二○二○年起一年總量四億支手機的中國市場將挾政府之力強推5G,並加速降低5G手機售價,有利提高市場接受度,可預期滲透率將勇冠全球,若新款機種全面轉換至5G,明年全球出貨量就還有上修的空間。此外,iPhone也將肩負美國PK中國5G發展的使命,明年新機搭載5G勢必在必行 ,只差在搭載機種的數量而已。預期電信業者與網路業者為了提供5G終端裝置的使用,對資料中心將增加三~四倍投資,伺服器記憶體需求也會隨之而升。記憶體報價漲勢 將由供給面轉需求面拉升5G行動裝置不僅需要更大的儲存空間,也具備大量處理能力,才能在更大的5G頻寬上快速移動所有資料,無論在DRAM或NAND Flash都將帶來強大的需求成長。今年以來新推出的智慧型手機,旗艦款的Mobile DRAM已搭載到十二GB,中階機種則是有增加到六~八GB的情況下,未來需求量呈現增加趨勢。美光則預估,今年儲存容量(NAND Flash)的需求將擴大到五一二GB,至二○二一年時將擴大到一TB,而資料傳輸速度達到二○Gbps。此外,旺宏(2337)則看好5G帶來終端設備與微型基地台、AP/Router、車聯網設備等需求都逐漸加溫,尤其是對高容量的NOR記憶體需求將持續拉升,車聯網(V2X)應用趨勢成形,將在5G網路的低延遲性(Low Latency)特性下,串流帶動出新商機。威剛(3260)董事長陳立白更預測,隨著5G、AIoT、車載等將成為三大成長動能,驅動全球記憶體市場從二○二○年大幅加溫,並在二○二一~二○二二年出現需求大爆發,迎來記憶體史上最大的多頭行情,近年記憶體大廠的擴產都不足以供給多頭時期的需求。若此樂觀預測正確,就代表記憶體報價的長期漲勢才剛開始!