美聯準會釋疑,費城半導體、那斯達克與標普500指數創歷史新高,道瓊指數也站上所有均線,可望再度挑戰前高。美股創高也激勵台股,加權指數突破前高17709。

本週美股三大指數強勁上漲,那斯達克指數上漲二.三五%,標普五百指數上漲二.七四%,道瓊指數上漲三.四四%,台股震盪上行,上漲一.○七%。

經濟顯著改善 聯準會才會升息

本週聯準會主席鮑爾出席國會聽證會,持續淡化通膨及升息之疑慮,鮑爾維持通膨走高係短期性現象的態度,儘管通膨數據確實升高,唯起因來自於供應鏈瓶頸,加上需求回溫、低基期效應,致二手車、卡車及機票等價格上漲,預料隨時間推移,供應鏈問題改善後,高通膨將迅速改善,回落至長期目標之二%,否認將重演一九七○年代的惡性通膨,鮑爾強調聯準會將致力於維持物價穩定,並擁有足夠工具將通膨維持在二%。

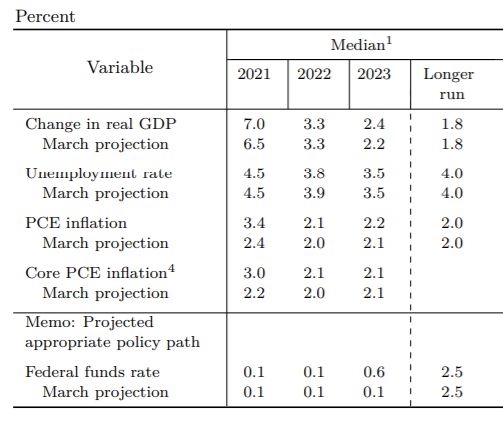

根據聯準會六月利率決策會議之經濟預測,美國今年個人及個人核心消費物價指數年增率分別達三.四%、三.○%,明年則可望回落至二.一%、二.○%,整體而言,鮑爾論調與利率決策會議一致。

此外,鮑爾亦表明聯準會不會先發制人地升息,此即聯準會修改貨幣政策框架以來一貫的態度,聯準會將會見到經濟有顯著改善才會升息,即使通膨會有一段時間超過目標的二%亦然。而聯準會及鮑爾持續淡化通膨及升息疑慮,確實提供市場足夠的信心,從公債殖利率即可見,十年公債殖利率在三月底創高後震盪偏下行,而股市持續震盪後創高,預料在真正升息之前,縮減購債等消息或使美股回檔約五%,而整體股市仍將呈現多頭格局。

歐洲持續復甦 英國維持寬鬆

IHS Markit公布歐元區六月製造業及服務業採購經理人指數分別達六三.一、五八.○,其中製造業較五月持平,服務業較五月上升二.八。整體而言,疫苗施打及解除封鎖,帶動經濟活動回升,需求回升的同時,供給因供應鏈瓶頸而無法迅速回應,使得積壓訂單越來越高,而庫存則越來越少,儘管企業持續增聘員工以擴大產出,仍不及短期供需之缺口,預料在供應鏈交貨出現實質改善前,此一狀況仍將延續。

製造業循環尚未見到明顯結束的訊號,服務業在解封後亦強勁回升,而製造業及服務業同步復甦將帶動就業,加上當前歐元區為主要經濟體中最寬鬆者,且高殖利率亦增加歐股之吸引力,唯若印度變種病毒的傳播加速,則南歐等以服務業、旅遊為主的經濟體短期可能仍疲弱。

英國央行六月利率決策會議,決議維持基準利率及購債規模不變,並重申新增的一五○○億元額度將於今年使用完畢,未來購債速度將照原計畫放緩,而當前閒置產能隨經濟復甦而逐漸下降,失業率亦逐步下滑,高通膨係短期現象,唯仍待中長期通膨回升、限制產能消除,英國央行才會轉向緊縮,當前仍將維持寬鬆至年底。

又印度變種病毒在英國傳播廣泛,英國政府已宣布延長解封一個月,短期延後對經濟影響相對有限,惟若延後時間長達一季,則對經濟及短期股市表現較為不利。

台灣疫情改善 每日確診數下降

本週台灣每日新增確診人數似有下降趨勢,且取得疫苗並陸續施打投資人無須過度驚慌,甚至放空。台股目前本益比一八.三一倍,處近十年區間十二至二五倍的中段,股價淨值比則為二.三六倍,高於近十年區間一.四至二.○倍。建議投資人持股四成,選股方向可以逢低布局伺服器、蘋概或是電動車等長線展望較佳的個股,並逢高減碼原物料及消費性電子類股。