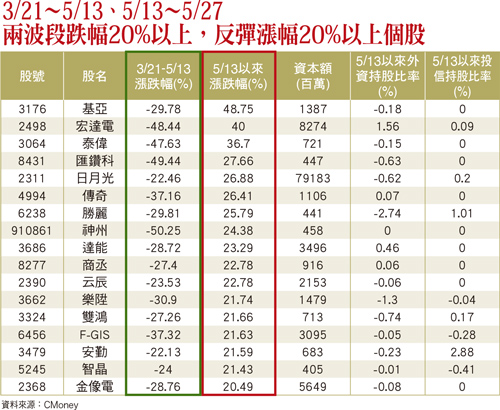

大盤指數本波於五月十三日觸及自三月二十一日盤中高點八八四○點下跌以來,最多達八四一點、最深達九.五一%跌幅,回檔修正波段的最低點七九九九點後,隨即以最快的速度轉向強彈,短期大幅漲升達六百點,同時間也帶動了台股盤面多檔個股相繼走出強勁反彈漲勢。不過,如果細看其股價漲升背後主要推升力道,可以藉由市場買盤內容追蹤、分析,清楚看出是由內資、主力出手,配合國安基金進場護盤點火造勢,趁機「共襄盛舉」,所營造出短線強彈漲勢,引動盤面個股短線亮眼漲勢,明顯主打籌碼戰、跌深搶短的反彈主軸。畢竟,如最近這波自五月十三日至二十七日止,外資進出並未與市場主力、實戶及大股東同回補;反而在十一個交易日的七個交易日出現「賣超」,前面六個交易日更是連續賣超把台股當提款機,累計高達一九四億元。同一時間大盤強彈四六四點,外資顯然也措手不及,直到五月三十日才回神大買一三九億元。散戶唱衰不敢買 內資識貨搶反彈對市場上的主力、實戶、大股東而言,最近這一波的「籌碼戰」之所以能夠順利獲勝,主要乃是八八四○點回檔修正以來,散戶早已在五二○前出場觀望,市場浮額籌碼穩定,許多有題材的績優股也已先行拉回,因此內資、主力在五二○變數消除後順勢拉抬,一舉收復八五○○點整數關卡。另一方面,對內資陣營的主力、實戶及大股東而言,最擅長的OTC市場,更出現絕地大反攻的急漲走勢,八.四二%的漲幅遠較大盤五.八%漲幅更為亮眼。 台股本波大漲,個股強彈二○%以上者共三二檔,其中除了日月光(2311)、宏達電(2498)、金像電(2368)、達能(3686)外,其餘全數為股本小於三十億元,這些籌碼輕盈、容易拉抬的中小型股,成為慶祝新總統就職的鼓掌行情。這些盤面上的領頭羊,有些甚至是今年前四月累計營收呈現年增率大幅衰退,外資及投信法人看壞其未來成長潛力、動能而賣超的個股。然而,如果就一般正常挑選操盤標的股的作業程序,以及選股標準來看,理當會因承受到來自市場上重大賣壓的襲殺、打擊,因此導致股價大幅回檔、持續探底,又怎麼能夠有機會於大盤指數本波反彈上漲以來,短短十一個交易日之內,股價反倒能成功逆勢大漲二○%以上?因此,不禁讓人懷疑,這幾檔大膽「逆向行駛」股,其背後推動股價彈升大漲的最可能原因、加持動能,相信應該就是來自市場主力、大戶、實戶的強力作多推手,為了搶搭國安基金此次護盤順風車,因此積極藉由成功掌握籌碼面優勢下,進場「共襄盛舉」,意圖「混水好摸魚」、好趁機「上下其手」。不過,也由於主力、實戶的操盤作法與手段,向來即與「長線佈局、價值投資」作法為主的外資法人大不相同,短線首重「進出快速」、「及早獲利了結落袋為安」操盤、控盤主軸,非以產業基本面因素的分析、評判、全般考量為主;自然而然,手中持股部位也就無法長線抱股,成為一股決定股價走勢的安定力量。可以說,在「股價漲跌影響操盤獲利的敏感度」相當高之下,一旦手中持股股價表現不如原先預期時,他們甚至還會上演「得魚忘筌」、「過河拆橋」的翻臉無情與賣股出脫籌碼戲碼。可想而知,這種「善變」、「不靠譜」的操盤性格,自然不利於整體櫃買市場後市的穩定走多、續強上漲。

台股本波大漲,個股強彈二○%以上者共三二檔,其中除了日月光(2311)、宏達電(2498)、金像電(2368)、達能(3686)外,其餘全數為股本小於三十億元,這些籌碼輕盈、容易拉抬的中小型股,成為慶祝新總統就職的鼓掌行情。這些盤面上的領頭羊,有些甚至是今年前四月累計營收呈現年增率大幅衰退,外資及投信法人看壞其未來成長潛力、動能而賣超的個股。然而,如果就一般正常挑選操盤標的股的作業程序,以及選股標準來看,理當會因承受到來自市場上重大賣壓的襲殺、打擊,因此導致股價大幅回檔、持續探底,又怎麼能夠有機會於大盤指數本波反彈上漲以來,短短十一個交易日之內,股價反倒能成功逆勢大漲二○%以上?因此,不禁讓人懷疑,這幾檔大膽「逆向行駛」股,其背後推動股價彈升大漲的最可能原因、加持動能,相信應該就是來自市場主力、大戶、實戶的強力作多推手,為了搶搭國安基金此次護盤順風車,因此積極藉由成功掌握籌碼面優勢下,進場「共襄盛舉」,意圖「混水好摸魚」、好趁機「上下其手」。不過,也由於主力、實戶的操盤作法與手段,向來即與「長線佈局、價值投資」作法為主的外資法人大不相同,短線首重「進出快速」、「及早獲利了結落袋為安」操盤、控盤主軸,非以產業基本面因素的分析、評判、全般考量為主;自然而然,手中持股部位也就無法長線抱股,成為一股決定股價走勢的安定力量。可以說,在「股價漲跌影響操盤獲利的敏感度」相當高之下,一旦手中持股股價表現不如原先預期時,他們甚至還會上演「得魚忘筌」、「過河拆橋」的翻臉無情與賣股出脫籌碼戲碼。可想而知,這種「善變」、「不靠譜」的操盤性格,自然不利於整體櫃買市場後市的穩定走多、續強上漲。  個股表現此起彼落 難見族群整齊波段漲勢就外資而言,其操盤台股、進出市場最重要的考量點,向來以「經濟基本面前景展望透明度高低」為最主要考量,換句話說,一旦台股上市櫃掛牌公司,接下來五、六月整體營收表現果真一如原先所展望般欠佳,而台灣經濟成長率下半年也將僅會小幅成長,全年度仍將面臨「保一」重大挑戰下,外資又怎麼會只因為個股的股價大幅修正、跌深,就放心進場大買股票、大搶便宜貨?它們當然也會擔心手中持股未來會反映基本面的每況愈下而「天天更便宜」。因此,預料在台灣今年全年經濟成長表現,恐仍將繼續「乏善可陳」下,外資接下來的買超、加碼動作,想必不會太積極。對投信法人來說,操盤台股、進出市場的首要考量,除了必須被動式地配合政府主管機關,針對投信股票基金須保持七○%以上持股水位的管理規範,因此需要「隨時買」、不能「大賣空」外,原則上,投信法人於操盤選股時,仍會以產業基本面前景具實質內涵、展望透明度高、股價未脫合理評價區間個股為主。因此,雖然盤面全體上市櫃掛牌股中,本波自大盤指數於三月二十一日開始,二波段回檔修正至五月十三日截止,有高達八五%的個股股價皆為下跌型態,理論上應該會有不少檔具營運獲利成長動能強勁的質優個股,投資價值因此浮出?面;但因為顧慮產業基本面前景展望不具高透明度,且台灣今年年度經濟成長率也還在力拼「推出加護病房」階段,因此接下來想要看到投信法人後續在台股場上大軍壓境、精彩演出,預料粉墨登場的機會也就不會太大。就內資族群的主力、大戶、實戶而言,它們操盤台股、買賣進出交易時的首要考量點,無非是以充份掌握「籌碼戰」優勢為主。近期市場上可以見到多檔「股價跌深,主力進場搶短」的精彩戲碼演出,即為其典型傑作。對它們而言,如果盤面個股的股價因為市場因素的影響、拖累,因而大幅回檔修正時,不只相對便宜的操盤進場誘因跟著浮現,一旦個股的市場浮額獲得清洗,籌碼面自然也就因此浮現高穩定度優勢,對主力、大戶、實戶來說,後市進場拉抬股價時,自然就可坐收事半功倍之效。然而,畢竟連大盤指數自五月十三日觸及波段底部強勢反彈以來,波段漲幅也已達近六%左右,櫃買市場OTC指數更已大幅漲升達八.五%,櫃買市場個股波段漲幅,已有五十五檔達一五%以上漲幅,八檔達三○%以上漲幅。對主力、大戶、實戶而言,也可以「獲利了結、落袋為安」。

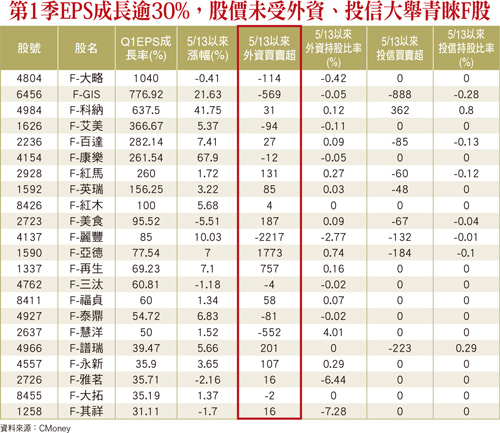

個股表現此起彼落 難見族群整齊波段漲勢就外資而言,其操盤台股、進出市場最重要的考量點,向來以「經濟基本面前景展望透明度高低」為最主要考量,換句話說,一旦台股上市櫃掛牌公司,接下來五、六月整體營收表現果真一如原先所展望般欠佳,而台灣經濟成長率下半年也將僅會小幅成長,全年度仍將面臨「保一」重大挑戰下,外資又怎麼會只因為個股的股價大幅修正、跌深,就放心進場大買股票、大搶便宜貨?它們當然也會擔心手中持股未來會反映基本面的每況愈下而「天天更便宜」。因此,預料在台灣今年全年經濟成長表現,恐仍將繼續「乏善可陳」下,外資接下來的買超、加碼動作,想必不會太積極。對投信法人來說,操盤台股、進出市場的首要考量,除了必須被動式地配合政府主管機關,針對投信股票基金須保持七○%以上持股水位的管理規範,因此需要「隨時買」、不能「大賣空」外,原則上,投信法人於操盤選股時,仍會以產業基本面前景具實質內涵、展望透明度高、股價未脫合理評價區間個股為主。因此,雖然盤面全體上市櫃掛牌股中,本波自大盤指數於三月二十一日開始,二波段回檔修正至五月十三日截止,有高達八五%的個股股價皆為下跌型態,理論上應該會有不少檔具營運獲利成長動能強勁的質優個股,投資價值因此浮出?面;但因為顧慮產業基本面前景展望不具高透明度,且台灣今年年度經濟成長率也還在力拼「推出加護病房」階段,因此接下來想要看到投信法人後續在台股場上大軍壓境、精彩演出,預料粉墨登場的機會也就不會太大。就內資族群的主力、大戶、實戶而言,它們操盤台股、買賣進出交易時的首要考量點,無非是以充份掌握「籌碼戰」優勢為主。近期市場上可以見到多檔「股價跌深,主力進場搶短」的精彩戲碼演出,即為其典型傑作。對它們而言,如果盤面個股的股價因為市場因素的影響、拖累,因而大幅回檔修正時,不只相對便宜的操盤進場誘因跟著浮現,一旦個股的市場浮額獲得清洗,籌碼面自然也就因此浮現高穩定度優勢,對主力、大戶、實戶來說,後市進場拉抬股價時,自然就可坐收事半功倍之效。然而,畢竟連大盤指數自五月十三日觸及波段底部強勢反彈以來,波段漲幅也已達近六%左右,櫃買市場OTC指數更已大幅漲升達八.五%,櫃買市場個股波段漲幅,已有五十五檔達一五%以上漲幅,八檔達三○%以上漲幅。對主力、大戶、實戶而言,也可以「獲利了結、落袋為安」。 F股未獲法人青睞 透露盤勢隱憂對國安基金來說,其操盤台股、進出市場的主要考量,向來都放在滿足「政策控盤」的政務需求,以及維持市場交易信心,不致因為行情的大幅回檔而急凍。因此,在目前最新一波觸及回檔波段低點八千點整數大關後,大盤指數強彈上漲、站回八千五百點重要關卡,市場交易氣氛、持股信心也開始逐步加溫,就國安基金此次出手止跌、護盤台股的任務目標而言,可以說已經圓滿達成。接下來是否「功成身退」,還是繼續強力拉抬,持續推升大盤指數,聰明的投資人應該看勢辦事,不必預設立場。另一方面,原本來台掛牌上市櫃時,所申報的財報條件,向來即較台灣本地掛牌上市櫃個股更加「嚴苛」的F股(台灣第一掛牌上市櫃)公司企業,其股價漲跌表現於本波台股彈升漲勢背景中,可以說承受了一定程度的委屈。對照其今年第一季每股稅後淨利獲利年增率的亮眼表現,卻「曲高和寡」,不得法人認同。理論上,就外資、投信等市場法人的操盤選股邏輯及買賣考慮因素而言,只要是獲利動能明顯轉強、產業基本面前景展望透明度高的標的股,一旦股價受到投資系統性因素干擾而明顯拉回時,理當會趁機布局、爭搶便宜好貨才對。但如果進一步對照自五月十三日以來,市場法人所針對「F股」好股的進出動向統計表來看,可以清楚看得出來,盤面多檔今年第一季EPS年增率達三○%以上的轉強好股,由於並未受到法人的關愛眼神,股價漲勢因此乏善可陳。

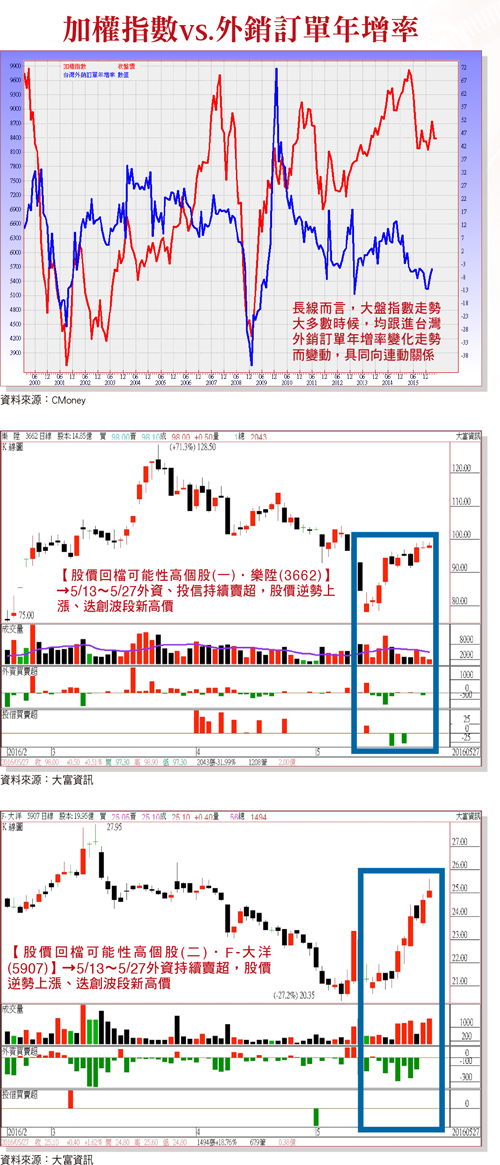

F股未獲法人青睞 透露盤勢隱憂對國安基金來說,其操盤台股、進出市場的主要考量,向來都放在滿足「政策控盤」的政務需求,以及維持市場交易信心,不致因為行情的大幅回檔而急凍。因此,在目前最新一波觸及回檔波段低點八千點整數大關後,大盤指數強彈上漲、站回八千五百點重要關卡,市場交易氣氛、持股信心也開始逐步加溫,就國安基金此次出手止跌、護盤台股的任務目標而言,可以說已經圓滿達成。接下來是否「功成身退」,還是繼續強力拉抬,持續推升大盤指數,聰明的投資人應該看勢辦事,不必預設立場。另一方面,原本來台掛牌上市櫃時,所申報的財報條件,向來即較台灣本地掛牌上市櫃個股更加「嚴苛」的F股(台灣第一掛牌上市櫃)公司企業,其股價漲跌表現於本波台股彈升漲勢背景中,可以說承受了一定程度的委屈。對照其今年第一季每股稅後淨利獲利年增率的亮眼表現,卻「曲高和寡」,不得法人認同。理論上,就外資、投信等市場法人的操盤選股邏輯及買賣考慮因素而言,只要是獲利動能明顯轉強、產業基本面前景展望透明度高的標的股,一旦股價受到投資系統性因素干擾而明顯拉回時,理當會趁機布局、爭搶便宜好貨才對。但如果進一步對照自五月十三日以來,市場法人所針對「F股」好股的進出動向統計表來看,可以清楚看得出來,盤面多檔今年第一季EPS年增率達三○%以上的轉強好股,由於並未受到法人的關愛眼神,股價漲勢因此乏善可陳。 注意外資投信動向 切勿「偷雞不著蝕把米」難道是外資、投信的操盤選股邏輯、標準已經改變?一切只以籌碼穩定度為依歸?真正的原因絕非如此,必定是有其他歸屬於市場投資系統性風險的顧慮因素,在短期間內,恐怕還是難以見到有任何好轉的可能,也才會使得它們因此躊躇不前、投鼠忌器,在考量市場後續可能的投資、變盤風險下,沒有買進前述獲利成長的質優好股。台股在缺乏基本面中線實質利多支撐效應下,本波反彈漲勢恐怕難見到「長線波段」型態續強格局。預估後市很快就得要面臨到,台灣接下來五、六月,第二季營收財報的「偏負向展望機率高」,最後所公佈營收、財報結果的實境秀高壓檢驗、挑戰。同時,觀察歷年來台股加權指數走勢與官方所統計「外銷訂單年增率」數字,兩者之間呈現高度相關、同向變化的連動性關係;因此,在今年四月份外銷訂單年增率大幅下降至負一一.一%之下,預料上市櫃公司五、六月整體營收衰退機率將大幅拉高,勢將拖累台股後市表現,恐將不易再見到續強彈升漲勢。

注意外資投信動向 切勿「偷雞不著蝕把米」難道是外資、投信的操盤選股邏輯、標準已經改變?一切只以籌碼穩定度為依歸?真正的原因絕非如此,必定是有其他歸屬於市場投資系統性風險的顧慮因素,在短期間內,恐怕還是難以見到有任何好轉的可能,也才會使得它們因此躊躇不前、投鼠忌器,在考量市場後續可能的投資、變盤風險下,沒有買進前述獲利成長的質優好股。台股在缺乏基本面中線實質利多支撐效應下,本波反彈漲勢恐怕難見到「長線波段」型態續強格局。預估後市很快就得要面臨到,台灣接下來五、六月,第二季營收財報的「偏負向展望機率高」,最後所公佈營收、財報結果的實境秀高壓檢驗、挑戰。同時,觀察歷年來台股加權指數走勢與官方所統計「外銷訂單年增率」數字,兩者之間呈現高度相關、同向變化的連動性關係;因此,在今年四月份外銷訂單年增率大幅下降至負一一.一%之下,預料上市櫃公司五、六月整體營收衰退機率將大幅拉高,勢將拖累台股後市表現,恐將不易再見到續強彈升漲勢。 更何況,國際歐美金融市場,後市還得要持續面臨美國Fed六月升息與否,以及英國六月二十三日「脫歐公投」最後揭曉結果的答案公佈壓力測試;對向來與歐美股市走勢連動性高的台股而言,未來恐將不易於短期間內見到續強漲升、彈升大漲走勢。隨著台北股市所面臨的系統性投資風險不斷拉高,且個股股價波段漲勢持續衝高下,對市場實戶、大戶、主力所產生的獲利了結誘因、落袋為安吸引力也就日漸提高,徒增未來股價快速、大幅下跌的可能性。同時,伴隨著股價的不斷上漲走揚,市場散戶交易也日漸頻繁下,籌碼不穩定度已持續拉高,後市自然也將面臨較高的「多殺多」股價回檔壓力挑戰。

更何況,國際歐美金融市場,後市還得要持續面臨美國Fed六月升息與否,以及英國六月二十三日「脫歐公投」最後揭曉結果的答案公佈壓力測試;對向來與歐美股市走勢連動性高的台股而言,未來恐將不易於短期間內見到續強漲升、彈升大漲走勢。隨著台北股市所面臨的系統性投資風險不斷拉高,且個股股價波段漲勢持續衝高下,對市場實戶、大戶、主力所產生的獲利了結誘因、落袋為安吸引力也就日漸提高,徒增未來股價快速、大幅下跌的可能性。同時,伴隨著股價的不斷上漲走揚,市場散戶交易也日漸頻繁下,籌碼不穩定度已持續拉高,後市自然也將面臨較高的「多殺多」股價回檔壓力挑戰。