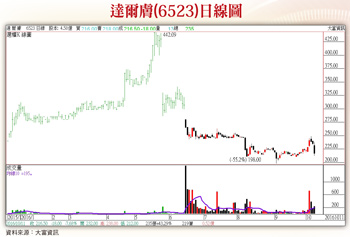

時序進入十月後,各上市櫃公司的九月營收及第三季財報數字陸續公佈,市場焦點開始慢慢轉回營運基本面,股價與基本面變化的連結正逐步提高。考量股價主要反映對未來的營運展望的預期,過去的財報數字公佈後僅會影響短線的波動,真正決定股價多空方向走勢還是未來數字的變化。政府大砍消費稅 化妝品廠成本大降其中,美妝及健身器材類股在中國及美國的利多政策激勵下,可望帶旺族群的交投熱度,加上第四季傳統旺季及股價低基期優勢,預期將是年底前台股盤面資金追逐的焦點之一。中國財政部於九月底宣布,自十月一日起將取消對普通美容、修飾類化妝品徵收消費稅,並將「化妝品」稅目名稱更名為「高檔化妝品」,稅率由先前的三○%調降至一五%,範圍包括生產進口、環節銷售(完稅)價格(不含增值稅)在十元人民幣/毫升(克)或十五元/片(張)及以上的高檔美容、修飾類化妝品、護膚類化妝品及成套化妝品。此次化妝品新規的頒佈,反映了中國政府引導合理消費的政策理念,同時也為產業帶來重大影響。根據Euromonitor的統計資料,大眾化妝品約占七○%,高端化妝品占二○%以上,護膚品又在化妝品中占了五○%。此次政策將讓七○%大眾化妝品不再徵稅,但原先不需徵稅的高檔護膚品倒是要開始繳一五%的消費稅,整體而言,降稅對廠商成本降低有一定的助益。中國市場既有業者 將成最大受惠者尤其在當地有設廠的業者,未來稅率降至○~一五%,相對於進口品稅率的三○%~四五%(消費稅+關稅),未來在售價的競爭力及獲利率將獲得提升。相對的,隨著消費稅調整,化妝品終端銷售價格勢必也將跟著調降,對於刺激中國民眾在當地消費的意願將有所幫助,目前有在中國銷售美妝產品的台廠,將會是此政策下的受惠者之一。例如保健食品及面膜代工廠大江(8436),目前擁有六座廠房,其中兩座位於中國上海,負責錠劑、膠囊劑、機能性飲品、面膜及精華液的生產,二○一六年上半年中國營收占比已達六十五%。銷售美妝保養品及提供美容SPA服務的佐登-KY(4190),中國廣州擁有三間直營店,加盟店約有五四○間(占整體加盟店的九成),上半年中國營收占比為二六%。經營DR.WU保養品品牌的達爾膚(6523),二○一五年起陸續在聚美優品、天貓、跨境電商、京東等中國電商上架,當年度中國營收占比為十六%。二○一六年開始正式進軍中國實體通路,繼首間旗艦店於上海正大廣場開幕後,也在北京龍湖大興天街、望京凱德兩大指標性購物中心一樓盛大開店。中國化妝品通路麗豐-KY(4137),在當地加盟店逾三千五百家,覆蓋城市達三五○個,二○一六年上半年中國營收占比超過九○%。 佐登-KY啟動併購計畫 單店認列營收七倍增隨著降稅題材逐步發酵,近期盤面已開始反應,除了大江股價持續改寫新高外,佐登-KY、達爾膚及麗豐-KY也都有底部翻揚的攻擊訊號,配合營運進入傳統旺季,在營收動能增強的誘因下,對於買盤具有一定的吸引力,短線可留意啟動中國併購計畫(半數加盟店轉直營店)的佐登-KY,九月下旬已併購三十家(五月、六月及八月各試併一家),預估十一月就可達到首年併購五十五家的目標,未來單店認列營收將大增七倍,可預期營運將出現爆發的成長動能。接著把焦點移到美國,由於肥胖及缺乏運動將導致醫療成本轉嫁到政府及企業,美國每年因活動不足所產生的醫療支出成本高達七四○億美金。美國參議員在二○一五年就提出「個人健康投資法案」(Personal Health Investment Today Act;PHIT),將允許個人每年預留一千美元(家庭二千美元)的稅前帳戶,來支付健身房會員,健身器材,運動視頻和青少年體育聯盟的費用,等納稅時再拿來抵銷稅額,與目前使用的賬戶來支付處方藥和醫生訪問的方式相同。個人健康投資法案將通過 未來美國健身消費可抵稅預估PHIT法案能幫助美國人節省約二○%~三○%的活動及相關預防醫學支出。預估PHIT法案將於二○一七年通過,目前已在美國市場布局的國內健身器材廠喬山(1736)、岱宇(1598)及明躍(4151)等,可望成為主要受惠者。美國原本就是全球最大的健身器材市場,占比高達五○%以上,若未來法案一旦過關,可預期市場份額還會再進一步提升。根據SFIA調查報告指出,二○一五年美國健身器材市場規模為五十一.二億美元,年增一.二%,其中又以家用市場為大宗,金額達三十七.七億美元,占比為七三.六%,但二○一五年市場規模成長僅○.五%,低於整體市場平均值,主要成長動能則是靠著商用市場來推升,同年成長率達三.一%。

佐登-KY啟動併購計畫 單店認列營收七倍增隨著降稅題材逐步發酵,近期盤面已開始反應,除了大江股價持續改寫新高外,佐登-KY、達爾膚及麗豐-KY也都有底部翻揚的攻擊訊號,配合營運進入傳統旺季,在營收動能增強的誘因下,對於買盤具有一定的吸引力,短線可留意啟動中國併購計畫(半數加盟店轉直營店)的佐登-KY,九月下旬已併購三十家(五月、六月及八月各試併一家),預估十一月就可達到首年併購五十五家的目標,未來單店認列營收將大增七倍,可預期營運將出現爆發的成長動能。接著把焦點移到美國,由於肥胖及缺乏運動將導致醫療成本轉嫁到政府及企業,美國每年因活動不足所產生的醫療支出成本高達七四○億美金。美國參議員在二○一五年就提出「個人健康投資法案」(Personal Health Investment Today Act;PHIT),將允許個人每年預留一千美元(家庭二千美元)的稅前帳戶,來支付健身房會員,健身器材,運動視頻和青少年體育聯盟的費用,等納稅時再拿來抵銷稅額,與目前使用的賬戶來支付處方藥和醫生訪問的方式相同。個人健康投資法案將通過 未來美國健身消費可抵稅預估PHIT法案能幫助美國人節省約二○%~三○%的活動及相關預防醫學支出。預估PHIT法案將於二○一七年通過,目前已在美國市場布局的國內健身器材廠喬山(1736)、岱宇(1598)及明躍(4151)等,可望成為主要受惠者。美國原本就是全球最大的健身器材市場,占比高達五○%以上,若未來法案一旦過關,可預期市場份額還會再進一步提升。根據SFIA調查報告指出,二○一五年美國健身器材市場規模為五十一.二億美元,年增一.二%,其中又以家用市場為大宗,金額達三十七.七億美元,占比為七三.六%,但二○一五年市場規模成長僅○.五%,低於整體市場平均值,主要成長動能則是靠著商用市場來推升,同年成長率達三.一%。 台灣為美國健身器材 第二大進口國另根據World Trade Atlas的統計,二○一五年前十一月美國運動休閒健身器材前三大進口國,皆為亞洲國家,分別中國、台灣及泰國,占比為六八.一%、一一.○%及三.一%,由台灣進口的總金額為六.一億美元,年增一○.六%,遠高於美國市場規模的成長率,顯示台廠具有不錯的競爭力。市場熟知的喬山,目前已是全球第三大健身器材廠,擁有「Vision」、「Horizon」及「Matrix」三個自有品牌,主要產品包括電動跑步機、橢圓機、健身車、踏步器及重量訓練器等,二○一六年上半年商用健身器材營收占比為六五%,銷售對象有健身房、飯店、公寓商用飯店附設健身房、企業及學校等,主要銷售地區比重則以美洲的四一%最高。喬山藉由併購策略 登上全球第三大廠近年喬山藉由不斷的併購專賣店,來拓展美國市場的占有率,包含二○一二年的「Fitness Resource」、二○一五年的「2nd Wind Exercise Equipment」及「Leisure Fitness」等。目前在美國已約有近百間專賣店,未來目標將展店至二百家,並計劃美國專賣店要提高喬山自有品牌的銷售比重,三年內自有品牌銷售占比要達五○%。公司也於二○一五年併購了加拿大最大商用健身器材經銷商「Stak」,藉此提高自有產品在加拿大商用市場的市占率,目標三年內由目前七%提高至四○%。隨著通路規模逐步擴大,有利喬山進行上下游垂直整合,提供一條龍式的服務,對長期營運發展及降低成本,將有正面的助益。雖說併購及垂直整合效應仍需較長時間去發酵,且新併購業務初期也會面臨磨合、費用率提升等問題,不利其淨利率的表現。不過,考量第四季營收將進入全年高峰,預估季增三○%、年增十五%以上,配合股價低基期及投信買盤剛進場的優勢,年底前股價應還有向上彈升的空間。

台灣為美國健身器材 第二大進口國另根據World Trade Atlas的統計,二○一五年前十一月美國運動休閒健身器材前三大進口國,皆為亞洲國家,分別中國、台灣及泰國,占比為六八.一%、一一.○%及三.一%,由台灣進口的總金額為六.一億美元,年增一○.六%,遠高於美國市場規模的成長率,顯示台廠具有不錯的競爭力。市場熟知的喬山,目前已是全球第三大健身器材廠,擁有「Vision」、「Horizon」及「Matrix」三個自有品牌,主要產品包括電動跑步機、橢圓機、健身車、踏步器及重量訓練器等,二○一六年上半年商用健身器材營收占比為六五%,銷售對象有健身房、飯店、公寓商用飯店附設健身房、企業及學校等,主要銷售地區比重則以美洲的四一%最高。喬山藉由併購策略 登上全球第三大廠近年喬山藉由不斷的併購專賣店,來拓展美國市場的占有率,包含二○一二年的「Fitness Resource」、二○一五年的「2nd Wind Exercise Equipment」及「Leisure Fitness」等。目前在美國已約有近百間專賣店,未來目標將展店至二百家,並計劃美國專賣店要提高喬山自有品牌的銷售比重,三年內自有品牌銷售占比要達五○%。公司也於二○一五年併購了加拿大最大商用健身器材經銷商「Stak」,藉此提高自有產品在加拿大商用市場的市占率,目標三年內由目前七%提高至四○%。隨著通路規模逐步擴大,有利喬山進行上下游垂直整合,提供一條龍式的服務,對長期營運發展及降低成本,將有正面的助益。雖說併購及垂直整合效應仍需較長時間去發酵,且新併購業務初期也會面臨磨合、費用率提升等問題,不利其淨利率的表現。不過,考量第四季營收將進入全年高峰,預估季增三○%、年增十五%以上,配合股價低基期及投信買盤剛進場的優勢,年底前股價應還有向上彈升的空間。 族群掛牌新兵岱宇 搶進輕商用市場股票剛於九月二十日掛牌上市的岱宇,為國內最大出口家用健身器材廠,擁有「Spirit」、「Xterra」及「Fuel」三個自有品牌,以及「Sole」的國際市場經銷權,主要產品為電動跑步機、橢圓機、健身車等健身器材,二○一六年上半年家用健身器材營收占比八○%以上,銷售美洲比重達六三.五%。有鑑於家用產品市場規模成長趨緩,又受到中國廠商的殺價競爭,二○一六年開始切入輕商用市場,主打社區及飯店市場,十一月開始推出電動跑步機、直立式健身車、斜躺式健身車及橢圓機等產品。公司旗下的上海岱宇在二○一六年和中國國家體育總局體育科學研究所簽下戰略合作夥伴協定,成為其唯一健身器材合作品牌,可望提升品牌知名度及市場滲透率,並有望搶食中國體育產業規模二○二五年超過五兆人民幣的商機大餅。另在過去營收占比較低(一○%以下)的歐洲市場,公司表示將於二○一六年底收購一間健身器材通路商,年營業額約一千萬歐元,一旦成功完成收購,將可挹注二○一七年三.五億美元的營收。近期也與德國運動品牌廠Adidas合作,公司負責ODM業務,已於五月開始出貨,預估二○一六年貢獻約三千萬元(美金一百萬元),明年訂單金額則上看六千萬元(美金二百萬元)。受惠旺季效應及新品推出貢獻,岱宇第四季營收將有較大的成長動能,預估季增幅可達五○%,將形成推升股價向上的有利條件。隨著掛牌前增資新股賣壓近尾聲及股價跌破承銷價的四六.五元,加上新股所擁有的籌碼集中優勢,相信在亮眼的月營收數字激勵下,有望展開一波補度蜜月的漲升行情。美國市場能見度高 明躍營運沉潛蓄勢目前仍在興櫃市場交易的明躍,成立初期以健身器材OEM為主,二○○五年開始投入商用級健身器材領域,擁有「LifeSpan」及「Strength Master」兩大品牌,主要產品有跑步機及競賽車,家用健身器材營收占比約七○%,銷售美國市場比重達五七%。近幾年所推出的辦公兼運動健身器材(WPS)品牌LifeSpan,已獲得美國白宮、Google、亞馬遜、3M等全美五百大企業,以及全美二百多家大學使用,品牌在美國市場具有一定的能見度。明躍近期與既有客戶法商迪卡儂,完成家用電動跑步機的新合約,預估訂單為期三年,每年訂單金額達千萬美元,將供貨給歐洲及中國迪卡儂專賣店販賣,最快年底前就可出貨貢獻營收。公司也藉由投資法國 Eracles 股權一八%,取得關鍵的電控技術及全球專利授權,跨入重量訓練器材新領域,並推出新自有品牌「Ampera」,預計二○一六年就會推出商用重訓機。由於家用市場競爭激烈,二○一六年前九月營收衰退一七.七%,明顯差於喬山的成長二三.八%及岱宇的一○.九%,加上商用新產品推廣初期,行銷費用投入較高,上半年營利率也由正轉負,衝擊股價持續向下盤跌,目前已回到二○一四年初的起漲價位。若第四季能在產業旺季及商用新品挹注帶動下,扭轉營運頹勢,或許未來也將有見到股價止跌反彈的機會。

族群掛牌新兵岱宇 搶進輕商用市場股票剛於九月二十日掛牌上市的岱宇,為國內最大出口家用健身器材廠,擁有「Spirit」、「Xterra」及「Fuel」三個自有品牌,以及「Sole」的國際市場經銷權,主要產品為電動跑步機、橢圓機、健身車等健身器材,二○一六年上半年家用健身器材營收占比八○%以上,銷售美洲比重達六三.五%。有鑑於家用產品市場規模成長趨緩,又受到中國廠商的殺價競爭,二○一六年開始切入輕商用市場,主打社區及飯店市場,十一月開始推出電動跑步機、直立式健身車、斜躺式健身車及橢圓機等產品。公司旗下的上海岱宇在二○一六年和中國國家體育總局體育科學研究所簽下戰略合作夥伴協定,成為其唯一健身器材合作品牌,可望提升品牌知名度及市場滲透率,並有望搶食中國體育產業規模二○二五年超過五兆人民幣的商機大餅。另在過去營收占比較低(一○%以下)的歐洲市場,公司表示將於二○一六年底收購一間健身器材通路商,年營業額約一千萬歐元,一旦成功完成收購,將可挹注二○一七年三.五億美元的營收。近期也與德國運動品牌廠Adidas合作,公司負責ODM業務,已於五月開始出貨,預估二○一六年貢獻約三千萬元(美金一百萬元),明年訂單金額則上看六千萬元(美金二百萬元)。受惠旺季效應及新品推出貢獻,岱宇第四季營收將有較大的成長動能,預估季增幅可達五○%,將形成推升股價向上的有利條件。隨著掛牌前增資新股賣壓近尾聲及股價跌破承銷價的四六.五元,加上新股所擁有的籌碼集中優勢,相信在亮眼的月營收數字激勵下,有望展開一波補度蜜月的漲升行情。美國市場能見度高 明躍營運沉潛蓄勢目前仍在興櫃市場交易的明躍,成立初期以健身器材OEM為主,二○○五年開始投入商用級健身器材領域,擁有「LifeSpan」及「Strength Master」兩大品牌,主要產品有跑步機及競賽車,家用健身器材營收占比約七○%,銷售美國市場比重達五七%。近幾年所推出的辦公兼運動健身器材(WPS)品牌LifeSpan,已獲得美國白宮、Google、亞馬遜、3M等全美五百大企業,以及全美二百多家大學使用,品牌在美國市場具有一定的能見度。明躍近期與既有客戶法商迪卡儂,完成家用電動跑步機的新合約,預估訂單為期三年,每年訂單金額達千萬美元,將供貨給歐洲及中國迪卡儂專賣店販賣,最快年底前就可出貨貢獻營收。公司也藉由投資法國 Eracles 股權一八%,取得關鍵的電控技術及全球專利授權,跨入重量訓練器材新領域,並推出新自有品牌「Ampera」,預計二○一六年就會推出商用重訓機。由於家用市場競爭激烈,二○一六年前九月營收衰退一七.七%,明顯差於喬山的成長二三.八%及岱宇的一○.九%,加上商用新產品推廣初期,行銷費用投入較高,上半年營利率也由正轉負,衝擊股價持續向下盤跌,目前已回到二○一四年初的起漲價位。若第四季能在產業旺季及商用新品挹注帶動下,扭轉營運頹勢,或許未來也將有見到股價止跌反彈的機會。