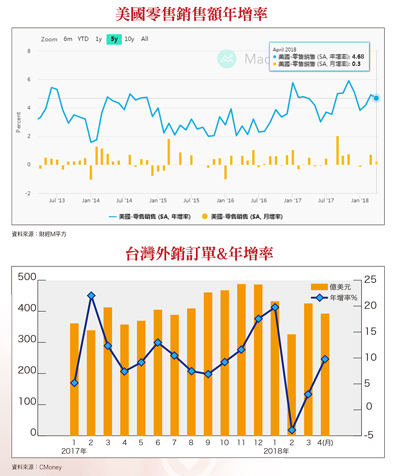

全球關注的中美貿易協商談判,日前以中國副總理劉鶴為代表的團隊,暫時取得了重要進展,最大成果是雙方達成不打貿易戰,並停止互相加徵關稅的共識。該份聲明向外界傳達了雙方有互利共生的機會,有助減輕市場對保護主義的擔憂,中美貿易摩擦短期內升級為貿易戰的概率顯著下降,美股、台股盤面也以利多反映。貿易摩擦暫時降溫 智財博弈將複雜化中方承諾將增加對美國農業和能源產品的進口,而美方則暫停對中國輸美產品加征關稅的計畫,這樣的演變不論對中美兩國經濟還是全球經濟而言,都屬於好事,尤其是諸多亞洲依賴出口的經濟體。以金融市場的角度觀察,可以樂觀看待,但不必過度興奮,因為本次的聯合聲明雖可緩解投資者對貿易戰的擔憂,但中長期而言,該份聲明只有簡單文字,未必具實質約束力。隨著中國經濟的崛起開始挑戰美國的核心地位,因此,美國挑起貿易戰的目的並非只是貿易逆差的問題,中美雙邊的衝突包含了政治、經濟、貨幣、軍事等長期利益之爭奪,中美的較勁與摩擦未來必將長期化與複雜化,例如單單是否加徵中國產品懲罰性關稅的議題,美國財政部長穆努欽(Steven Mnuchin)和貿易代表萊海澤(Robert Lighthizer)就出現相左意見。目前美國參眾兩院,正加速討論通過一項擴大「外國在美投資委員會」(CFIUS)之權限和資源的法案,預計將以「國家安全」為由,旨在封殺中國對美國投資的敏感交易,預計今年將成為法律,也代表中國未來透過併購美國企業獲取先進技術的機會被大幅限縮。在可預見的未來,「智財權」的議題將會是衝突與摩擦的焦點,難免對台灣的資訊電子產業會有重大影響,必須持續追蹤。 美國消費持續擴張 台灣外銷訂單亮眼既然中美發生貿易戰的疑慮暫時消除,目前主要影響美股與台股的主要原因就落在景氣基本面與貨幣政策兩股力道的拉扯。由於零售銷售占美國GDP增長的七成份額,因此零售數據至關重要。觀察日前新公布的美國四月零售銷售數據,經季節調整後月增率為○.三%(符合華爾街日報訪調經濟學家之預期),年增率為四.七%,即便扣除四月消費者物價指數(CPI)年增二.五%的價格因素,仍有二.二%。整體而言,美國目前經濟穩健,就業、薪資平穩增長,民眾對未來消費信心亦強,五月的密西根大學消費者信心指數優於市場預期,消費者對未來一年預期指數初值為八九.五,高於四月的八八.四,預估美國消費支出仍可維持成長的趨勢,景氣擴張力道不可小覷,這是美股下檔支撐的基本面背景。將焦點拉回台股,景氣基本面也不遑多讓。經濟部剛公布的四月份台灣外銷訂單為三九一.一億美元,創歷年四月新高,年增率達九.八%,十分亮眼,未來兩個月的出口數據可能淡季不淡,再加上統計處預估五月外銷訂單約三九○至四百億美元之間,也將創歷年五月份新高,年增估約五.九~八.七%,顯然,上市櫃公司第二季的整體營收可望優於預期,這也是加權指數下檔支撐可望越墊越高的重要條件。趨勢產業能見度高 三五族群以逸待勞觀察美股重要指數,道瓊指數、S&P500指數、NASDAQ指數雖然全數站上均線糾結區,但還未創新高;反觀代表美國中小企業的羅素二○○○指數已領先創新高,明顯呈現中小型股當道的交易結構。台股現階段的交易結構也有異曲同工之妙,由於台幣趨貶干擾了外資買超的積極度,外資參與度降低,權值股波動變小,加上指數基期越墊越高,資金越顯集中化,呈現少數族群輪動格局。產業趨勢明確,股價經過一段時間整理沉澱的族群,遂成為策略上可以長線保護短線的操作標的。例如5G相關產業,趨勢明確,隨著商轉時間的逐漸逼近,成長願景是可以期待的。全球主要國家無不將5G技術、應用與相關建設視為國家重要發展目標之一,除了技術規格上的競爭,掌握5G世代的應用需求,提前布局5G關聯應用商機更不容忽視。5G使用情境分為三大軸向:增強型行動寬頻(Enhanced Mobile Broadband, eMBB)、超可靠且低延遲通訊(Ultra-Reliable and Low Latency Communications, URLLC)、大規模機器通訊(Massive Machine Type Communications, mMTC)。展現出的應用包括3D/UHD影像、擴增實境、自動駕駛汽車等;而搭配大規模機器通訊,則形塑出智慧家庭、智慧建築甚至擴及智慧城市。如此一來,讓各方對於5G未來應用發展的想像更形具體。而台灣NCC主委詹婷怡日前也在立法院表示,台灣5G不會慢,交通部已完成國內整體頻譜通盤規畫,預定六月對外公布,其中有關5G頻譜釋出,NCC希望訂在二○一九年,並於二○二○年商轉。由於台灣以硬體製造為強項,而上述的任何應用皆將使最上游的零組件領先受惠。

美國消費持續擴張 台灣外銷訂單亮眼既然中美發生貿易戰的疑慮暫時消除,目前主要影響美股與台股的主要原因就落在景氣基本面與貨幣政策兩股力道的拉扯。由於零售銷售占美國GDP增長的七成份額,因此零售數據至關重要。觀察日前新公布的美國四月零售銷售數據,經季節調整後月增率為○.三%(符合華爾街日報訪調經濟學家之預期),年增率為四.七%,即便扣除四月消費者物價指數(CPI)年增二.五%的價格因素,仍有二.二%。整體而言,美國目前經濟穩健,就業、薪資平穩增長,民眾對未來消費信心亦強,五月的密西根大學消費者信心指數優於市場預期,消費者對未來一年預期指數初值為八九.五,高於四月的八八.四,預估美國消費支出仍可維持成長的趨勢,景氣擴張力道不可小覷,這是美股下檔支撐的基本面背景。將焦點拉回台股,景氣基本面也不遑多讓。經濟部剛公布的四月份台灣外銷訂單為三九一.一億美元,創歷年四月新高,年增率達九.八%,十分亮眼,未來兩個月的出口數據可能淡季不淡,再加上統計處預估五月外銷訂單約三九○至四百億美元之間,也將創歷年五月份新高,年增估約五.九~八.七%,顯然,上市櫃公司第二季的整體營收可望優於預期,這也是加權指數下檔支撐可望越墊越高的重要條件。趨勢產業能見度高 三五族群以逸待勞觀察美股重要指數,道瓊指數、S&P500指數、NASDAQ指數雖然全數站上均線糾結區,但還未創新高;反觀代表美國中小企業的羅素二○○○指數已領先創新高,明顯呈現中小型股當道的交易結構。台股現階段的交易結構也有異曲同工之妙,由於台幣趨貶干擾了外資買超的積極度,外資參與度降低,權值股波動變小,加上指數基期越墊越高,資金越顯集中化,呈現少數族群輪動格局。產業趨勢明確,股價經過一段時間整理沉澱的族群,遂成為策略上可以長線保護短線的操作標的。例如5G相關產業,趨勢明確,隨著商轉時間的逐漸逼近,成長願景是可以期待的。全球主要國家無不將5G技術、應用與相關建設視為國家重要發展目標之一,除了技術規格上的競爭,掌握5G世代的應用需求,提前布局5G關聯應用商機更不容忽視。5G使用情境分為三大軸向:增強型行動寬頻(Enhanced Mobile Broadband, eMBB)、超可靠且低延遲通訊(Ultra-Reliable and Low Latency Communications, URLLC)、大規模機器通訊(Massive Machine Type Communications, mMTC)。展現出的應用包括3D/UHD影像、擴增實境、自動駕駛汽車等;而搭配大規模機器通訊,則形塑出智慧家庭、智慧建築甚至擴及智慧城市。如此一來,讓各方對於5G未來應用發展的想像更形具體。而台灣NCC主委詹婷怡日前也在立法院表示,台灣5G不會慢,交通部已完成國內整體頻譜通盤規畫,預定六月對外公布,其中有關5G頻譜釋出,NCC希望訂在二○一九年,並於二○二○年商轉。由於台灣以硬體製造為強項,而上述的任何應用皆將使最上游的零組件領先受惠。 光通訊產業追求高速、高頻 IET-KY磊晶片製程有優勢砷化鎵等三五族群就是典型的必然受惠者,例如IET-KY(4971),主要業務為三五族化合物半導體磊晶片,替IDM 業者做磊晶片代工製造。目前國際專業生產三五族磊晶片之業者主要有英國IQE,國內有全新(2455)、聯亞(3081),而IQE、全新、聯亞都以MOCVD製程為主,僅有IQE有MBE製程生產線,但規模上以IET-KY較具優勢,因此從MBE製程來看,IET-KY並無太多直接性競爭者。在光通訊產業以及無線通訊正進入更高速、高頻的發展階段下,預期市場對此類股評價將會逐漸提升。隨著VCSEL不論在光通訊或3D感測及其他感應器應用上均將大幅成長,然而有能力生產高階VCSEL所需之磊晶片業者並不多,MBE製程優勢也將越來越突顯,IET-KY新廠已建立完成,不論在產能上或技術上IET-KY均有相當競爭優勢。由近期國際電信設備業者之標案動向觀察,10G光纖不論在Data Center或電信等級之實體網路市場上,均將是升級需求的主要規格,而IET-KY已成為美系光纖模組大廠業者PIN、APD磊晶片主要供應商,且此類磊晶片為InP材料,InP材料本身具有高頻、高速應用的絕對優勢,生物辨識晶片與手機用PA預期也將是未來一、二年IET-KY此項業務的發展主軸,對IET-KY將帶來中長期明確的成長動能。整體而言,IET-KY 的InP業務可望呈現穩定成長走勢。

光通訊產業追求高速、高頻 IET-KY磊晶片製程有優勢砷化鎵等三五族群就是典型的必然受惠者,例如IET-KY(4971),主要業務為三五族化合物半導體磊晶片,替IDM 業者做磊晶片代工製造。目前國際專業生產三五族磊晶片之業者主要有英國IQE,國內有全新(2455)、聯亞(3081),而IQE、全新、聯亞都以MOCVD製程為主,僅有IQE有MBE製程生產線,但規模上以IET-KY較具優勢,因此從MBE製程來看,IET-KY並無太多直接性競爭者。在光通訊產業以及無線通訊正進入更高速、高頻的發展階段下,預期市場對此類股評價將會逐漸提升。隨著VCSEL不論在光通訊或3D感測及其他感應器應用上均將大幅成長,然而有能力生產高階VCSEL所需之磊晶片業者並不多,MBE製程優勢也將越來越突顯,IET-KY新廠已建立完成,不論在產能上或技術上IET-KY均有相當競爭優勢。由近期國際電信設備業者之標案動向觀察,10G光纖不論在Data Center或電信等級之實體網路市場上,均將是升級需求的主要規格,而IET-KY已成為美系光纖模組大廠業者PIN、APD磊晶片主要供應商,且此類磊晶片為InP材料,InP材料本身具有高頻、高速應用的絕對優勢,生物辨識晶片與手機用PA預期也將是未來一、二年IET-KY此項業務的發展主軸,對IET-KY將帶來中長期明確的成長動能。整體而言,IET-KY 的InP業務可望呈現穩定成長走勢。 另外,過去兩年規劃已久的德州新廠,今年將正式加入量產行列,這將有助於IET-KY爭取後續需求量較大的應用領域之潛在客戶,也可進一步提昇生產效能、降低平均生產成本。法人預估IET-KY業績將自第二季起開始進入另一個成長階段,由於有效稅率將從三○%降至二一%左右,因此預期稅後淨利可望年增二七.六%,評價有調升空間。

另外,過去兩年規劃已久的德州新廠,今年將正式加入量產行列,這將有助於IET-KY爭取後續需求量較大的應用領域之潛在客戶,也可進一步提昇生產效能、降低平均生產成本。法人預估IET-KY業績將自第二季起開始進入另一個成長階段,由於有效稅率將從三○%降至二一%左右,因此預期稅後淨利可望年增二七.六%,評價有調升空間。