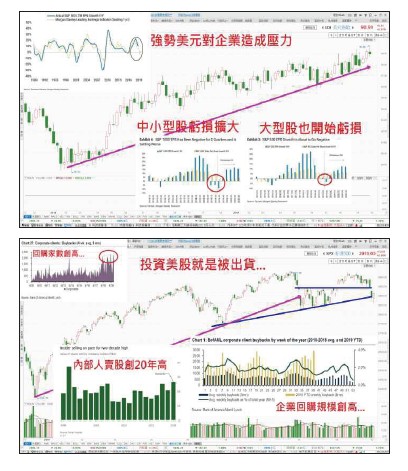

上周美股因為ISM製造業指數公布創下近十年低點出現了大幅度震盪,三天美股從高點到低點近千點,當然市場上又開始預期FED將在本月的利率決策會議中再次降息,甚至不排除有再次啟動QE的可能。不過,如果您是長期追蹤本專欄的讀者,應該早就知道其實FED早就已經開始QE,只是還沒有告訴市場,而本專欄是全市場第一個告訴您的!在九月的利率會議的聲明裡,主席鮑威爾告訴市場未來將會考慮在適當時機擴大資產負債表(QE),其實早在九月一開始就已經開始擴大資產負債表了,一個月的時間已經增加了一八四○億美元以上。提早放錢因應流動性風險這個擴表的力道是非常強的,從二○一七年十月縮表到二○一九年八月,近兩年的時間,也不過縮表了六千八百億美元,粗略計算平均每個月二八○億美元,而現在一個月的擴表竟已經來到一八四○億美元,將近七倍的速度在擴表,顯見美元荒的狀況是相當不樂觀。講美元荒大家可能不懂,但就是美國遇上了資金不夠的危機,當資金不夠時,不僅會影響銀行間的調度,更會影響股市的漲跌,尤其是快接近企業公布財報的季節,所有的回購買盤必須停止,如此一來股市的成交量將會快速萎縮,所以FED不得不提早向市場投放資金以因應金融市場需求。美股面臨內部人賣股壓力當然也有很多投資人看到FED的量化寬鬆即將上路,無不摩拳擦掌等待著在美股下跌時大撿便宜,但筆者勸大家還是不要衝動,因為現在的美國企業除了基本面持續下滑轉壞之外,還面臨著自家大股東瘋狂賣股票的壓力。 基本面筆者不多說,這次說大股東賣股,其實這是美企長期以來的酬庸制度的陋習,說白點,過去美國企業評判執行長、高管的標準主要來自於公司股價表現,股價高代表高管都很強,當然分紅就分得多。因此,過去二至三年,美國企業在碰到瓶頸後,把該投資資本支出的錢,拿來做公司庫藏股,這有兩個好處:(1)股本變小有利美化帳面,(2)公司股價上漲吸引資金來共襄盛舉。有燈不跟 輸到賣身但是,這些公司高管其實早就知道公司經營狀況有問題,業務狀況是衰退的,因此,利用公司買回庫藏股時就一直賣出公司持股,預估到今年底,這次的賣股潮會是近二十年來最大的一波。當內部人在賣股票時,會是個投資的好時機嗎?舉個國內的例子,國巨不就是從前妻賣股事件之後,一路從四位數跌到只有當初的四分之一不到嗎?所以,美股不是不跌,只是時候未到,想長期投資美股的投資人還是先等等,所謂「有燈不跟,輸到賣身」呀!籌碼集中漲上天台股也同樣出現籌碼的問題,台積電的籌碼四百張以上持股比例穩定在高檔,散戶(一百張以下持股低)沒什麼人想買台積電,台積電股價創歷史高點。反觀鴻海的人氣旺,散戶人數卻創下歷年新高,大戶持股比例降到近年低,股價卻趴在地板,連爬都懶,可見籌碼集中與不集中的投資結果是天差地遠,提醒大家要留意呀!

基本面筆者不多說,這次說大股東賣股,其實這是美企長期以來的酬庸制度的陋習,說白點,過去美國企業評判執行長、高管的標準主要來自於公司股價表現,股價高代表高管都很強,當然分紅就分得多。因此,過去二至三年,美國企業在碰到瓶頸後,把該投資資本支出的錢,拿來做公司庫藏股,這有兩個好處:(1)股本變小有利美化帳面,(2)公司股價上漲吸引資金來共襄盛舉。有燈不跟 輸到賣身但是,這些公司高管其實早就知道公司經營狀況有問題,業務狀況是衰退的,因此,利用公司買回庫藏股時就一直賣出公司持股,預估到今年底,這次的賣股潮會是近二十年來最大的一波。當內部人在賣股票時,會是個投資的好時機嗎?舉個國內的例子,國巨不就是從前妻賣股事件之後,一路從四位數跌到只有當初的四分之一不到嗎?所以,美股不是不跌,只是時候未到,想長期投資美股的投資人還是先等等,所謂「有燈不跟,輸到賣身」呀!籌碼集中漲上天台股也同樣出現籌碼的問題,台積電的籌碼四百張以上持股比例穩定在高檔,散戶(一百張以下持股低)沒什麼人想買台積電,台積電股價創歷史高點。反觀鴻海的人氣旺,散戶人數卻創下歷年新高,大戶持股比例降到近年低,股價卻趴在地板,連爬都懶,可見籌碼集中與不集中的投資結果是天差地遠,提醒大家要留意呀!