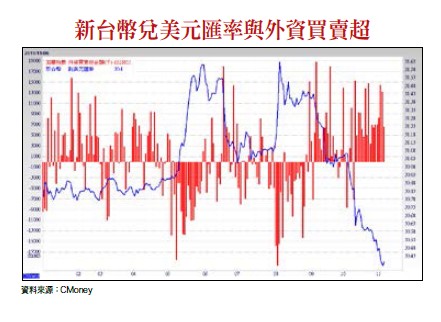

在外資連續買超十七天的加持之下,台股加權指數持續走高,繼上市公司市值突破三十五兆新台幣後,台積電市值也突破八兆元新台幣,雙雙再寫歷史紀錄。資金效應持續擴散 匯損問題未來變數本波資金流入台灣之速度,超過市場預期,若非央行阻升,新台幣兌美元可能提早升破三十。外資買進台股的速度僅次於二○一六年二月下旬至三月下旬期間,若比較漲幅,本波卻已提前超越該區間。顯然,目前的籌碼穩定度更勝當年。觀察近期的法人報告,輪流調升指數預估空間也此起彼落不絕於耳,資金的力量顯然已超過市場主要參與者原先的估算。由於是全市場估值本益比提升的資金行情,個股本益比的推升與資金或者說是市場均值關聯度較大。因此,現階段行情的研判,對技術面依賴的程度將暫時大於基本面,技術面為主基本面為輔,相對較能符合當下之市場結構,首要觀察的指標當然落在外資買超之力道。若期待外資買超力道能延續,需有兩個背景條件,一是中、美爭端朝正面發展,二是美股基本面不能太差。若中美關係再度陷入僵局甚至惡化,將加速全世界需求面之不穩定,不過,以目前之進展應該可以排除短期之負面影響,因為日前美國總統川普曾表示,第一階段協議方面有所進展,一旦貿易協議文本完成,兩國元首將在美國境內簽署協議。 至於美股的基本面數據,目前仍未出現與市場預期值過度乖離之情境。根據Refinitiv資料顯示,S&P500成分股中,在已發布財報的三五○家成分企業,有七六%獲利優於市場預期,可能將是美企連續第三一個季度獲利表現優於預估值。只要美股未出現明顯拉回以前,台股加權指數持續攻堅的慣性可望維持;個股也能在資金擴散效應之下,呈現各族群持續輪漲。不過,我們還是要提醒投資人,資金行情之極限不易評估,且非毫無副作用。舉例而言,新台幣大幅升值不是電子業與壽險業所樂見,上市櫃公司的匯損問題必須留意,這是下階段的財報變數,未來的匯率走勢可要考驗央行了。就業市場優於預期 消費動能可望維持

至於美股的基本面數據,目前仍未出現與市場預期值過度乖離之情境。根據Refinitiv資料顯示,S&P500成分股中,在已發布財報的三五○家成分企業,有七六%獲利優於市場預期,可能將是美企連續第三一個季度獲利表現優於預估值。只要美股未出現明顯拉回以前,台股加權指數持續攻堅的慣性可望維持;個股也能在資金擴散效應之下,呈現各族群持續輪漲。不過,我們還是要提醒投資人,資金行情之極限不易評估,且非毫無副作用。舉例而言,新台幣大幅升值不是電子業與壽險業所樂見,上市櫃公司的匯損問題必須留意,這是下階段的財報變數,未來的匯率走勢可要考驗央行了。就業市場優於預期 消費動能可望維持 近期美股持續創高,拉開了全球股市比價空間,一部分的原因在於重量級公司財報獲利優於預期(例如Apple)。另一方面,美國的經濟數據優於市場預期,未如先前悲觀。蘋果上季營收年增二%至六四○億美元,超越華爾街預期的六二九億美元;每股稅後盈餘(EPS)經調整後年增四%至三.○三美元,創歷史新高。觀察蘋果財務長梅斯特里(Luca Maestri)的發言,其看好蘋果服務付費用戶量在年底以前將突破五億人,並預期本季營收約在八五五~八九五億美元之間。這意味著本季營收可望突破先前的八八三億美元紀錄,再創歷史新高。經濟數據的部分,美國勞工部公布的十月非農就業人數新增十二.八萬人,不但優於市場預估的八.五萬人,同時八月與九月的新增就業人數也同步上修,九月新增人數從初值的十三.六萬人大幅上修至十八萬,八月也由原估的十六.八萬人上調至二一.九萬人,等於八~九月就業新增人數較原估增加了九.五萬人,總計今年前十月的新增就業人數共達一六七萬人,年化數據仍在二百萬人以上,可提供美國經濟擴張之基礎動能。十月失業率由九月的三.五%小幅升至三.六%,勞動參與率由六三.二%升至六三.三%,失業率的上升可能來自於求職者的增加。薪資部分,十月美國平均每小時薪資二八.一八美元,月增○.二%,年增率為三.○%,且九月的平均時薪年增率亦由原估的二.九%上修至三.○%。整體而言,美國經濟、就業市場表現仍屬平穩,仍可繼續為消費支出提供動能,維持經濟擴張。領先指標方面,美國十月ISM製造業採購經理人指數,由九月的四七.八升至四八.三,衰退速度有所減緩;其中表現亮眼的分項為訂單,新出口訂單指數由九月的四一大幅成長至五○.四,使整體新訂單指數由九月的四七.三大幅升至四九.一,顯然市場需求有所改善。因此,美股多頭慣性之核心力量仍未破壞。不過,先前提過經濟數據與寬鬆力道的「共生關係」,經濟數據越差,FED的寬鬆力道將越大。反之,經濟數據轉好,寬鬆的力度則趨緩。因此,資金寬鬆的題材可能就此打住;FOMC十月底的會後聲明稿已刪除「將採取適當行動以維持經濟擴張」的言論,FED暗示,除非經濟突然急遽放緩,暫不會有進一步降息動作,這也等同向市場宣告,不要有年底前再次降息的期待。根據FedWatch升降息次數機率觀察,截稿前顯示,FED十二月降息的機率只有六.六%。

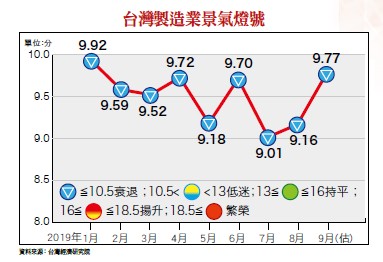

近期美股持續創高,拉開了全球股市比價空間,一部分的原因在於重量級公司財報獲利優於預期(例如Apple)。另一方面,美國的經濟數據優於市場預期,未如先前悲觀。蘋果上季營收年增二%至六四○億美元,超越華爾街預期的六二九億美元;每股稅後盈餘(EPS)經調整後年增四%至三.○三美元,創歷史新高。觀察蘋果財務長梅斯特里(Luca Maestri)的發言,其看好蘋果服務付費用戶量在年底以前將突破五億人,並預期本季營收約在八五五~八九五億美元之間。這意味著本季營收可望突破先前的八八三億美元紀錄,再創歷史新高。經濟數據的部分,美國勞工部公布的十月非農就業人數新增十二.八萬人,不但優於市場預估的八.五萬人,同時八月與九月的新增就業人數也同步上修,九月新增人數從初值的十三.六萬人大幅上修至十八萬,八月也由原估的十六.八萬人上調至二一.九萬人,等於八~九月就業新增人數較原估增加了九.五萬人,總計今年前十月的新增就業人數共達一六七萬人,年化數據仍在二百萬人以上,可提供美國經濟擴張之基礎動能。十月失業率由九月的三.五%小幅升至三.六%,勞動參與率由六三.二%升至六三.三%,失業率的上升可能來自於求職者的增加。薪資部分,十月美國平均每小時薪資二八.一八美元,月增○.二%,年增率為三.○%,且九月的平均時薪年增率亦由原估的二.九%上修至三.○%。整體而言,美國經濟、就業市場表現仍屬平穩,仍可繼續為消費支出提供動能,維持經濟擴張。領先指標方面,美國十月ISM製造業採購經理人指數,由九月的四七.八升至四八.三,衰退速度有所減緩;其中表現亮眼的分項為訂單,新出口訂單指數由九月的四一大幅成長至五○.四,使整體新訂單指數由九月的四七.三大幅升至四九.一,顯然市場需求有所改善。因此,美股多頭慣性之核心力量仍未破壞。不過,先前提過經濟數據與寬鬆力道的「共生關係」,經濟數據越差,FED的寬鬆力道將越大。反之,經濟數據轉好,寬鬆的力度則趨緩。因此,資金寬鬆的題材可能就此打住;FOMC十月底的會後聲明稿已刪除「將採取適當行動以維持經濟擴張」的言論,FED暗示,除非經濟突然急遽放緩,暫不會有進一步降息動作,這也等同向市場宣告,不要有年底前再次降息的期待。根據FedWatch升降息次數機率觀察,截稿前顯示,FED十二月降息的機率只有六.六%。 轉單效應可望持續至明年將焦點拉回台灣,根據台灣經濟研究院的數據,雖然九月整體製造業景氣信號值為九.七七分,燈號仍維持代表衰退的藍燈,但是就信號值來觀察,已連續兩個月上揚,創今年一月來的次高值,顯然製造業景氣已出現改善,至少沒再惡化,是好的開始。以個別產業來看,半導體產業一枝獨秀,對未來經營環境展望偏向樂觀,拉抬經營環境面的指標表現,電子零組件業景氣燈號由衰退的藍燈轉為低迷的黃藍燈,是廠商看法偏向樂觀的少數產業。這間接證明了台灣部分電子業確實受惠於轉單效應;不過,在股價表現方面,若是近期股價漲幅已大者,可能也已領先反應轉單利多,不宜躁進。另一方面,有利於台股長線趨勢的是,目前已通過一五一家台商回台,投資總金額達六二三六億元;經濟部官員並表示,預估今年資金到位會比原先預估的一千八百億元上修至超過二千億元,這代表轉單效應可望延續至明年。本益比十五倍以下 個股伺機輪漲由於外資將大盤之本益比撐高,也間接拉開了個股比價空間;因此,眾多本益比還在十五倍以下之個股,輪流補漲的機率上升,尤其是第三季財報可望優於第二季,第四季展望又不差之個股,補漲機率更高。例如立端(6245),第三季營收達十九.三億元,季增一三%,年增三.七%。由於零組件價格下跌,法人預估其第三季毛利率約二九.七%,可望較第二季提升,稅後淨利預估約一.三一億元,年增一二%,季增率預估約三三%。有賴新案貢獻和SD‐WAN產品持續成長,市場法人認為第四季營收可望比上一季成長十七%至二二.六億元,稅後淨利約一.七四億元約合每股一.四八元。

轉單效應可望持續至明年將焦點拉回台灣,根據台灣經濟研究院的數據,雖然九月整體製造業景氣信號值為九.七七分,燈號仍維持代表衰退的藍燈,但是就信號值來觀察,已連續兩個月上揚,創今年一月來的次高值,顯然製造業景氣已出現改善,至少沒再惡化,是好的開始。以個別產業來看,半導體產業一枝獨秀,對未來經營環境展望偏向樂觀,拉抬經營環境面的指標表現,電子零組件業景氣燈號由衰退的藍燈轉為低迷的黃藍燈,是廠商看法偏向樂觀的少數產業。這間接證明了台灣部分電子業確實受惠於轉單效應;不過,在股價表現方面,若是近期股價漲幅已大者,可能也已領先反應轉單利多,不宜躁進。另一方面,有利於台股長線趨勢的是,目前已通過一五一家台商回台,投資總金額達六二三六億元;經濟部官員並表示,預估今年資金到位會比原先預估的一千八百億元上修至超過二千億元,這代表轉單效應可望延續至明年。本益比十五倍以下 個股伺機輪漲由於外資將大盤之本益比撐高,也間接拉開了個股比價空間;因此,眾多本益比還在十五倍以下之個股,輪流補漲的機率上升,尤其是第三季財報可望優於第二季,第四季展望又不差之個股,補漲機率更高。例如立端(6245),第三季營收達十九.三億元,季增一三%,年增三.七%。由於零組件價格下跌,法人預估其第三季毛利率約二九.七%,可望較第二季提升,稅後淨利預估約一.三一億元,年增一二%,季增率預估約三三%。有賴新案貢獻和SD‐WAN產品持續成長,市場法人認為第四季營收可望比上一季成長十七%至二二.六億元,稅後淨利約一.七四億元約合每股一.四八元。 今年的主要動能為SD‐WAN產品,預估二○一九年稅後淨利約五.○八億元,年增二○%,EPS約四.三元,可望創歷史新高。展望明年,由於美商Verizon最近宣布已與立端合作推出下一代增強型通用客戶端設備(uCPE)方案,將鞏固立端在網通、資安和NFV/SDN/SD‐WAN平台白牌解決方案中的領先地位。因此,法人預估二○二○年營收將成長一三%,稅後淨利估約五.九一億元,EPS約五.○一元,目前本益比不高,可持續追蹤。

今年的主要動能為SD‐WAN產品,預估二○一九年稅後淨利約五.○八億元,年增二○%,EPS約四.三元,可望創歷史新高。展望明年,由於美商Verizon最近宣布已與立端合作推出下一代增強型通用客戶端設備(uCPE)方案,將鞏固立端在網通、資安和NFV/SDN/SD‐WAN平台白牌解決方案中的領先地位。因此,法人預估二○二○年營收將成長一三%,稅後淨利估約五.九一億元,EPS約五.○一元,目前本益比不高,可持續追蹤。