一月下旬的一場大跌,跌出了人心的惶恐,市場開始出現泡沫提早破滅的聲音,紛紛比擬為去(二○二○)年農曆年間的模式翻版,極其慘痛的既視感降臨。

對於接下來的盤勢及選股策略,有以下的看法提供參考:

一、舉凡有預防的事,結果往往不會照著走

今年開年之際,誰能想到台積電居然能夠飛象過河形成飆股,並讓所有小白投資人趨之若騖、讓股市老手自嘆弗如!這意味沒在理性預期中的好事,都易有超漲的反應。

同理,去年農曆年後之所以大跌,不正是因為市場歷經了將近十八年的後SARS經驗,終於相信COVID-19不會帶來致命的危機下,所形成猝不及防的超跌反應。

拜登就任日為一月二十日,市場之前就有股聲音:川普四年正是全球資本市場的狂牛四年,拜登就任就是這一切泡沫破滅的開始。果不其然,台股的高點16,238就正好落在拜登就任的後一天一月二十一日,而這天同時也是道瓊、費半的高點所在,一切的一切似乎就照著市場預期在走……按照上面的邏輯,真的是這樣嗎!?

無巧不巧,這波大跌正好又遇上農曆年節,眼看部桃疫情方興未艾,去年模式似乎又將重演……如果這又是大家的沙盤推演,恐怕,結果往往不會照著走。

二、資金狂潮的結束,一個尖頭是無法交代反轉的

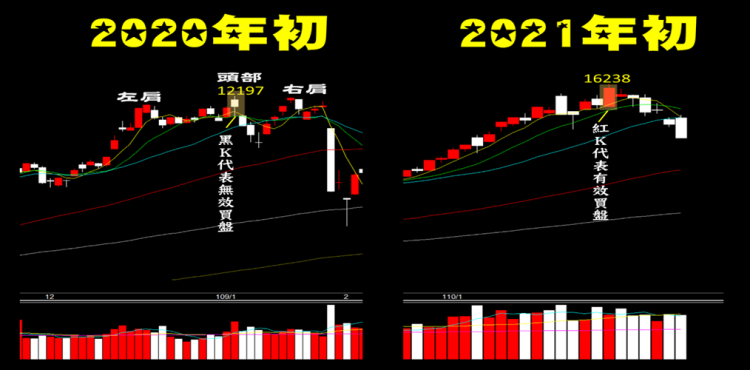

觀察去年初COVID-19形成大跌之前,指數先以頭肩底的型態呈現,然後才形成利空後破線大跌;同時高點12,197當日是呈現黑K棒,代表創高日為無效買盤,這點至為關鍵(見附圖左)。

然而,本波的高點16,238當天是以長紅棒作收,且並非波段最大量,這意味量價背離或有之,但買盤仍屬有效且未全面瘋狂,故不構成物極必反的條件。同時,因為型態上是單邊下跌,連M頭都未形成,更不消說頭肩頂,故沒有泡沫提早破滅之可能(見附圖右)。

三、年後還有一波,四月才有變盤點

不管市場目前對下跌的利空如何看待,或如何地擴大解讀,筆者皆認為本波下跌的目的,一來為16,238量價背離的修正,二來為小白投資人隨買台積電隨賺的反噬,三來提早釋放不想抱股過年的賣壓。

而既然修正也修正過了,承上邏輯,真正的泡沫破滅之前,大盤要有M頭或頭肩頂型態才是,故未來差則至少還缺一個右肩,好則連真正的高點都未到,這些都有可能在新春開紅盤後完成,所以筆者才說年後還有一波的緣故。

至於真正需要警戒的點,應落在四月才是,不妨抓四月五日清明至四月十五日第一季財報公布這段期間。主要的理由:

(一)四月為去年低點8523以降的第十三個轉折月。

(二)去年封城從四月開始,五月為全年營收的低點。故今年來到五月時,正常狀況營收較去年同期大幅成長,但也可能就是YOY的高峰。而股市的高峰往往會領先基本面的高峰至少一個月,故四月該當警戒。

(三)四月為季報陸續公布期,沒公布前的第一季容許作夢,公布後就得喝雄黃酒現形,自然容易出現變盤轉折跡象。

四、每次下跌,都會產生主流易位的現象

台股是去年十二月四日站穩14,000的,當天台積電也正式站穩五百元大關;之後一個半月台股狂漲2200點、台積電狂飆178元。如果以台積電每漲一元對指數的貢獻為7.6點來計算,這2200點中有1352點是由台積電所貢獻,貢獻度為61%。

再檢視剩下的39%,大致由台積電所帶出的IC設計(聯發科+IP股)、鴻海所帶出的車電族群所瓜分。由於市場熱錢高度集中在這些板塊,導致它們的本益比激增,同時也形成資金的黑洞,讓其他族群嚴重失血。這種偏頗的盤面結構,伴隨著妖股頻出的投機風,就是一月底國際股市及台股修正的主要原因之一。

修正一定是針對原主流而為,自然伴隨著修正後的股價整理。而原主流整理期間,市場會自動尋找新的題材與商機,這是不變的定律,前提是資金行情仍在、股市尚未走空。

隨著長假後開紅盤,緊接著股市就要面臨財報效應(去年年報、今年第一季季報)及股東會行情,市場勢必回歸理性強調獲利及殖利率,意圖從中找到自去年十二月以來的二千點行情中,確實基本面良好但股價被低估的族群或個股,理當要補漲還其公道,這就是本文謂之的「錯失二千點行情的亞特蘭提斯」。

以下就是精選的代表股,並且認為它們會有加倍奉還的機會:

1.『友達』(2409)

面板去年第三季即轉虧為盈,季獲利為0.3元。而第四季報價再上,友達的先行指標是南韓LGD,最新研調表示獲利將激增,這意味國內面板雙雄連二季獲利機會大增,自然有其基本面實力。

觀察友達在本波大盤下跌中是少數外資持續回補的權值股,配合二月初線型的平台整理突破,15.75元頸線處大量換手意圖闖關,故接下來創波段新高機會極大,連帶也會帶動面板相關族群。

2.『台表科』(6278)

此股為SMT打件產業,同時可用在面板、Mini LED及ABF的表面黏著上,為國內最頂尖的該產業龍頭股。二○二○至二○二二年法人估最樂觀的EPS為10.78元、12.99元、16.69元,依一月底股價計算本益比落在七至十一倍之間,整理將近三個月,自然有還它公道機會。

3.『惠特』(6706)

此股是筆者認為最具漲倍股機會的標的,但無奈公司辦理現增及可轉債期間得訂價,故股價會有被套利且有壓盤動作。

然一月底增資計畫已定,可轉債平均標價為109元,轉換價在168元,代表標此價者若想賺錢股價得上到183元(168×1.09=183)轉換才有利。當然可轉債可拆售為本債及權利部分,於二月初市場會做最後的拆解。再則現增訂價在126元,新股發行前訂定一月二十六日為最後融券回補日,股價自然在一月二十六日靠空單回補有支撐力,二月初會有補券後的小殺多動作,這是現增股的慣性。

展望未來,轉換繳款期自農曆年後展開,屆時就要反映惠特在元月份出售九億機台設備給富采的事實(完工入帳法認列營收獲利,不會全集中在元月),以及同時身為富采與三安集團Mini LED御用檢測設備股的身價。我們可把這種設備喻為半導體中的EUV,要想做好Mini LED就一定得靠它,國內沒人做得比它好!單憑此點,配合脫隊二千點以上的行情,年後就有十足機會看它接棒演出。