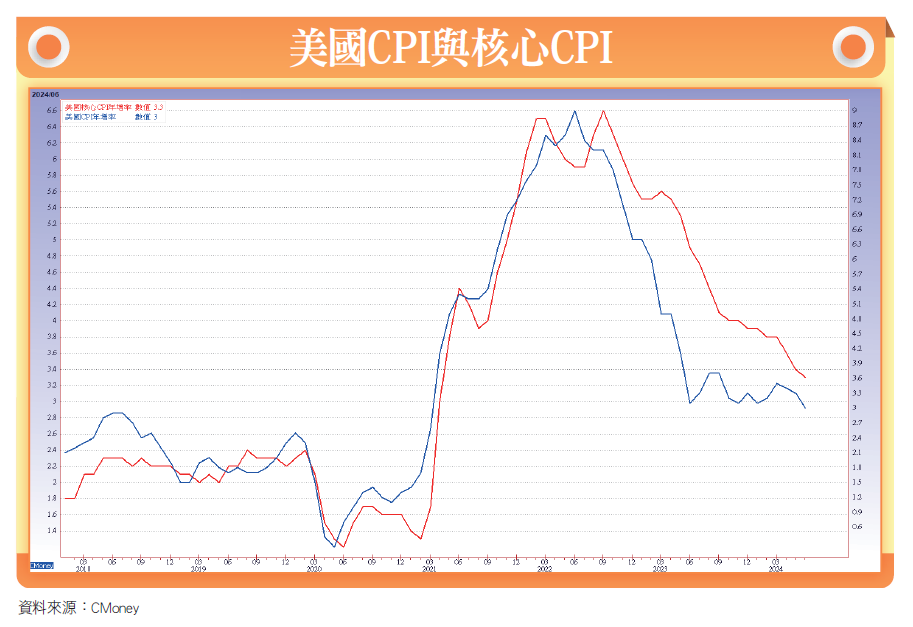

儘管上周市場聚焦在8月14日的美國七月CPI數據,但通膨議題已經不是美國經濟的焦點,衰退與降息才是熱門話題。

消費降級 品牌大廠營收成長低於預期

在COVID-19疫情期間,供應鏈瓶頸造成原物料價格上揚,企業為了反映成本而漲價,消費者只能接受買單。但走出疫情之後,美國消費者更加精打細算,企業提價的速度下降,從消費大廠的最新財報看出,消費者因應高通膨環境的消費降級行為已經擴散到民生各層面。

7月25日雀巢公布上半年有機營收成長率2.1%,低於預期的2.5%,其中中國市場的有機營收成長率1.6%,低於預期的3.51%,北美市場衰退0.1%。雀巢表示,隨著消費者購買更低廉的品牌商品,今年上半年平均漲價2%,低於市場預期的3%。

7月29日麥當勞公布第二季財報,同店銷售金額下降1%,低於StreetAccount預測的成長0.4%,是自2020年第四季以來,同店銷售金額首次下滑。麥當勞表示:「美國餐廳的客流量有所下降,更多在意通膨的顧客不願外出用餐」。肯德基第二季美國同店銷售額下降了5%,必勝客則下降了1%。

7月30日寶潔公布第四財季營收205.3億美元,低於市場預估的207.4億美元,而有機銷售營收成長2%,低於市場預估的3.4%,為2018年以來的最小成長幅度。

收入減少 旅遊支出也省了

美國消費者在花光了疫情救濟金後,現在可支配的收入減少,連旅遊支出也下降了,8月8日迪士尼公布第三財季報,本土(美國和加拿大)主題樂園營收年增率下降6%,營業利潤下降3%。

旅宿平台Airbnb第二季每股盈餘為86美分,不如市場預估的92美分,上季的總訂單金額212億美元,低於市場預估的212.7億美元。

聯準會在七月的褐皮書中確認了消費降級的趨勢,指出美國幾乎每個地區對價格敏感的消費者只購買必需品,或購買品質更低的商品,或購買更少的產品,或性價比高的產品。

過去五年美國整體物價水準上漲了20%以上,對美國消費者的影響不單單只是消費降級,甚至進一步拖累消費信貸的放緩,聯準會公布資料顯示,六月份美國消費者增加了89.3億美元貸款,低於預期的100億美元。

物價五年漲逾20% 貧富差距擴大

許多美國人仍在面對日常用品價格飆升的困境,他們已經耗盡了儲蓄,現在不得不依賴信用卡來維持生計。

但紐約聯邦準備銀行發布的第二季家庭債務和信貸報告,超過10%的信用卡債務逾期超過九十天,信用卡逾期率自2021年迅速上升,目前已超過2019年的水準,顯示拖欠還款的消費者也明顯表現出經濟困難的跡象。

但有趣的是,聯準會仍在營造美國經濟在高通膨、高利率的雙重壓力下,仍有軟著陸的機會,為什麼官方與消費者的立場落差巨大呢?因為貧富差距擴大,資產階級(例如房東與股東)近年受惠於房價與美股的創新高,成為財富增加的主要受惠者。

反之,房租上漲、利率上揚,以及薪資增加緩慢等因素,打擊了中產階級與低收入家庭難以跟上生活成本的上升,這點也反映了台灣的新青安房貸之所以搶破頭,也是因為年輕人看著上一輩的生活經驗,再怎麼勒緊褲帶也要擠進資產階級(屋主或房東)的心態。

科技巨頭財報不符預期

上一次美國經濟衰退發生在2020年初,當時因爆發COVID-19疫情而經濟突然停滯,根據美國國家經濟研究局對經濟衰退的官方定義是「經濟活動大幅下滑,波及整個經濟領域,持續時間超過數月」,華爾街對於經濟衰退的定義是「連續兩季GDP衰退」或「股市跌幅超過20%」,顯然當下的經濟情況都不符合經濟衰退的定義。

但是美國消費者可不這麼認為,根據Affirm在六月份對二千名成年人的調查顯示,近六成的受訪者認為美國目前正處在衰退中,並持續到2025年七月,理由是入不敷出與生活成本上升。

AI基礎建設紅利到尾聲? 市場還在等殺手級AI應用商業化

而華爾街人士認為下一波經濟衰退很有可能跟AI泡沫有關,微軟、谷歌等科技巨頭的第二季財報成長幅度不能滿足市場的期待,引發市場討論華爾街還有多大的耐心,繼續等待科技巨頭繳出符合預期的成績單,尤其是在投入數十億美元之後的第十九個月,依舊沒等到AI應用產生預期的回報率。

就如同1940年代的鐵路泡沫、日本1980年代末期的資產泡沫,2000年代初的網路泡沫,AI當然也存在著泡沫,只是何時破滅。

就在8月28日輝達公布財報之前,輝達的CEO黃仁勳在最近兩個月內一共減持了504萬股,保守估計套現超過五億美元,AI的基礎建設的紅利到尾聲了嗎?

AI焦慮使得大型CSP不得不競相投入搶買輝達GPU的賽局,CSP架構好了雲平台後,讓其他公司利用雲平台開發AI模型,從而創造雲計算的收入,然後CSP再利用新增加的雲計算收入購入新款GPU,並且將這些GPU租給開發AI模型公司及其他新創公司,於是整個GPU搶購潮把輝達推上了三兆美元市值,這個商業模式雖然有賺錢,但風險在於CSP何時放緩採購GPU,以及消費者願意掏錢的殺手級AI應用商業化。

這次AI泡沫 會有不同破滅方式

這跟網路泡沫的估價方式不一樣,網路泡沫的新創公司透過借貸或籌資的方式擴張市占率,為了搶市占率,不斷的燒錢,比的不是誰先賺錢,而是看誰虧得起而存活下來,所以這次AI泡沫會以不同以往的破滅方式來結束。

有一種說法是,AI很多用途是不會產生效益的,就好比最晚跨入生成式AI的蘋果,先前的說法是蘋果很多產品功能早就內含了AI功能,只是沒有特別彰顯,這就暗示了,AI功能或是所謂的AI助理,對於消費者來說,還不足以吸引掏錢買單,那麼微軟、谷歌、亞馬遜與Meta等CSP公司的股東們期待的回報就遙遙無期。

聯準會將降息議題提上九月FOMC會議上討論,市場認為聯準會反應太慢,九月不僅應該降息,而且是降兩碼,因為從四月份以來,市場預期經濟衰退的共識一直維持在30%。

經濟衰退? 債市的暗示更明顯

高盛表示,股債市預期美國經濟衰退的機率為41%,比四月的29%上升,但基準利率在一年後的隱含變化暗示明年經濟衰退的可能性為92%。摩根大通從五年期美債殖利率的變化認為,隱含著美國經濟放緩的可能性為58%。

目前債市透露的經濟衰退的暗示比股市與信貸市場明顯,今年標普500指數的估值已飆升至1929年以來最高,所以要觀察的就是股市與信貸市場後續是否轉為疲弱。