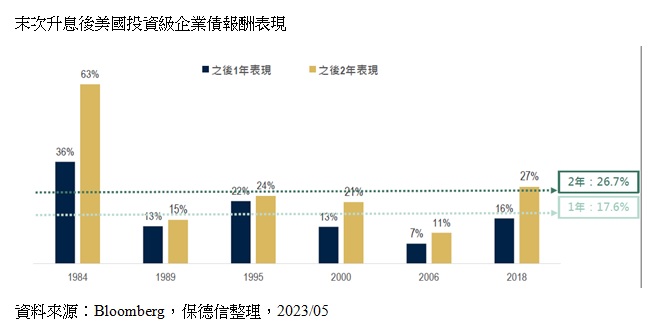

美國利率見頂後,市場預料今年底前有望見到聯準會降息3碼,激勵債市先行反應,保德信指出,這波美國快速升息推高殖利率後,投資級債市正逐漸撥雲見日,根據1983年以來共6次的升息經驗顯示,美國投資級債殖利率在末次升息見高點後進場,持有1年之平均報酬高達17.6%,若持有2年報酬更來到26.7%,且即便遇到衰退、利差擴大也都能守穩漲幅。

末次升息後美國投資級企業債報酬表現

資料來源:Bloomberg,保德信整理,2023/05

PGIM保德信美國投資級企業債券基金經理人黃相慈表示,美國財報公布進入後半場,整體來看市場已預先反應先前較保守的預期,因此實際獲利及營收表現多優於預估值,顯示美國經濟仍具韌性。以高評等的投資等級債來說,目前收益優勢仍是投資美國企業債的最大誘因,考量外部環境弱化對企業的影響,投資級公司因為體質較佳,可同步掌握收益與財務健康等考量,因此當利率走勢反轉時,優質企業債往往能率先受惠。

黃相慈進一步指出,截至5月上旬,已有九成美國投資級發行人公佈財報,第一季獲利及營收雖有下滑,但與去年第四季相比改善,且財報較預期來的強勁,有5.7%企業獲利超出預期,2.3%營收超出預估值,均高於疫情前平均水準的3.7%、0.7%。

因為看到投資級債的投資契機,法人資金也開始積極回補,黃相慈說明,今年以來資金明顯回流債市,截至4月底,整體固定收益基金資金累計流入1132億美元,其中,投資級債淨流入約有261億美元,逐漸回補過去一年以上的大幅流出。

另外值得注意的是,黃相慈分析,處於正面觀察或展望中的美國公司債券,3、4月的占比落在2.3%至3.0%的高水準,相對地,被列為負面觀察的企業占比,在4月大幅降低至2.1%,已來到歷史低位水準,顯示評級機構繼續發出未來一季上調步伐強勁的訊號。

國泰三年到期全球投資等級債券基金經理人吳艷琴分析,未來若債券未發生違約事件並持有至到期,債券價格有望逐步回歸至面額100美元,且愈接近到期日,市場價格有望貼近債券面額,此時債券價格的波動程度也會逐步降低,「現階段投資債券,除鎖定較高收益率外,未來當市場轉向降息時,資本利得空間也可期待。」

黃相慈認為,看好多數企業的信用體質已改善、槓桿率仍相對低、短期債券到期規模較小,預期未來一年的違約率僅會小幅攀升至3%至5%,且隨著聯準會暫停升息,在政策不確定性消除後,美債波動可望持續緩解,搭配歷次升息末進場並持有,報酬率亮眼等考量,建議投資人可分批布局美國投資級企業債,以掌握優質債市彈升契機。