除權息前要不要賣掉股票?請反思這個問題

如果你只是想拿股利,或你是存股族,那只要基本面沒變,就應該要繼續抱,因此就不會要不要參與除權息的問題。

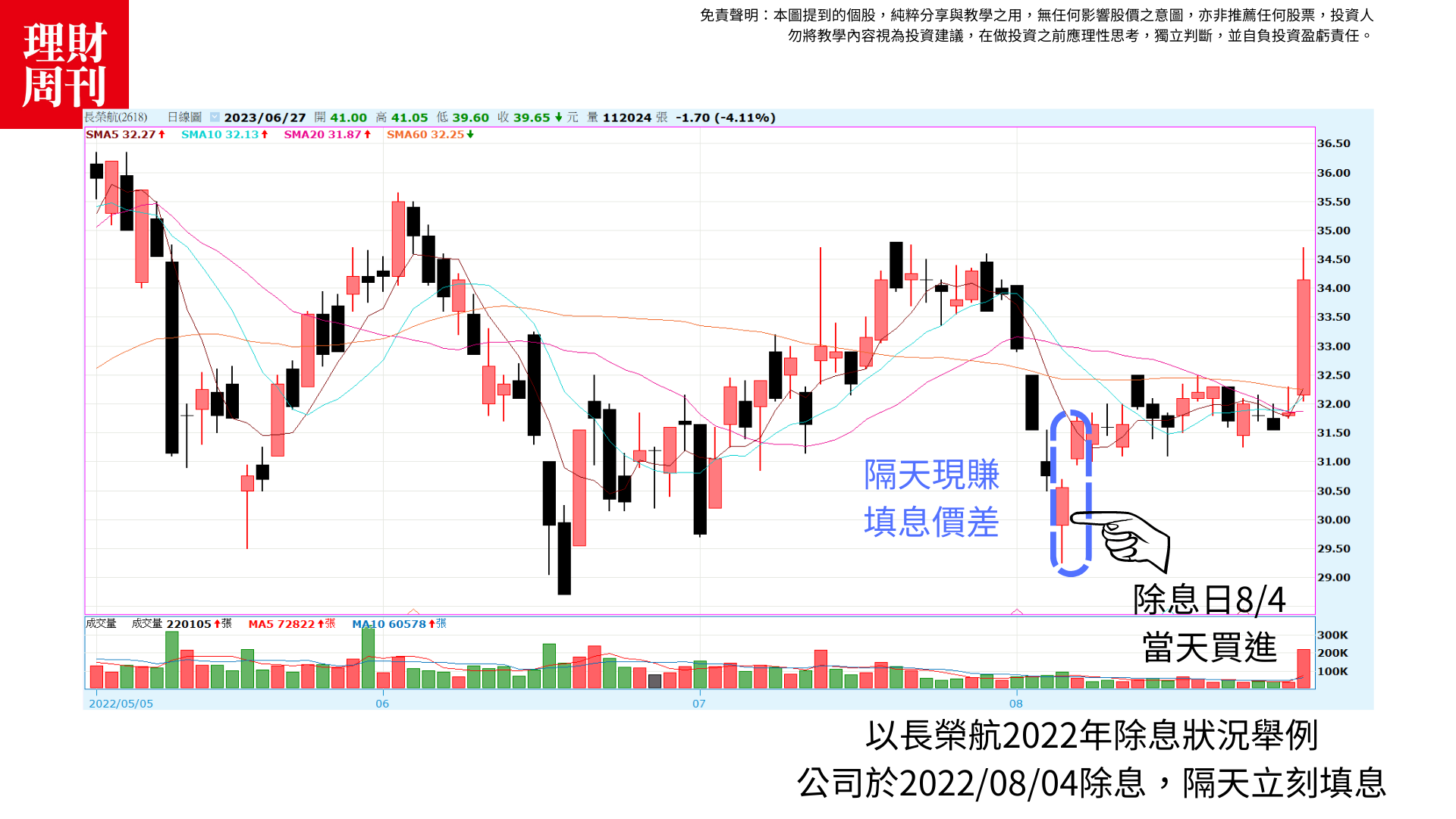

但是如果你純粹只想賺價差,可以在除息日當天,股價下跌時,在殺進去,賭他會填息,但是價差的操作,前提仍是仰賴公司必須填息。

▲除權息行情:純做價差的操作(資料來源:XQ)

不過你很可能價差與股利都要,也就是想參與除權息的整段過程。但是這個過程最怕股票貼息,因此如何判斷公司會不會填權息,以下三招分享:

如何股息價差都賺到?透過三招判斷

可是有的股票秒填息,有的股票不填息,像是今年的聯發科,別擔心教你三招來增加判斷勝率。

第一招是填息機率:

你可以透過填息機率判斷自己的持股,再決定要不要參加除權息,填息機率高的股票,你當然要放著看看,有沒有機會賺到價差!

填息機率是最近五年內30天內就填息的機率,例如高爾夫球公司大田,填息機率40%,等於五年內約有兩次在30天內就填息。

通常能超過50%以上,我們就覺得很高了,就可以賭賭看。

第二招是股價強弱:

今年大盤非常強,成交量常常3,000多億,顯然今年是個多頭行情,因此你的持股若年初以來已經漲幅超過3成,可期待強又更強,填息機率高。

第三招是公司有沒有賺錢?

公司有沒有賺錢是安全機制,判斷標準有兩個,第一是公司去年EPS都大於零,第二是第一季營收大於0,這算是非常低的標準了,選擇有賺錢的公司,若是股價除息後被套住也不用太擔心。

你可以藉由上述三點,判斷自己的持股,要不要參加除權息,如果符合兩招以上,其實就可以參加除權息,有機會賺價差又賺利息。

延伸閱讀:2023年網友都在看的15支高殖利率股

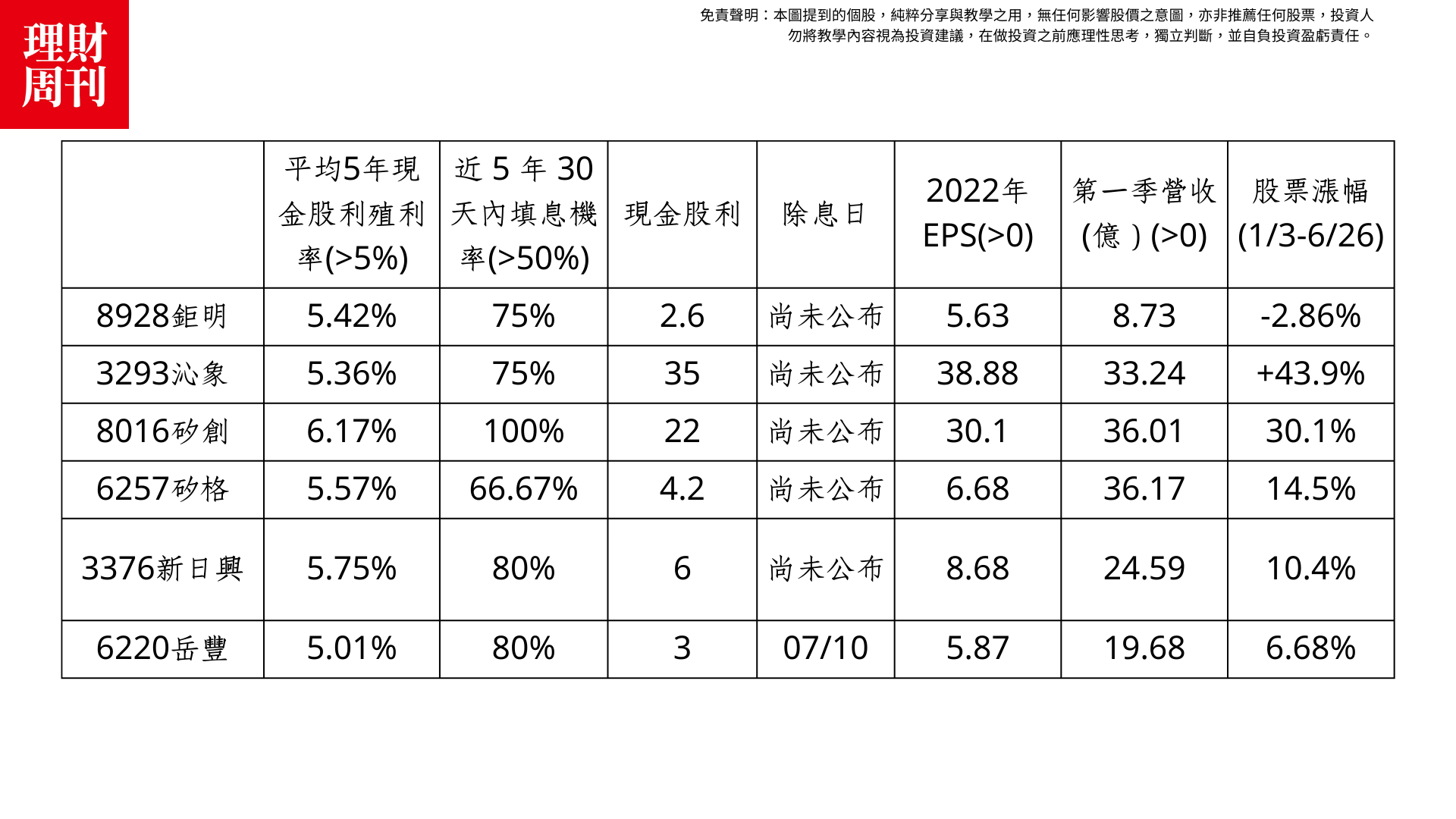

理財周刊精選6檔高機率填息股,殖利率皆超過5%

理財周刊根據上述的三招篩選邏輯,幫你找到6家個股,符合

1.填息機率超過5成

2.五年平均現金殖利率超過5%

3.去年與今年都有賺錢

以下表格須注意幾點,首先如果想參加除息,要在除息日前一天買進,另外填權息機率是過去的數字,不代表未來,投資人仍要審慎評估風險。最後是股票漲幅的部分,只有兩家超過三成,投資人可自行判斷。

▲6家高機率填息股

股票多頭市場可聚焦飆股,除權息行情獲利非常有限

如果把股票市場當作一條魚,今年魚肉都快吃到撐了,除權息行情這類魚尾巴,肉比較少,所以不要把過多資金放在這裡,以免錯過其他飆股。

另外股利所得稅也是高資產族群擔心的點,可以參考這篇文章,裡面有具體的提到如何節稅。

延伸閱讀:怎麼節省股利所得稅?

免責聲明:本文提到的個股,純粹分享與教學之用,無任何影響股價之意圖,亦非推薦任何股票,投資人勿將教學內容視為投資建議,在做投資之前應理性思考,獨立判斷,並自負投資盈虧責任。