資產配置是什麼?適合誰?

資產配置是把錢投資到不同類型的資產類別上,達成期望的風險與報酬。

配置的核心概念是分散,而非集中在某一支股票上,原因是投入單一商品,除非本身很有投資能力,否則容易大賺大賠。

反之透過配置到不同商品,降低整體風險,雖然會犧牲掉潛在報酬,但能減少不確定性與波動度。

資產配置比例怎麼安排?現金抓多少比例?

資產配置的比例,會因人而異,以下整理出常見的資產配置比例供你參考:

投資人可以運用一個簡單的公式做資產配置「100減去年齡=投資股票的比例」,例如三十歲的年輕人可以把70%(100-30=70)的資產投資於積極型的商品上,透過積極與保守型搭配

-

積極型:風險高而且報酬也高,像是:股票、基金、ETF、房地產。

-

保守型:風險低,報酬能夠穩定贏過通膨,像是:債券、保險、REITs。

坊間流傳各種配置比例,從7:3、6:4、8:2等,都各有學派支持論述,筆者覺得多少都無妨,重點是要能找到符合風險承受度。

此外,要考慮資產的變現能力,以免有緊急情況發生。在2021年疫情爆發後,許多人被迫賣股票,原因是手頭現金不足,這樣一來,除了打亂自己的投資計畫,更可能讓你賣在谷底,因此常保「緊急預備金」非常重要。

100萬的投資策略:找到適合你的方式

討論一百萬要怎麼投資前,應該先釐清幾件事情,首先是你想要多少報酬,其次這筆錢是多的嗎?還是你的畢生存款?你會再投入資金嗎?清楚這幾件事情後,你才可以開始挑選投資工具。

以ETF建構投資組合也可以,不過記得股債配置。假使你單筆投入一百萬的0050,必須面臨金融海嘯的33%大跌,這對身心都是考驗,因此透過多元的ETF,可以使得你的帳戶整體資產波動降低,從以下的試算可知,若是投資元大美債20年(00679B)搭配0050,最多只有31.09%的跌幅。

近期ETF的推陳出新,可透過季、月、半年配息頻率,打造月月領息的ETF組合。

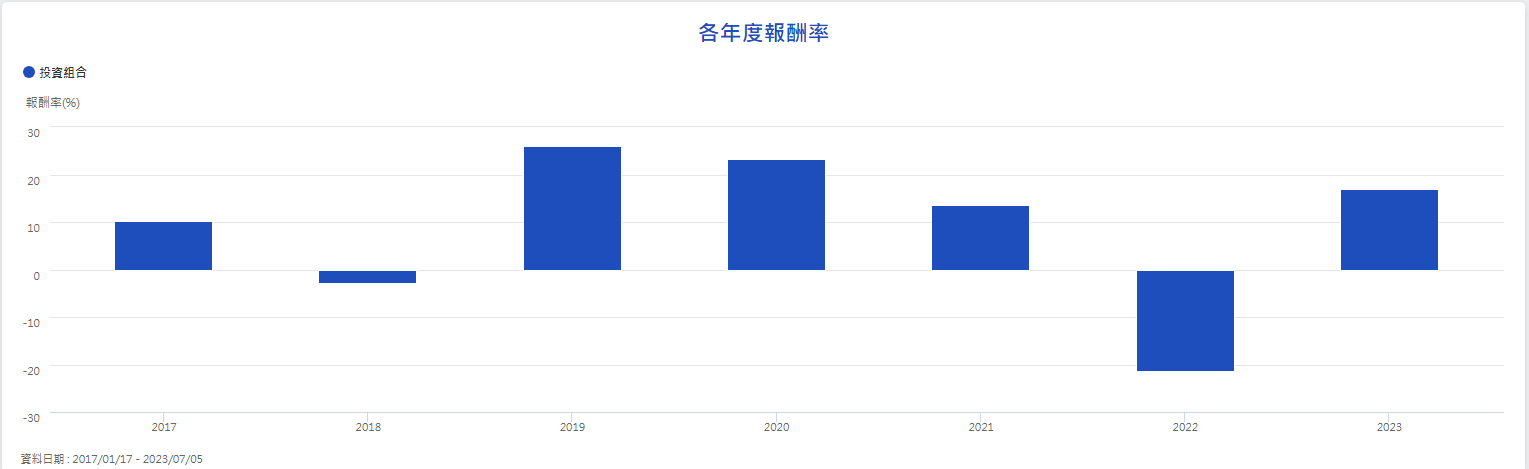

▲0050佔6成、0056佔4成的績效試算(元大投信官網)

更多投資組合都在:點我

資產配置原則

1.配置在不相關的資產:資產配置的目的是降低波動性,如果資產全都配置在半導體股票,這樣就沒有分散風險的效果。不相關是什麼意思?是觀察兩個商品的走勢,是否同漲同跌?藉此判斷是否相關,例如:配置在股票、債券等不同性質的商品,觀察是否同漲同跌。

2.資產報酬必須長期向上:股票債券以及不動產等,拉長時間看通常都會擁有正報酬,但是選擇如:原物料商品等,這種資產沒有長期的顯著正報酬。

3.資產配置的目標是降低波動,而非超額報酬:報酬與風險是天平的兩端,雖然在財務工程上,能在同樣的風險上,追求更高的報酬,但這是有極限的。假使你真的很想要高報酬,那就不需要資產配置,畢竟配置的目的是穩健報酬,而非超額報酬。

4.需要長期投資,才能取得成果:雖然股市80%的時間都是上漲的,但是很多人因為缺少耐心而不斷地錯過行情,例如:台灣加權指數在2022年下跌5,000多點,如果因為受不了回測,就放棄資產配置,就會錯過了2023年的4,000多點的漲幅。

上班族資產配置三大迷思

1.單純用年紀、資產來區分

市面上盛傳,20歲的人承受風險能力較強,可以80%股票20%債券,而到了60歲,承受風險能力較弱,可以40%股票60%債券。這個是對一半,一般來說年紀越大,風險承受度越低,但也有其他個人因素要考量,例如買車、買房的人生規劃,還有個人心裡的承受能力。資產也是一大迷思,你的錢是閒錢嗎?還是未來你要拿來買房與結婚?會因為未來的需求與人生規劃,影響你的資產配置。

2.選擇單一性質的商品

2023年以來,台灣股價加權指數上漲超過4,000多點,股市每天都在狂歡,而ETF也不斷推陳出新,對上班族來說,好像買進股票或ETF就是有投資,但是把一百萬全都放進股票裡,前提是公司不會倒,以及確保股價長期向上,並且也得承受回檔風險。

3.獲利不會直線上升

投資的報酬率,不會每年都正數,但是五年以上的投資期間,加上正確的商品與配置,可使報酬率長期維持正數。

資產配置的侷限及你的功課

資產配置不只是投資商品這麼簡單,還要考量到年紀、人生計畫、知識等,是否會影響到這筆投資。

而且即使我們規劃的在周全,對於所有金融商品,我們都只知道過去歷史,只能推測而不能預測未來。

最後,任何再好的投資,如果你不夠了解它的特性,你都可能在中途一遇到波動就放棄,因此具備正確的財商知識,是你資產配置的第一步。