原定於7/17訪台的蘇姿丰,因班機延誤導致訪台時間延後,但仍無法抵擋AI的浪潮,蘇姿丰的來台穩固MI300X供應鏈,台廠包括:台積電、緯創、日月光、英業達、和碩、華擎、雙鴻、等都可望受惠。

蘇姿丰:帶領AMD建立5%成長哲學

蘇姿丰生長在台南,從小移民美國,24歲後取得MIT電機博士學位,先至IBM公司上班,以SOI(絕緣層上覆矽)技術突破瓶頸,這不僅解決製程時可能產生的污染,也較傳統晶片的效能快了近2成。一戰成名的她,在2012年加入AMD,短短兩年時間就成為AMD的CEO。

2014年,AMD面臨內憂外患,手機電視等消費性電子產品火熱、格羅方德製程未有起色,該不該轉向生產消費性電子產品呢?是否該換半導體代工廠呢?

當時她大膽決定:「換成台積電生產、專攻顯示晶片」。她聚焦AMD的核心能力:「桌機、筆電、資料中心的中央處理器跟電腦與遊戲主機的顯示晶片」,並開始向台積電下單,並著手使用Zen架構。事後來看,這個戰略成功擠下英特爾,AMD股價上漲30倍之多(2014年的3美元至2023年的100美元左右)。

她強調:「與其訂下50%的成長幅度,不如以5%的小進步逐步前進」。正確的目標才能激勵員工。

她認為成功的關鍵之一是AMD的企業文化,她訓練出「學習的文化」,工程師出身的她,懂得在技術開發的過程中容易失敗,從錯誤當中吸取經驗,不僅能讓員工自主學習,也能從「比上一次更好」的期許來自我開發。

蘇姿丰看AI市場

蘇姿丰看好AI運算市場,今年將有300億美金產值,到2027年將會超越1500億美金並達50%的複合年成長率。她表示AI是:largest and most strategic long-term growth opportunity(大型與最具策略的性的長遠機會)

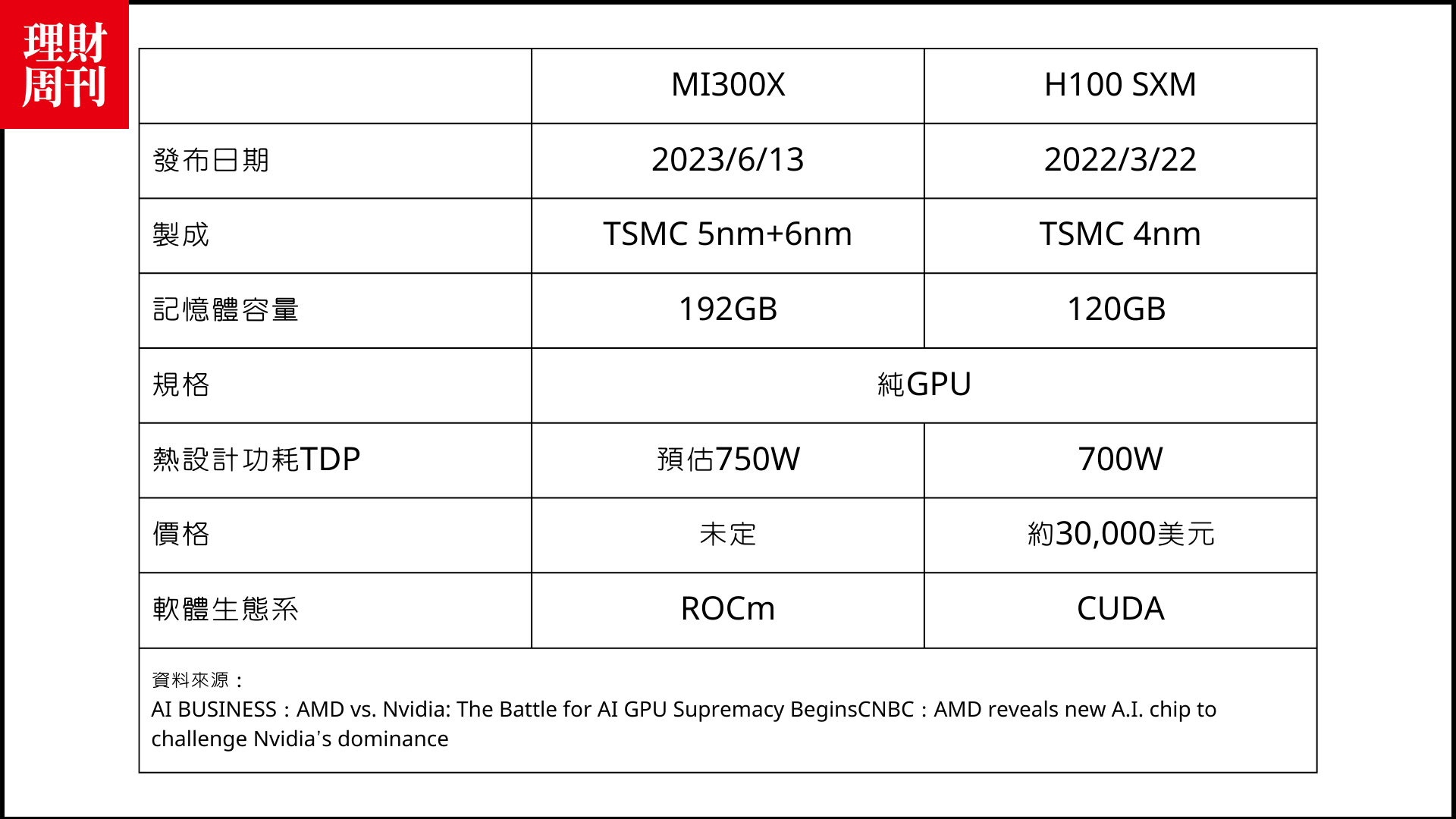

AMD的MI300X比拚NvidiaH100的三大挑戰

繼黃仁勳在COMPUTEX 2023發表的H100後,AMD在6/14凌晨緊接著發表MI300X,較勁意味濃厚。

挑戰一:AMD發布時間晚

不過距離AMD正式要投產,還要到第三、四季,目前只開放給關鍵客戶做使用。發布的快慢,將嚴重影響AMD未來的戰略,如果沒有端出更好、更便宜的產品,客戶可能不買單。Nvidia於去年9月公布H100,五月初就開始出貨DGX H100系統,AMD於六月才發表,正式出貨也還要一陣子,落後約一年左右。

挑戰二:許多企業已採用Nvidia的H100

OpenAI、微軟、Adobe甚至Twitter等公司都在爭相購買大量的GPU來訓練大型基礎模型。這些大型參與者有資源可以購買大量的芯片,而H100的價格每個大約為30,000美元。

挑戰三:AMD的軟體架構

另外軟體的開發環境也會影響購買意願,Nvidia專攻GPU已久,有CUDA開發工具,廣為被各大廠使用,AMD雖然也推出ROCm,但不確定客戶是否買單。

AMD的運算能力、熱設計功耗、記憶體容量皆超越Nvidia。不過仍有上述三個重大挑戰等AMD去克服。

▲AMD的MI300X與Nvidia的H100比較

AMD 概念股聚焦位階低個股:台積電、欣興等

回到台廠,台灣在AI伺服器有完整的供應鏈。不論最後誰勝出,都可吃到AI大補丸。

在提供AI伺服器算力的硬體廠中,半導體業者是最受惠的。其中,關鍵的半導體元件除了GPU外,還包括先進封裝技術,這同時也帶動了高頻寬記憶體、ABF載板、測試介面等相關商機的發展。此外,AI的興起也將推動伺服器規格的升級,使相關零組件的內涵價值至少提高了2到4成。這些零組件包括散熱解決方案、電源供應、CPU插槽、均熱片、銅箔、CCL、PCB、PCIe等。

近期散熱、伺服器的AI股票飆上天際,投資人現在才上車,難免害怕,不如關注未上漲的個股,如台積電、欣興、華擎、南電等。

▲AMD概念股一覽表

延伸閱讀:ABF搶佔AI市場,這三家概念股超吸金

AMD未來與AMD概念股布局,理周投研部這麼看。

從商業的角度出發,各大廠不會希望由Nvidia佔據AI壟斷,因此自然也會期待超微的發展,不過前提是,超微的運算效能、耗電量等必須與Nvidia匹敵。

此外,投資人可留意下單與放量的時程,2024年可望成為AI大量出貨的一年。投資人若想佈局相關概念股,可關注有AI明確營收挹注,且位階相對低的股票。

延伸閱讀:蘇姿丰再掀起AI熱潮?真的嗎?

免責聲明:本文提到的個股,純粹分享與教學之用,無任何影響股價之意圖,亦非推薦任何股票,投資人勿將教學內容視為投資建議,在做投資之前應理性思考,獨立判斷,並自負投資盈虧責任。