一年配息四次,選三檔搭配成每月現金流;或是直接挑一檔每月配息的 ETF,如果不只比較配息數字,還有什麼更重要的事?

以前存股領配息,幾乎是一年一度的事,也沒什麼其他的花招。再來是先有一檔季配息 ETF ,發展為由三檔季配息搭配每月現金流。今年更自然而然出現月月配 ETF 00929,依照規模成長速度,以後會有其他月配息 ETF 也是合情合理。

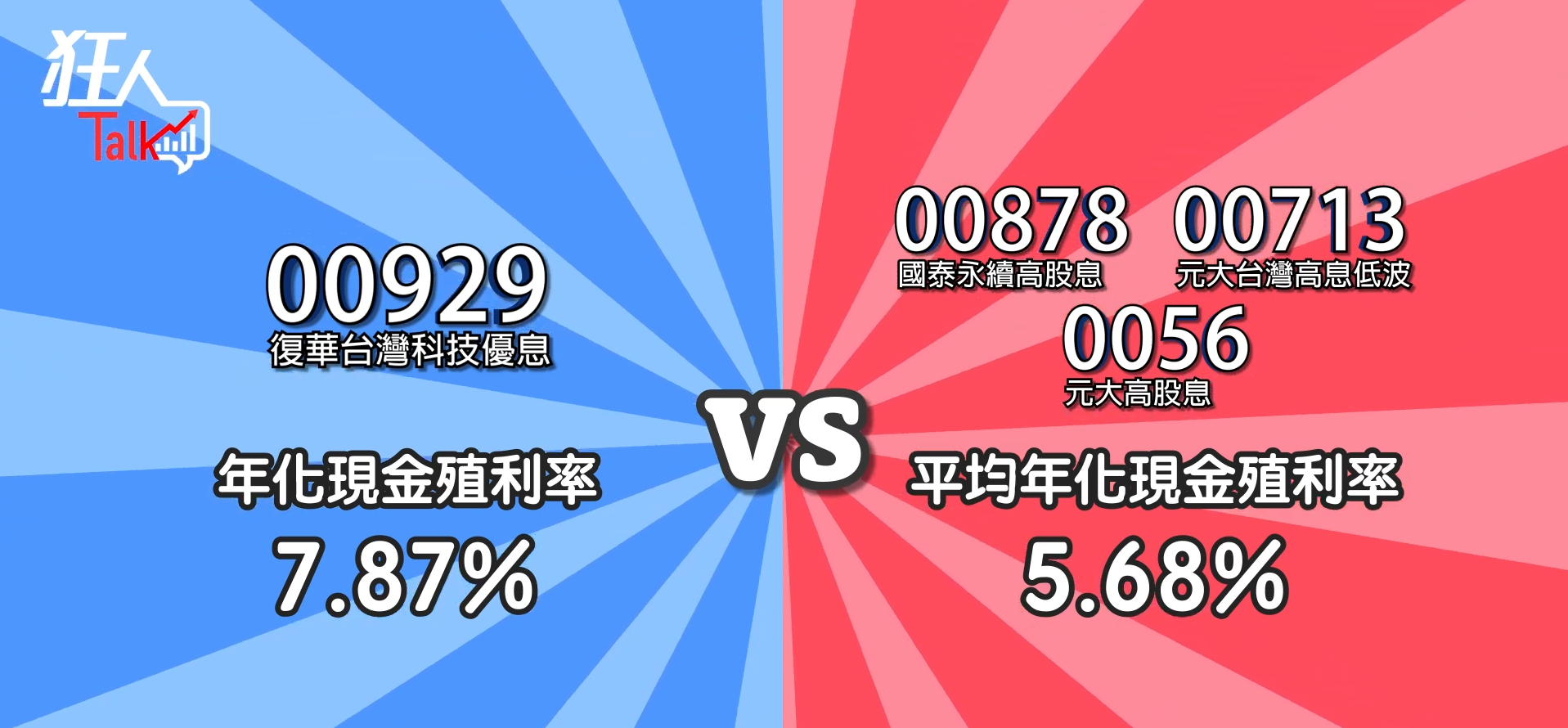

但有比較就有選擇,有選擇就有選擇困難。到底是要分散 ETF 配置比較放心,還是一檔直接月月配比較省事?來做個簡單對決,打造你理想的配置。

目前將季配息組合為每月配息的選擇較多,目前最多人採用季配組合為 00878、0056 與 00713。這三檔高股息 ETF 有各自的選股方向,像 00713 就是以市值前 250 大個股,再進行多重排列、篩選、加權… 選股池更廣。

而六月甫上市的月月配 ETF 00929 則是標榜科技、高股息二合一,選股池設定在台股上市櫃前200大市值的科技股,搭配基本面選股。比較特別的是,這檔 ETF 除了半導體佔比最大,也會買電腦、光電、網路、通路公司。

從月配息角度來看,不管你是單買 00929 還是季配組合 00713+00878+0056 的組合,兩種策略都是每個月有現金可以領。但其實還有兩個很重要的事情,你在決定買什麼之前也要先想一下。

比較:風險等級

(圖片來源:復華投信)

在各檔 ETF 都有公開基本資料,00929風險報酬等級是RR5,屬於基金裡面風險程度最高的,另外三檔高股息 ETF 都是 RR4。

雖然這四檔都是高股息 ETF,但從選股策略到產業都完全不同:00713 看基本面,00878 抓 ESG 概念股,0056 預測未來高股息。00929 則是科技優息,雖然分散很多種產業,但還是集中在科技產業,所以波動跟風險會比較大。而分散不同選股策略與產業,以三檔季配息搭配,風險會比單買00929要低。

比較:殖利率高低

為了方便計算,來把這些 ETF 月均價當作分母,股息就放在分子來計算現金殖利率。

00929 連續三個月配息 0.11 元,直接乘 12,當作全年股息是 1.32 元,月均價為17.76元,所以年化現金殖利率是7.43%。

00878 前三季的現金股息 0.89,換算全年股息是 1.19 元,月均價為 21.07 元,殖利率 5.65%。

00713 上半年配息是1.36元,年化股息 2.72 元,月均價為 47.64 元,殖利率 5.71%。

0056才剛改成季配息,今年第一次季配息是1元,還剩下一次配息,所以 0056 很有可能把上半年的配息都灌進下半年的兩次配息,所以換算全年股息是2元比較合理,月均價為 35.19 元,殖利率 5.68%。

三檔ETF平均年化現金殖利率是 5.68%,跟 00929 的 7.43% 對比,00929 就更高一些。

(圖片來源:【月配息對決】00929 一騎單挑 00878+00713+0056 組合拳,比配多少錢更重要的兩件事)

結論是,如果你比較注重風險性,RR4等級的三檔ETF組合就比較適合,除了風險分散,也都上市比較久了,有長一點的歷史數據可以參考。但如果你就愛高殖利率,或是懶得分三檔買,00929就更適合你。

還是兩種配置都買呢?其實要選擇單押或是三檔搭配的強弱項滿明顯的,應該不難決定才是。

原文來自 : 《玩股網》圖片出處 :Pexels