從元大金整體獲利結構來看,獲利最大來源就是元大證券,2022年八月稅後淨利貢獻12.03億元,來到2023年八月則成長到13.85億元...

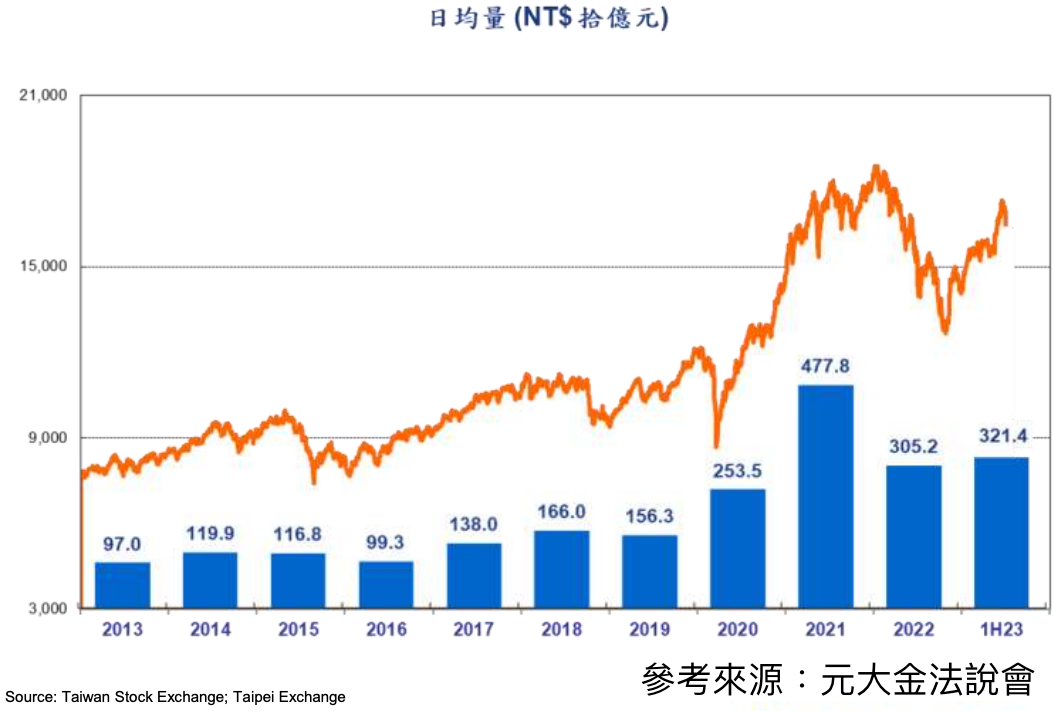

自2022年五月啟動升息至今滿週年,2022年的低迷成交量又復活,2023年又重新回到成長。以日均量來看,2022年平均是3,052億元,來到2023年則成長至3,214億元,這對券商來說當然是利多。

如果再從台股細拆股票及ETF,2022年八月平均月成交量為2017.96億元,其中股票貢獻約1,896.77億元,而ETF則有98.8億元,前八月總成交量是4.64兆元。

來到2023年則出現大爆發,前八月累計成交量為7.48兆元,相較2022年同期多出將近3兆的規模,月平均成交金額更突破3開頭的3,399.99億元,股票同樣來到3開頭的3,215.9億元,ETF則160.96億元,從這樣的市場交投熱來看,券商肯定是最大受惠者。

從另一個角度來看,券商市占率前三名分別是元大、凱基、富邦,八月成交金額分別為1.93兆元、1.76兆元、1.13兆元,累計前八月則有10.82兆元、9.79兆元、6.02兆元。前三大券商合併成交金額來看,無論單月或前八月的市占率大概都吃下三成左右,按照正常道理,這三檔金融股的證券手續費賺翻,儼然就是「股市賭場概念股」,獲利應該都要飛天了對吧?但實況到底如何,直接從獲利結構就能找到答案。

元大金:純度最高的證券概念股

從元大金整體獲利結構來看,獲利最大來源就是元大證券,2022年八月稅後淨利貢獻12.03億元,來到2023年八月則成長到13.85億元。從累計稅後淨利來對照就差更多了,2022年前八月繳出91.06億元,2023年前八月則衝上破百億的101.26元,整整多出十億元的成長,再加上升息帶動元大銀行及元大期貨(保證金)的獲利成長,因此元大金整體獲利確實是跟著台股交易行情在走,再加上元大投信發行的ETF也是國內最大,所以這檔金融股當然是純度極高的「證券概念股」。

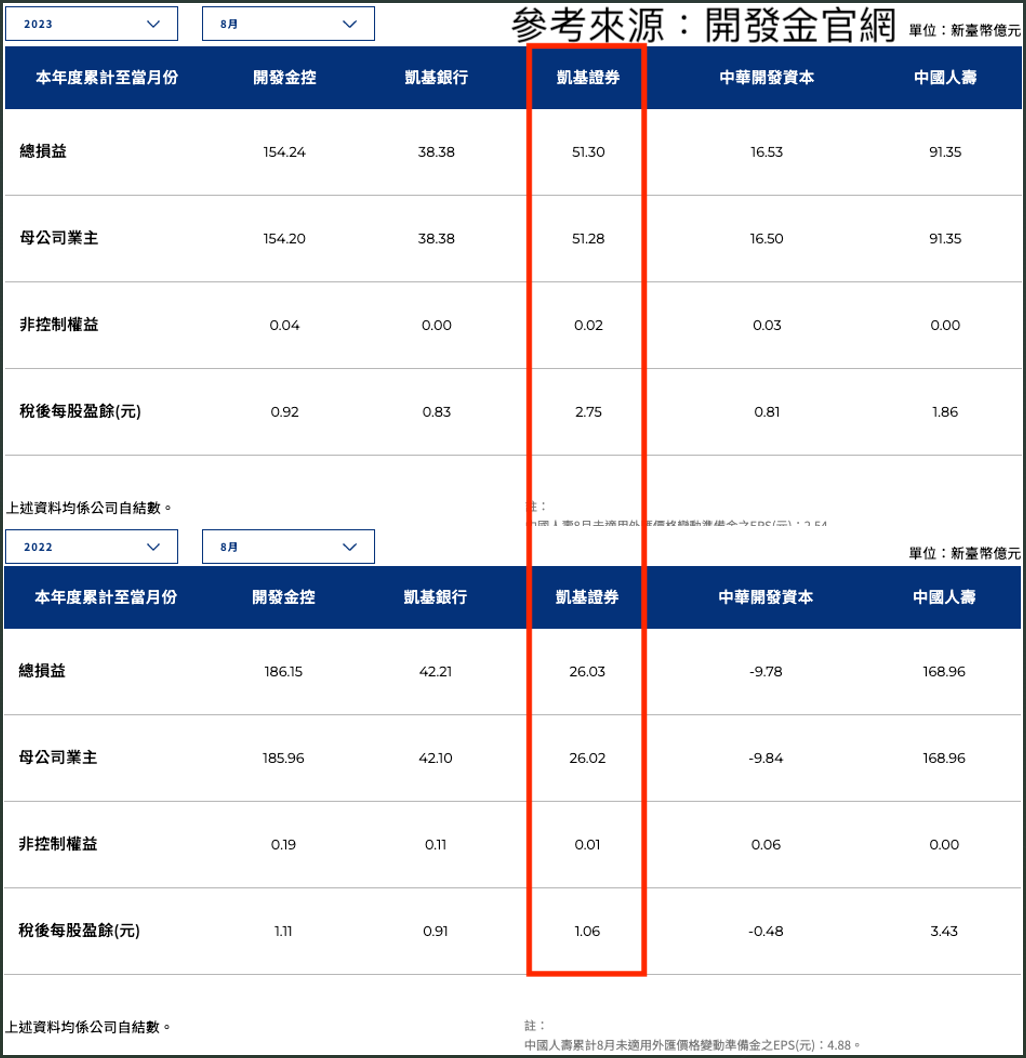

開發金:旗下證券子公司叫凱基

很多人都知道凱基證券很有名,但其實這家證券的母公司是開發金,這就比較少人聽過,另外旗下還有轉投資中國人壽,看到這裡你應該就有底了,這家金融股的主要獲利並非證券業務,而是壽險投資收益。從2022年前八月獲利來看,凱基證券貢獻26.03億元,2023年前八月則爆衝到51.3億元,幾乎是翻倍成長!另外中國人壽則呈現不同面貌,2022年前八月的總損益為168.96億元,2023年前八月則縮水到91.35億元,顯然升息壓力還在,也造成金控整體獲利衰退,所以凱基證券獲利翻倍增加25億元也沒什麼用,因為中國人壽就衰退77億元,券商再怎麼爆發也很難扭轉劣勢,頂多只能減緩衰退,開發金前八月仍衰退30億以上,從券商獲利角度來看,開發金就屬於「假」券商概念股。

富邦金:併購日盛金而成為市佔第三名

再看到富邦金的狀況,其實也跟開發金很雷同,不過特別之處是,目前富邦證券的市占率有日盛金的貢獻,到底吃下日盛金的證券業務有沒有變強?以絕對值來看,2022年前八月的稅後淨利是35.43億元,2023年前八月則上升至51.46億元,確實是成長相當多,但如果跟開發金、元大金來比的話,獲利依舊矮人一截,畢竟市占率就放在那邊了。再看到金控整體獲利,2023年前八月稅後淨利為623.8億元,前一年同期則是890.98億元,衰退超過200億以上,這主要當然是來自壽險獲利大衰退,而富邦證券成長幅度也不到20億元,用比例來看,等於券商賺1元,結果壽險虧20元,證券概念股的純度當然更低,低到可以說是「假的」。

最後整理一下,當你看到股市交易熱度極高,就要記得聯想券商受惠股,前三大券商的母公司分別是元大金、開發金、富邦金,但也不是股市強就能直接受惠,以純度來說,元大金當然是最高,其他兩家金控的獲利主要來自壽險,股市好壞對整體獲利並沒有這麼直接的關係。單純以股市交易熱的受惠族群而言,元大金是真正的概念股,而假概念股則是開發金、富邦金。

原文來自 : 《玩股網》圖片出處 :Pexels