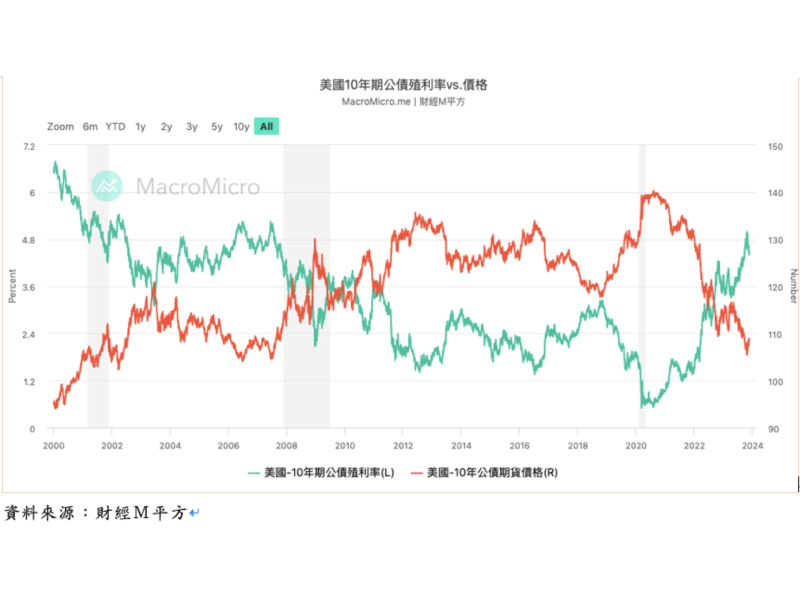

隨著 CPI 減緩的好消息,美債殖利率終於破 5 回檔,早些時候低檔佈局美債的投資人不只可獲得債券配息,還有可能賺到價差。這段時間相對於股市盤整,債市方面美國十年期的公債殖利率與兩年期公債殖利率利差持續縮窄,投資等級的公司債實際收益5.19%,高收益公司債更高達7.27%以上,加上第四季為債券 ETF 配息旺季,今年以來掀起一股購債熱潮。

據美銀統計流入美國公債的資金第三季已達千億以上,而投資人最想知道的是現在是低檔購債的好時機嗎?

寞忘初衷:買債券主要是為了固定收益而非資本利得

在談論債券前,要先釐清這項投資商品的主要原意是為了賺取固定收益以及避險。在效率市場假說(Efficient-market hypothesis)下,想猜頭摸底賺取資本利得本來就不是件容易的事,也悖離投資債券的原意。若想抓轉折賺取資本利得,多的是其他槓桿更大、成本更低的衍生性商品可以取代,何必開著豐田的車學法拉利飆車?悖離你原本想要省油舒適安全的駕駛初衷?所以以下內容僅於景氣榮衰的前提下針對風險和報酬討論購債時機和選擇。

債券真正的風險:利率變動和違約

長期歷史資料裡,在景氣熱絡的多頭股市時,大部分時間風險資產的報酬,往往比無風險資產的報酬優異。也因此,大多數投資人在股債的比重上偏重股市。因為得考量從股市把資金轉向債市的機會成本,且經濟活動熱絡時往往伴隨升息循環,便會發生賺高債息卻賠了價差的窘境,尤其在債券凸性(Bond Convexity)下,存續時間(持有債券的平均回本時間)越久,對利率變動的敏感度越大折損越多。簡言之,就是長債受利率變動下影響價格波動的程度比短債較高。以三十年美國公債為例,利率調升 2% 則債券價格流失約三成之多。因此在景氣熱絡升息循環時,選擇應以價格波動較小的短債為主;而景氣衰退的降息循環中,反而要持有價格波動較大的長債為佳。

另一方面,若不考慮資本利得,僅以固定收益為主,並持有期滿後領回本金的選擇。持有期間就必須考量「履約風險」,收益率越高、到期日越久的債券所承受的違約風險越高。在景氣榮景下公司運營無慮時,即便是 CCC 等級的非投資等級債券(高收益債券),也不乏有風險偏好者趨之若鶩,然所要承擔的風險為景氣衰退空頭來臨時違約所造成的血本無歸。

債券想賺取資本利得,應該在景氣轉弱時切入

一般來說,公司債收益率高於公債,而公債安全性優於公司債;非投資等級債券(高收益債券)收益率高於投資等級債券,投資等級債券安全性優於非投資等級債券(高收益率債券),報酬和風險往往呈現背道而馳的對立面。在股利折現模型(discounted dividend model;DDM)下,一旦公司未來的獲利轉衰則支撐多頭股市的力道將無以為繼,景氣低迷下市場上的資金便會往債市移動避險,此時FED降息以對,亦為債市賺取資本利得的機會。

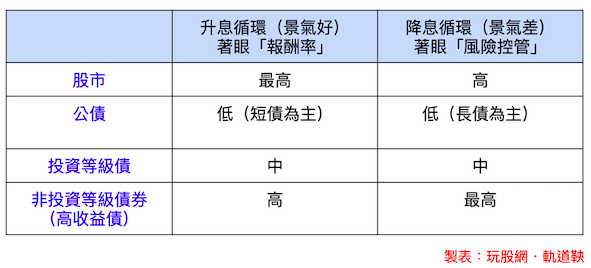

綜上所述,景氣好的時候(升息循環)應以短債為主,而此時債券違約率低,不論公司債或公債皆適合持有。然景氣差的時候(降息循環)應以長債為主,收益率越高的公司債違約的機會越高風險越大,若在景氣良好的期間持有高收益債,待景氣轉弱後卻來不及易手,一旦違約則非但收不到利息連本金也拿不回來,可謂賠了夫人又折兵。景氣好的時候可優先以報酬率為前提選擇投資標的,景氣差的時候絕對首重風控,因為股市哀鴻遍野時,你要考量的不是誰賺的多而是誰賠得少,而此時債市就是最佳的避險天堂。

景氣好時重報酬率,景氣差時首重風控

在景氣榮衰下,分別就報酬率和風險兩方面討論股市,公債和公司債的高低程度,整理於下表。

若以目前對於明年上半年景氣看俏下,應以股市為主,債市次之。保守型投資人應以短期公債為首要標的,以獲取固定收益為主則無須擔心利率變動下債券價值折損以及空頭來臨時的違約風險。延伸閱讀:「股市與債市迷思(上)股市篇:升息真的不利於股市嗎?」

若欲賺取資本利得者,可待明年 Q4 的EPS預估報告公布後,再行決定進場時機。亦可待降息循環的第一聲槍響時切入不遲。倘若真的空頭來臨,降息通常不會只有一次而是連續性的舉措,可選違約率低的長天期公債。

另外很多投資人會選擇債券ETF為投資標的,它和債券本身差異在於債券 ETF 內含一藍子的債券可分散風險,透過不斷地賣短債買長債維持固定收益以及回收本金的總資金流,因此長債殖利率便會是債券ETF的觀察重點,有別於長債本身持有接近到期日轉為觀察短債殖利率的情況。

由上圖我們能觀察到:當經濟衰退發生金融危機時,投資等級的公司債 ETF 並沒有發揮避險的功效,反而是公債 ETF 價格在金融風暴期間逆勢成長,這也是景氣衰退時首推公債的原因。因此檢視自身持有的債券ETF內所包含哪些類型的債券,因應景氣榮衰不同做出適當的投資選擇。不論做什麼樣的投資組合,配合景氣榮衰在報酬率和風控中調整,切莫忘記規劃資產組合的初衷,進而陷於狂熱追逐獲利而漠視風險的投資陷阱當中。

原文來自 : 《玩股網》圖片出處 :《股市債市迷思(下)債券篇:佈局美債的最佳時機?》