大家常常說投資股市,如果無法贏過大盤,那就不用忙了,買0050就好,跟著大盤被動投資就好,乍聽之下很有道理,但如果遇到盤整或崩盤怎麼辦?這時候選股就很重要,不過說這麼多,總要有數據才能證明這件事,既然大家喜歡用大盤及0050當基準,那我們就先來看看2023年至今的報酬率如何。首先是加權指數,截至撰文當下,累積漲幅為23.56%,再來是0050,今年累積漲幅為23.84%,從這個基準值來看,兩者確實差不多。更進一步來說,只要基金績效超越兩成甚至到三成以上,這才叫做「贏大盤」,至於個股大家都會看,其實也沒什麼特別,反正飆漲就有收視率了,接下來我會以台股基金為標準,把國內發行的基金做個含息績效排行,順便觀察這些超越大盤的基金到底買什麼股票才有強績效。

但只有看今年績效也不準,有可能只是剛好賽到,就像一日行情的少年股神一樣,所以我另外再回測近三年、近五年的含息報酬,近五年0050總報酬率是102.37%,近三年則是27.42%,績效我們先不討論背後原因,結果論而言,反正近五年總報酬率就是要超過翻倍100%以上,近三年也要有接近三成的漲幅才是合格的主動投資績效,贏過這個成績,才不會被笑是做白工。

至於主動基金跟被動基金哪個好?要對照也很簡單,ETF就是被動型為主,一切按照公式走,主動基金就是操盤手自己選股,因此接下來分成兩組討論,分別是基金組、ETF組,並設定為近五年累積績效排行。

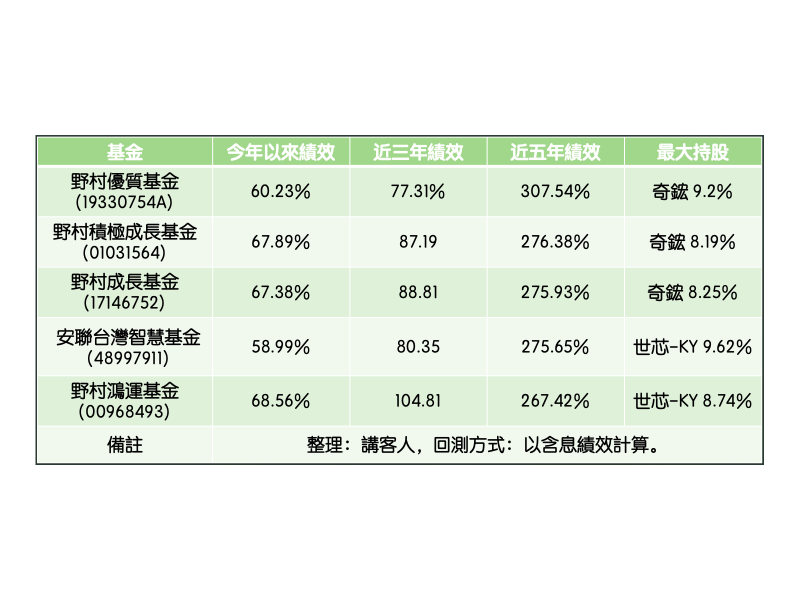

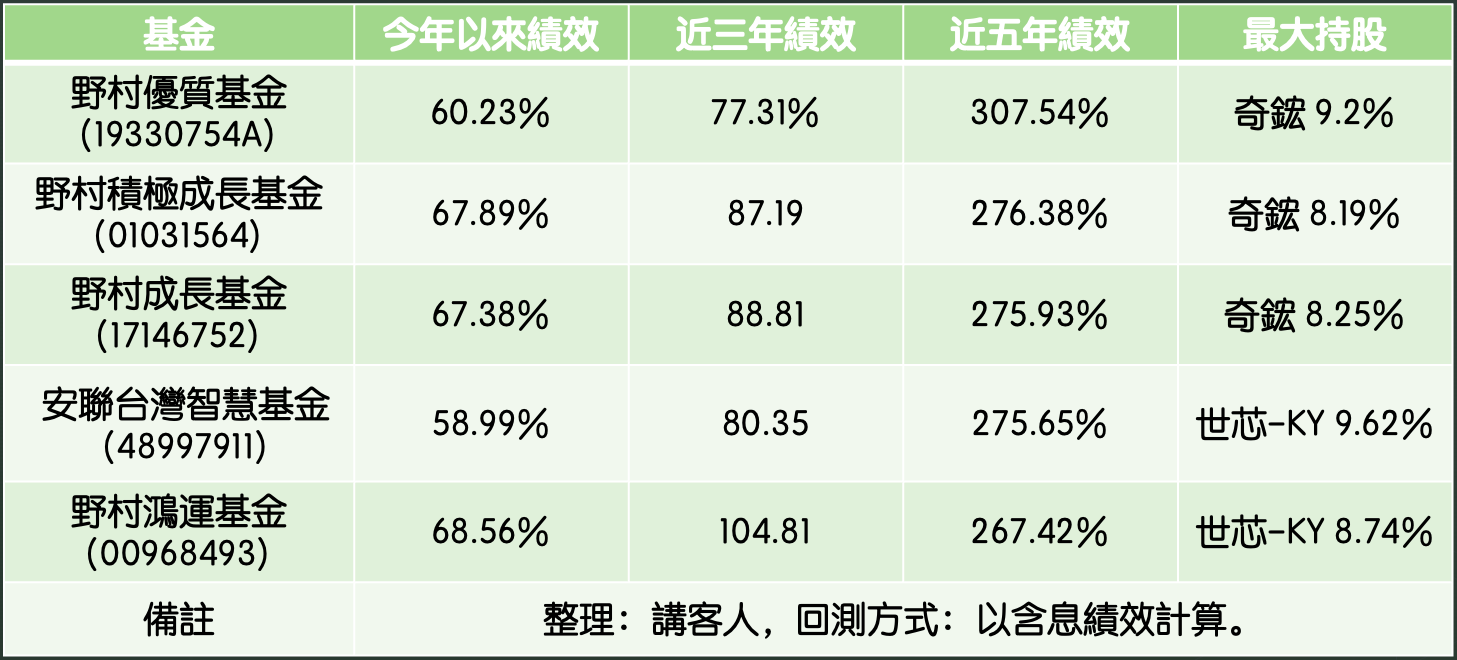

基金組別

從這個組別來看,野村似乎很會投資呢(笑),前五名居然就霸佔前四名。回到近五年績效排行來看,第一名野村優質基金創下三倍以上的307.54%,今年也有六成以上的漲幅,近三年則是77.31%,這確實是相當厲害,而最大持股是奇鋐9.2%,正是AI概念股之一。而其他四檔,最低的是野村鴻運基金267.42%,也是海放大盤的超強績效,投資績效翻了兩倍以上,最大持股則是世芯-KY,這也是被殺到七暈八素,近期受惠AI題材而反彈。以前五名的基金來看,成分股其實才是投資重點,五檔最大持股就只有AI概念股,要直接說股票,就是買到奇鋐、世芯-KY才會贏,所以今年這五檔基金最差的是安聯台灣智慧基金58.99%,至於比重就不用在意,因為他們買完之後,遇到股價上漲就會帶動基金持股比重向上了,只要今年買到AI股就贏錢,這在基金績效表現也是一樣的道理。

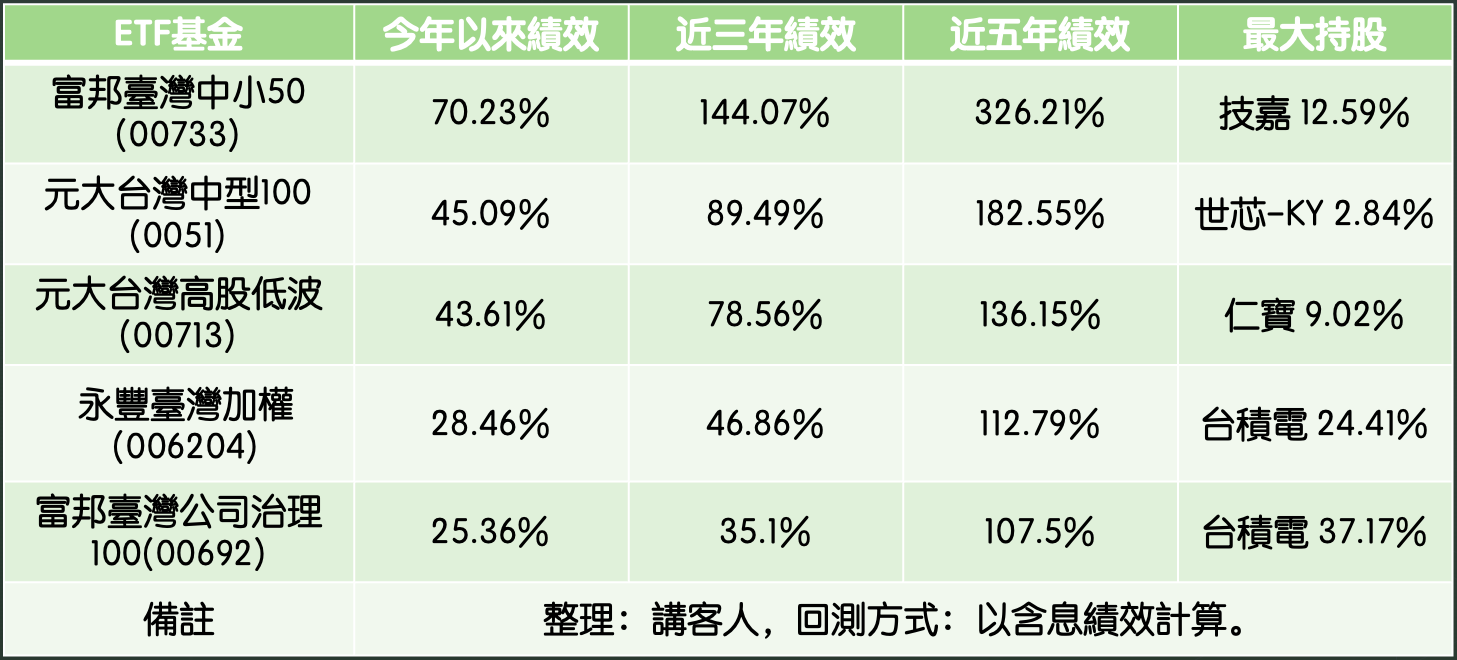

ETF組別

再看到ETF組別,最強的是00733富邦中小50,近五年326.21%,今年績效為70.23%,近三年有144.07%,完全發揮這檔基金的運作精神,總之就是買進中小型股,等待投資績效大爆發,目前看起來確實也大爆發,甚至還贏過主動選股基金的第一名!最大持股是技嘉12.59%,又是AI概念股。

第二名為0051,其實這就是排在0050以後的百家企業,所以也等於是買進大盤,只是資金集中在中小型股而已,近五年報酬率是182.55%,近三年漲幅是89.49%,這就真的很猛了,買中小型股反而贏過大盤,而今年績效則是45.09%,一樣勝過大盤,最大持股為世芯-KY,還是AI概念股,只不過比重相當低,只有2.84%而已。

第三名則是裡面名氣最響亮的00713,近五年漲幅是182.55%,今年績效是43.61%,近三年繳出78.56%,最大持股是仁寶9.02%,一樣是AI概念股。

第四名是006204,其實也是買進大盤投資,近五年跟今年都比大盤好一些,但近三年居然創下46.86%的佳績,為什麼績效比較好呢?原因也很簡單,他們最大持股雖然是台積電,但比重其實也沒有買到跟大盤權重一樣,持股只有24.41%,所以台積電下殺反而逃過一劫,但反過來說,如果台積電突然像2020年到2021年大爆發,那這檔ETF績效就勢必會落後大盤。

第五名為富邦臺灣公司治理100,這是以ESG為基礎的選股策略,近五年績效是107.5%,今年績效是25.36%,近三年創下35.1%,看起來跟第四名沒有差很多,最大持股一樣是台積電,只不過比重來到37.17%,又是接近大盤、0050的組成,也難怪跟大盤差不多,回到指數邏輯也很合理,要在台灣搞ESG又有規模的大型公司,不選台積電的話,還有誰符合資格?又會賺錢又會買昂貴的綠電,還有時間舉辦運動會,幫台灣買疫苗。換句話來說,這檔ETF持股還是不出那幾檔權值股,尤其是台積電,如果遇到2022年那麼績效肯定就不好,至於近五年則受惠疫情期間的台積電大爆發。

主動投資還是被動投資好?

以主動投資或被動投資角度來探討,這看起來是一個大問哉,從媒體風向來說,絕對是ETF無腦被動投資指數,這毫無問題。但前面的數據列出來,以客觀表現來看,主動投資基金拼台股好?還是ETF被動投資台股好?經過這次回測,其實大家應該有個底,重點還是看持股狀態,當你買主動基金,買的是操盤手抓飆股的實力,買被動基金,要的是跟大盤平均報酬,所以從這十檔基金的重點股票來看,簡單劃分就是半導體台積電組、AI電腦設備組,其實績效上來看也不太一定。要知道,盤整出飆股,這時候主動基金就會比較吃香,因為他們會去抓飆股,但如果大盤上漲出現趨勢,那買進權值股的大盤指數型基金當然能吃到全部行情。不過投資股市有這麼簡單二分法嗎?要是主動基金抓不到飆股,一直追高套牢怎麼辦?剛好買權值股卻遇到外資出貨,又該怎麼辦?所以就是投資還是要研究,不要無腦,你買基金等於是買操盤能力,很顯然的,今年主動基金要投資AI,那麼找野村就能大獲全勝,但只要商機結束了,績效排行榜還是不是野村霸榜?這就要另外評估了,畢竟每一家投信專長不同。至於被動指數基金,主要就是投資整個市場,為了避免錯失行情,但副作用就是大盤下殺,你也跑不了。

至於結論,誰說只能二選一?如果配置主動基金選標股,被動基金如ETF買大盤指數,這不就都能吃到了嗎?你覺得大盤好,指數多買一些,覺得盤差會有飆股,那就多買一些主動基金,因此,投資也不是只有「股債」配置,股票基金也需要配置的,如果你自己買一些股票也能賺錢,又何嘗不能同時投資呢?搞不好你今年自己買股就贏過前面兩個基金(笑),但我說的是長期策略,投資總不可能一直連勝下去,只選一種工具,風險肯定是更大的,因此多方配置也是很重要的,主動基金、被動基金、自己買股取得平衡,搭配平時研究,那麼就不容易錯過每次的行情。除非遇到崩盤,那就另當別論了,但聰明的投資人不應該侷限在一種商品,既不是ETF萬萬歲,也不能主動基金獲利就只說基金讚,才不會誤入倖存者偏差的迷思中。

原文來自 : 《玩股網》圖片出處 :《【闢謠】主動、被動基金績效大廝殺!投資人為何誤信謠言總是選錯?》