政治中心/綜合報導

(圖/翻攝自民眾之聲YouTube)

(圖/翻攝自民眾之聲YouTube)近年來除了信用卡、信用貸款…傳統支付與借貸方式外,還出現了「先買後付」(Buy Now, Pay Later,縮寫成BNPL)的新興支付方式。而台灣坊間還出現許多商品貸、機車貸、小額投資,號稱用小資產就可獲高額貸款,二胎、三胎皆可貸。但台灣民眾黨發現,此類型公司並無管理、無徵信可貸、利率也無管制,讓許多民眾誤入財務陷阱痛苦不堪。對此,民眾黨立法院黨團今(23)日舉辦《催生融資公司法》記者會,表示已在立院提案催生《融資公司法》草案,避免民眾遭詐騙,要求主管機關必須負起管理責任。

民眾黨立院黨團副總召黃珊珊發言表示,近年來融資公司坐大,國內三大融資公司的中租迪和總資產9000億元、裕融2988億、和潤3022億元,資產規模均已突破2000億元之數,甚至比國內多家銀行、併購花旗消金部門後的星展銀行都大。黃珊珊說,現在台灣融資亂象有四大陷阱,包含:假買賣真借貸、簽空白本票、費用收取無節制、借新還舊利滾利。深陷高利貸款、慘遭融資詐騙的受害人數與金額,恐怕已經超過2007年時曾經轟動社會的「卡債風暴」;黃珊珊說,當時卡奴問題催生了《消費者債務清理條例》,也開啟了管控融資公司的立法討論,只是融資公司專法躺在立法院,一躺竟然就是16年。

出席記者會的受害者代表馮女士表示,自己深受其害,她的女兒是身心障礙者,遭到融資公司誘騙投資加上貸款,被詐取巨額利息苦不堪言。女兒的月收入不到兩萬元,因為想要貼補家計,被網路上的求職廣告「斜槓青年」吸引,結果落入金融投資陷阱,集團佯稱讓他們代操就可以獲高額配息;慫恿女兒融資,再轉介給融資公司。融資公司則在沒有徵信跟評估女兒還款能力的狀況下,就放貸給她的女兒,誘騙女兒欠下巨額利息的債務,十分可惡。

馮女士沉痛地說,融資公司幫女兒辦理「商品貸」38萬元,但是被扣除所謂的手續費9%,只拿到34萬5800元,又被要求繳交「代辦費」共7萬元,等於實際匯入女兒戶頭的餘額只剩下27萬5800元;但是加上利息,融資公司卻要求女兒償還52萬2500元。由於女兒名下有機車,也被詐騙集團誘導去辦理「機車貸」,名目上貸款12萬元,但實際上只拿到10萬元,更被要求要還款15萬餘元。馮女士獲知女兒受騙後為時已晚,還債使他們身心俱疲,她不得不懷疑代辦業者與融資公司是否是聯手詐騙的一條龍產業。希望可以有專法,讓這種惡劣行徑受到約束。

一同出席記者會的卡債自救會的顧問趙興偉律師表示,在沒有徵信的情況下「隨便超貸」的問題氾濫。融資公司的超貸手法若以「機車貸」為例,一輛機車就可以貸款30萬到35萬元,還能二胎貸款。融資公司佯稱抵押貸款,不受《消費者債務清理條例》所管制,就用高額利率來壓榨求助無門的債務人。有些融資公司收取的利息高達43.4%,簡直比地下錢莊還吸血。這些融資公司先從銀行低利借款,再高利轉介給民眾來賺取暴利,而且不當催收,動輒打電話到債務人住所或公司騷擾,然而目前這些融資公司雖然獲利高達數千億,卻無法可管,致使被害人求助無門。

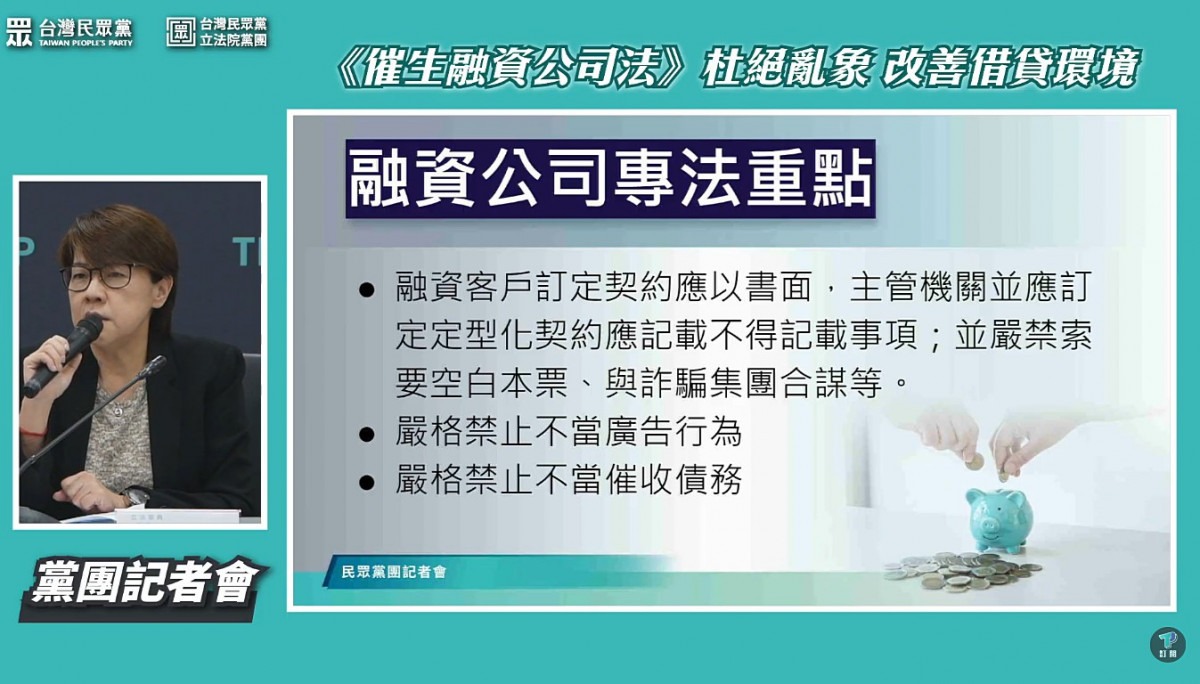

黃珊珊表示,民眾黨推動《融資公司法專法》的重點:

1.融資公司應納為金融特許行業,需要申請許可,由金管會作為主管機關。

2.融資公司負責人與業務員應有資格限制,並且必須對客戶進行KYC程序,並向聯徵中心徵提信用資料。

3.主管機關須訂定辦法監管融資業務的種類、總餘額、限額、擔保品品質等相關事項。明定融資公司利率、利息、費用、違約金之計算及上限。

4.融資客戶訂定契約應以書面,主管機關並應訂定定型化契約應記載不得記載事項;並嚴禁所要空白本票、與詐騙集團合謀等。

5.嚴格禁止不當廣告行為。

6.嚴格禁止不當催收債務。

黃珊珊強調:為終結融資亂象,民眾黨已提案催生《融資公司法》,至少要讓融資公司有法律跟主管機關可以管轄,不再放任亂象橫行,放任人民被詐騙;民眾黨將積極跟各黨協調,讓法案盡快付委討論審查,力拼在本會期就能三讀通過,為人民權益把關。

更多新聞推薦