投資不只是買進賣出兩種動作,最簡單來說,至少要確認有在賺錢的公司吧?財報是看懂一間企業經營的關鍵報告,但其複雜程度也是不小的門檻。如果可以只看一個關鍵指標就能判斷,要看什麼最有鑑別度呢?

投資人能在股市裡學到最多的時候,往往不是賺錢,而是虧損虧到足以改變想法的時候。玩股網理財節目「財富狂犇」邀請理財作家十方(李雅雯)分享,她曾經毫無理財概念,直到 18 年前遇到一場家庭火災,想著不能讓孩子剛出世就跟著父母受苦,才開始學習理財。

第一步由記帳觀察家庭消費支出開始。李雅雯很快就發現,雙方都有家庭要扶養,還有小孩,不管再怎麼節省,都很難靠省錢致富的,重點在於增加收入。書裡說,如果你想投資就不可以跳過股票。

2007 年開始買股票,正好在大多頭,整年就賺進 200 萬。但事後來看,牛市對新手並非好事,除了只會追熱門股,只要敢押注就能賺到錢。第二年就遇到 2008 年的金融海嘯,在 8 個月內就把賺到的 200 萬賠回去,還倒賠 200 萬,才知道自己沒有學會這門功課。後來重新歸零,李雅雯靠著人人都能理解的菜市場投資法,11 年滾到 千萬資產,實現提早退休。

重新學習股票,掌握了什麼?

關於投資,知識是有組織的,投資個股需要知道的四個問題包括:

- 企業如何賺錢

- 什麼在影響企業賺錢

- 如何投資企業賺錢

- 什麼在影響你投資企業賺錢

首要問題「企業如何賺錢」,就要從看懂財報開始,很多人從 EPS (每股盈餘)開始看,李雅雯則由 ROE (股東權益報酬率)切入, 這個指標更適合衡量長期表現,特別是能用最小的本錢賺得最大利潤的公司。

一般台灣企業能維持超過 10 年 ROE >15% 就是前段班了,篩選後,可能剩下不到 100 檔個股。這些個股,還要再與同業利益率相比。譬如說 IC 設計產業,一個人力就能創造幾千萬的產值,整體 ROE 就會相對其他產業偏高,所以還是要由同產業橫向相比。

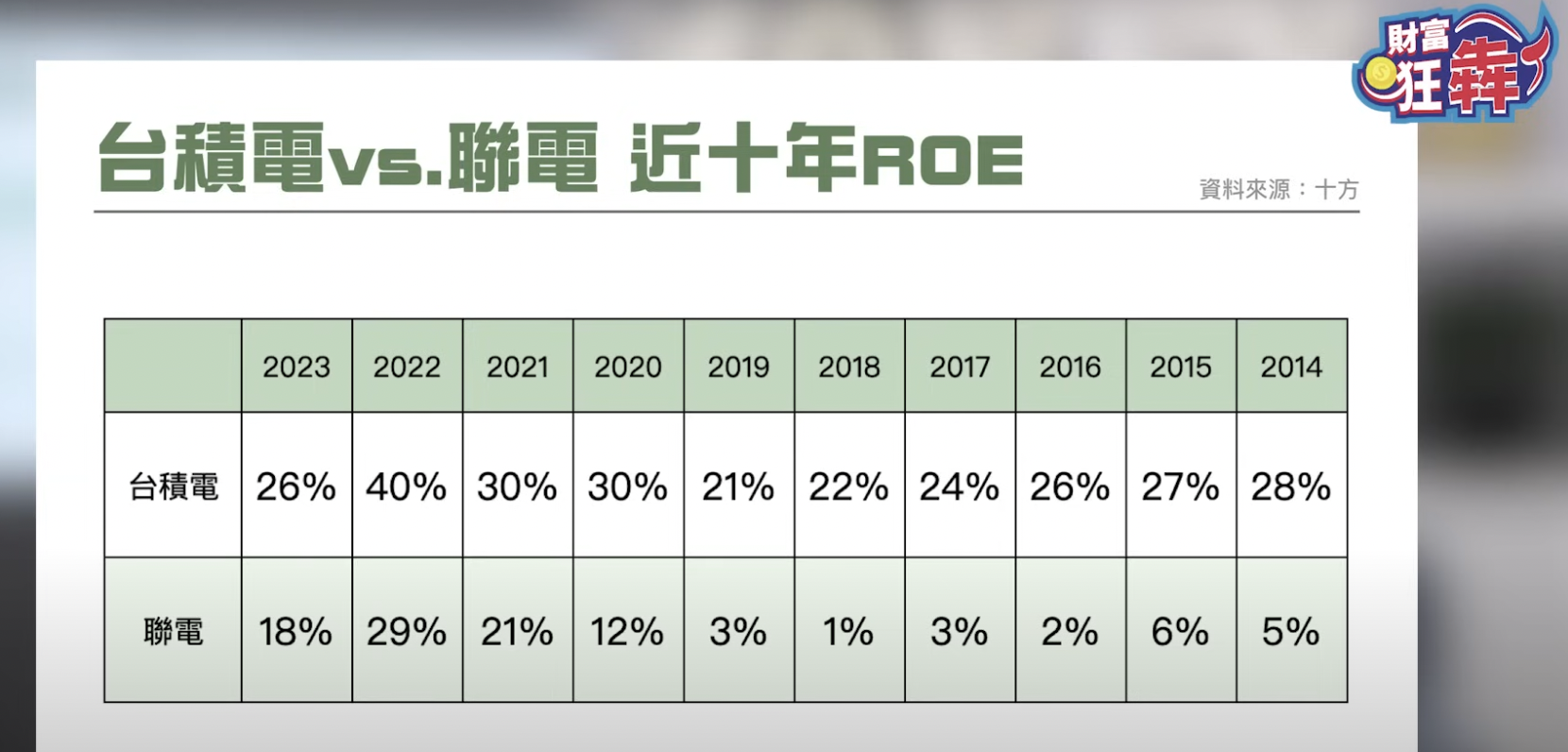

以台積電與聯電 2014~ 2023 年的 ROE 對比,會發現台積電的 ROE 相對穩定,聯電則是在 2020 年由 2020 年由過往的 3% 跳到 12%,推斷可能是廠房或設備攤提折舊完畢。不過,台積電持續在蓋廠,經營成本也是非常高,為什麼能持續保持高 ROE 呢?原因則與產品利基有關,由於掌握產品定價能力,所以台積電雖然成本高,但也賺得多,ROE 自然穩定。

(圖片來源:【玩股網- 財富狂犇】菜市場投資法滾出千萬資產 挑這5檔猛股 輕鬆等獲利)

不過當台股上了兩萬點,包括台積電,大部分好股票價格已被資金行情拱高。如果台積電的 ROE 表現穩定,也可以將目光轉移到台積電的供應商。對比台積電 PEG (本益成長比)大約在 20-21 倍,如聯強(2347)同時作為晶片的材料供應整合商與銷售通路商,本益比還不到 20 倍,其他如瑞儀、至上,本益比也不到 20 倍,

(圖片來源:【玩股網- 財富狂犇】菜市場投資法滾出千萬資產 挑這5檔猛股 輕鬆等獲利)

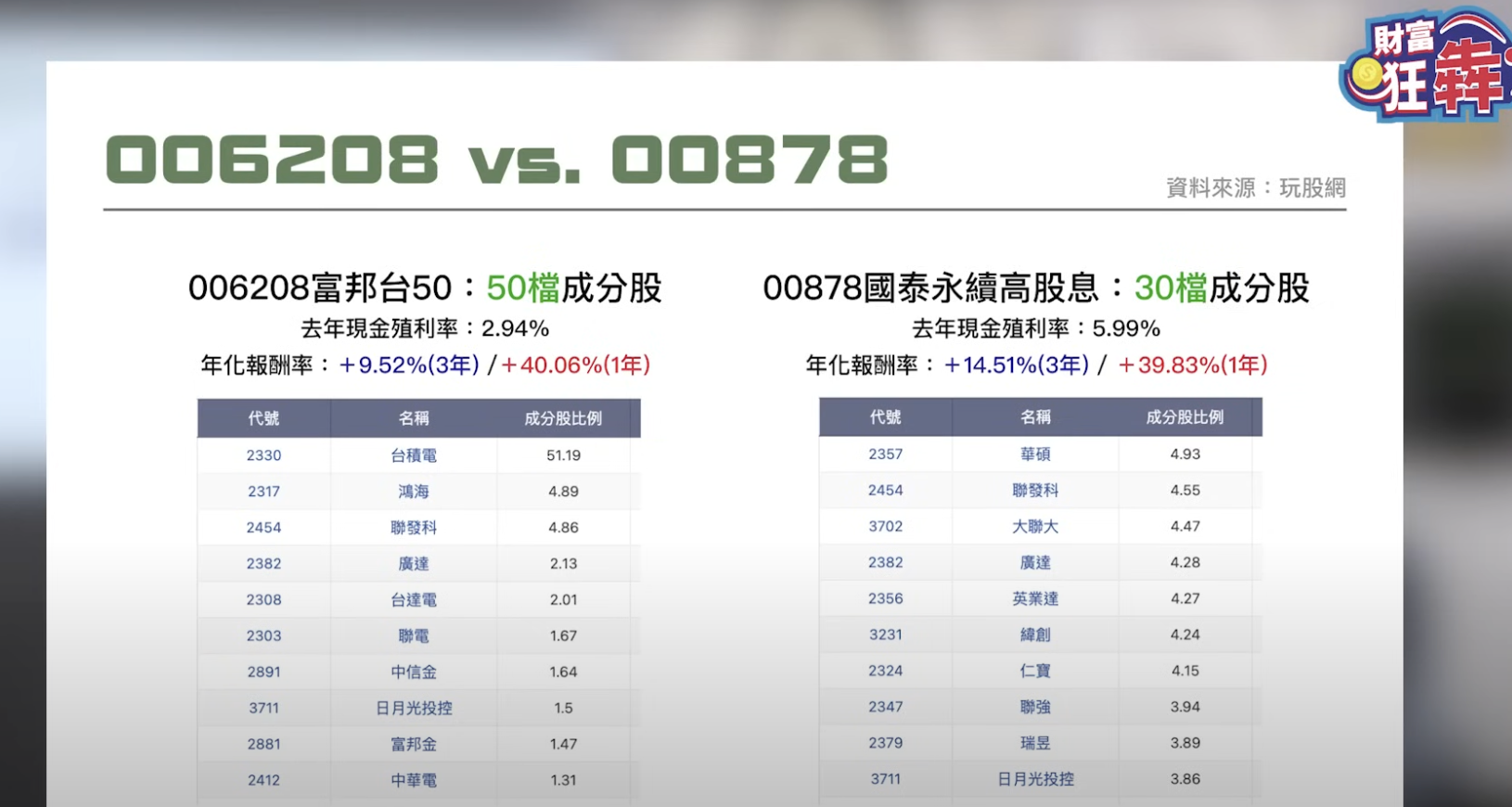

閒置資金該選 006208 配息再投入,或是平均分配在市值型與高股息 ETF?

以成分股來看,基本上 006208 與 0056 等高股息 ETF 相比,由於 006208 的台積電佔比很高,兩個選項,基本上就是台積電或其他電子股的選擇。

(圖片來源:【玩股網- 財富狂犇】菜市場投資法滾出千萬資產 挑這5檔猛股 輕鬆等獲利)

不管選擇全部放在 006208,或是分配在高股息 ETF,最終目的都是為了要將本金保值、甚至增值,那以成分股來看,還是台積電的成功機率更高一些。若按照台積電法說會, 2027 年 EPS 50 元的目標,那本益比保守估算,股價就會到 1000,就算回檔到 700,潛在漲幅也會有個兩三成。

但李雅雯分享第三種做法:考量到現在位於景氣循環高峰的高原期,在兩萬點此刻投入全部的籌碼,勝率也不高。或許可以一半放在 006208,另一半先放在確定收益的商品如美金、定存與債券等,待景氣循環到低谷時再繼續投入,會是可以參考的做法。