美國核心通膨僵固,美國聯準會主席鮑爾雖表明升息不在選項之列,但在美國經濟數據強勁、通膨隱憂未除的情況下,預期年底才見到降息的機率升高。凱基投信表示,當利率高原期間再度延長,建議債券布局選擇天期居中、信評居中的「中間路線」,在發債企業財務體質相對健全的前提下鎖定相對高的債息。

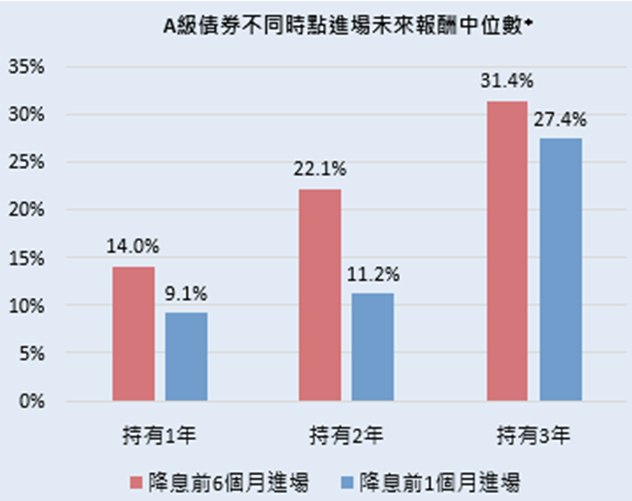

凱基全球10年期以上美元A級公司債券ETF基金(基金之配息來源可能為收益平準金)(以下簡稱凱基A級公司債,股票代號00950B)預定經理人鄭翰紘表示,四月以來經濟數據強勁、樂觀降息預期減弱,帶動市場利率持續走升,以往被視為安全資產的公債波動度上升且表現落後。反觀歷史數據顯示,在不同時間點進場投資A級債券的未來報酬表現,當降息前6個月進場,持有1年後報酬可達雙位數的14%,持有2年後報酬可達22.1%,持有3年後報酬可達31.4%;若是降息前1個月進場,持有1年後報酬可達9.1%,持有2年後報酬可達11.2%,持有3年後報酬可達27.4%(圖),顯示提早於降息前6個月進場佈局A級債券,有更高機會獲取相對高的報酬。

鄭翰紘進一步表示,觀察過往美國10年期公債殖利率在聯準會降息前後的變動幅度,可以發現公債殖利率多在聯準會降息前即開啟下行趨勢,在降息循環啟動前6個月,10年期公債殖利率平均下降76個基點;降息循環啟動後6個月,10年前公債殖利率平均下降55個基點(註1),因此在市場總是早一步反映美國聯準會降息的情況下,現在聯準會降息時點遞延,反而提供了提前進場搶占先機的好時機。

鄭翰紘指出,考量貨幣政策風向調整、降息預期減弱,利率下行空間相對有限,天期長、票息低的高評等債報酬反而存在更多不確定性;相較之下,追蹤彭博全球美元A級公司債券指數的凱基A級公司債(00950B),聚焦成熟市場債券,信評百分百鎖定A級公司債,債券存續期間設定報酬/風險比最佳的中天期債券,截至4月底為止,平均票息率5.41%,平均殖利率5.76%(註2),提供殖利率高原區另一種鎖利好工具。凱基A級公司債(00950B)預計6月19日開始募集,發行價15元,搭配首檔月底領息債券ETF的設計,可望作為完備現金流規劃的投資優選。

▲數據來源:Bloomberg;全球A級公司債使用彭博全球A級公司債指數計算。*以前五次降息循環起始月份月底值為基準。投資人無法直接投資指數,本數據僅為市場歷史數值統計概況說明,非基金績效表現之預測。數據日期:六次降息循環啟動月份為1989/6、1995/7、2001/1、2007/9、2019/7,以各月份月底值為基準計算。

(資料來源:凱基投信)