還記得是去年七月之後聯準會就不再升息了,但對於降息卻一直沒有下文。眼看股市都漲到創新高,債券卻讓人等到心涼,還要繼續等下去嗎?聯準會被什麼卡住了?

美國聯準會在 2023 年 7 月將基準利率升至 5.25%~5.5% 後便不再升息,市場也開始討論轉為降息的時間點。快轉 11 個月後,股市已經先行反應大漲,但原先期待能領息又賺價差的債券,還是等不到降息,現在到底在等什麼?

玩股網理財節目「財富狂犇」邀請國際股債專家,前外資經理人 SK 康德分析。每年至少有 8 次的 FOMC 利率決策會議,但債券價格卻會有波動變化。主要影響因素首先就是官員發言,12 名決策委員每個人對降息都有自己的看法,或鷹或鴿。

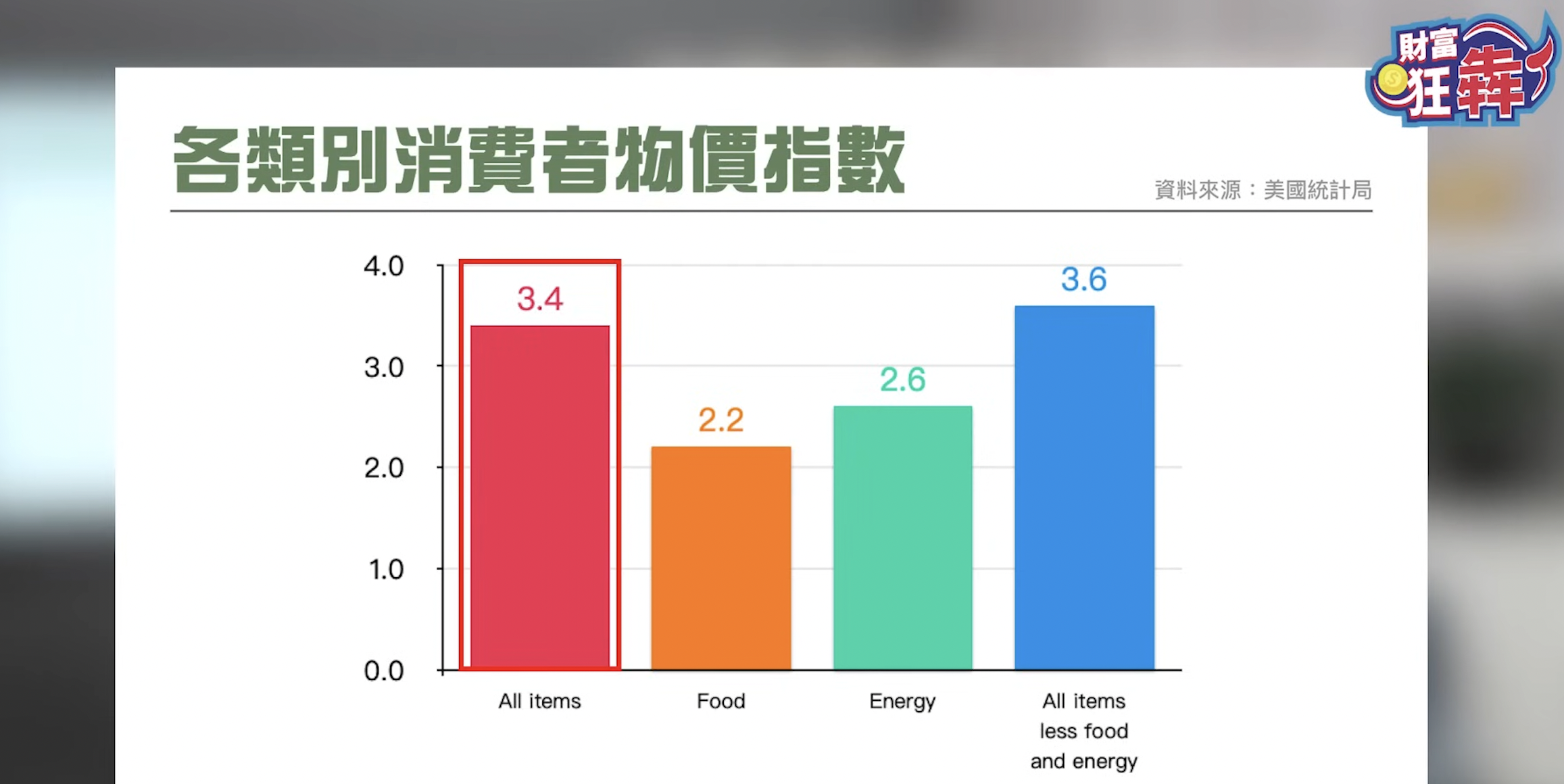

再來就是每個月定期公佈的重大經濟數據:通膨、就業的變動等等。4 月份 CPI 為 3.4%,雖然較前一個月略降,但聯準會對於通膨預期為 2%,今年以來,美國通膨數據在 3.1~3.4% 之間,顯然離目標還有一段差距。

通膨為何如此頑強?再由細項觀察,會發現這 3.4% 內,食物與能源類別已低於 3%,壓不下來的其他類別,最大宗的就是服務類的通膨:停車費、學費、或個人照護費用,都很難預期其升溫程度,有誰能先料到四月份摩托車險會上升 22%、或美容美髮上升 3.7%呢?

以為卡位,結果卡住,持有債券 ETF 的下一步?

債券雖然是固定收益型商品,但債券天期越長,風險與波動就會越大,相對在降息時,漲幅也會更可觀。比起只求穩健領息的短債,想賺價差的投資人則偏好長債,投信也更願意發行長債商品。根據集保中心公布今年五月數據,群益 ESG 投等債 20+(00937B)、國泰 20 年美債(00687B)、元大美債 20 年(00679B)和永豐 20 年美公債(00857B)這四檔,受益人數更是週週上升,也支持這樣的說法。

但同時間台股走多頭趨勢大行情,債券年報酬率相形黯淡,債券投資人該如何調適心態?是否需要改變操作?

SK康德提出兩個角度,首先雖然降息還未發生,但通膨趨勢還是往下走,除非有戰爭等黑天鵝出現,整體來說還是離降息的時間點更近。既然都等了這麼久,沒有理由現在砍在低點,甚至若有低點出現,還可以再投入。

再來,可以用投資房地產的角度,來看待長債這項商品。房價長期會上漲,但你不會每天查詢實價登錄,同理,也不需過度執著在債券價格短期波動,影響心情。時間是債券投資人的朋友,雖然沒有期待的短線行情,但當下的利率水準,還是可以固定領到 5% 配息。

將 ETF 配置為每月領息的方式,適合需要打造現金流的投資人。但股票 ETF 需要注意配息來源,若未能填息,就是常見的「領了配息,賠了價差」,就沒有真正的報酬。但債券ETF 的配息來源,就是持債部位的固定收益,而非本金。

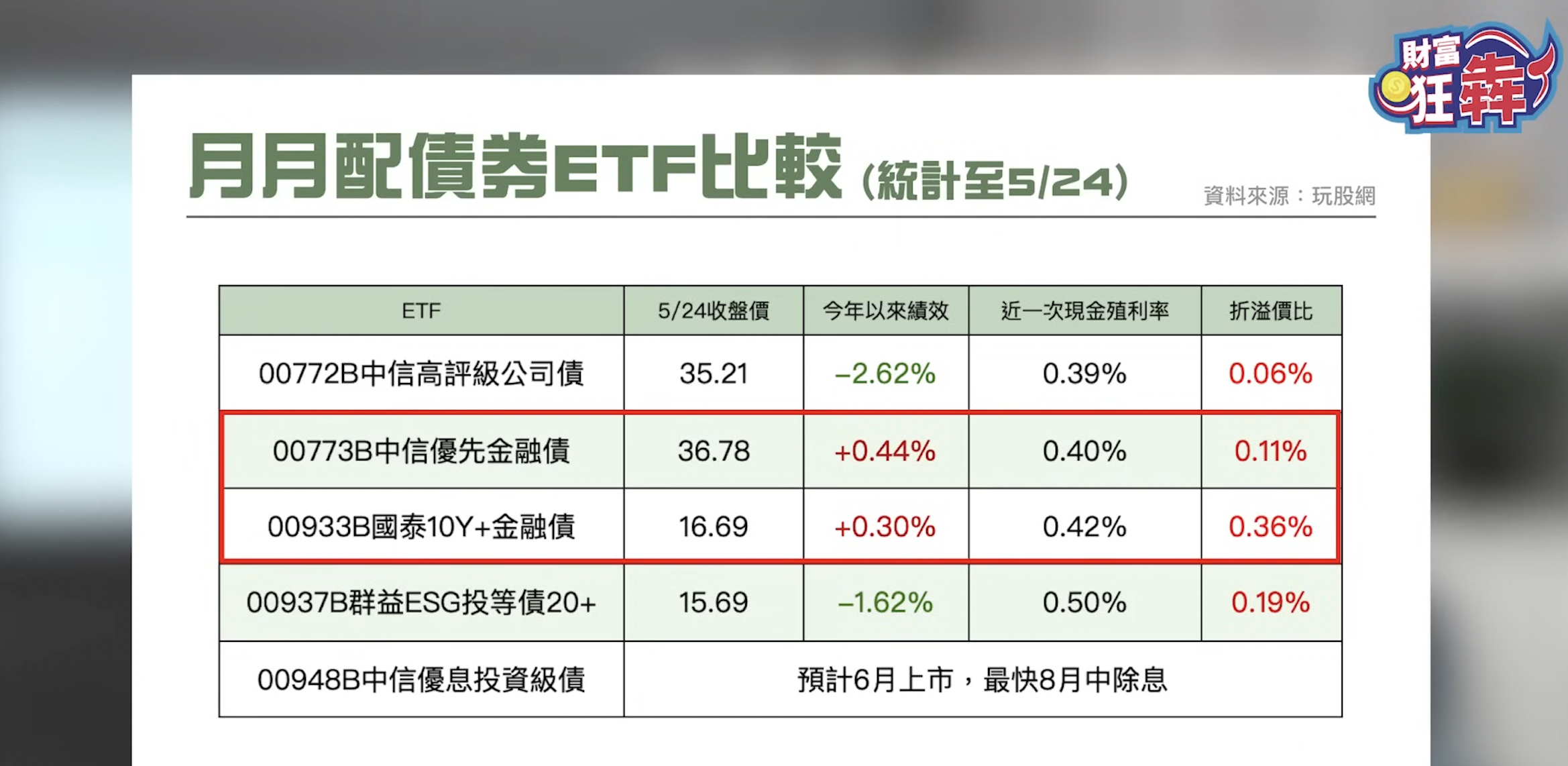

以目前四檔每月配息的債券 ETF 來說,金融債族群的表現也是比較好的。邏輯在於金融債大部分都是投資美國大型銀行,當降息的預期出現,這些持有很多債券部位的銀行便能縮小虧損,有助於銀行股獲利,金融債也更有表現機會。不過若未來通膨數據不佳、降息預期破滅,金融債也會受到較大的影響。若想避免受影響,可以直接挑公司債 ETF,但若對於降息預期較看好,佈局金融債,相當於開起一些槓桿,以期獲得更好的收益。

《原文來自:玩股網》