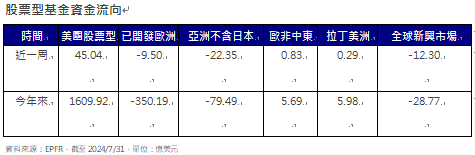

受到美國企業財報及經濟數據交雜影響,近期全球股市震盪有感;美股基金持續淨流入,但在總經數據與部分財報數據等雜音干擾下,動能放緩。回顧全球股票型基金資金流向,至7月31日,美國股票基金近一周淨流入金額放緩至45.04億元、但仍居冠;其次依序為歐非中東淨流入0.83億美元、拉丁美洲淨流入0.29億美元。

安聯投信表示,美國聯準會因通膨受到控制,釋出9 月降息信號後,雖一度助漲歐美股市,但近日數據顯示美國經濟出現趨緩跡象,總經數據表現不如預期,致使股市出現較大波動。其次,伴隨中東地緣政治風險升高,油價走勢攀升,增添市場的不確定性與避險心態。

另方面,也因為時序上步入財報公布季,在市場不確定因素變多的情況下,市場開始放大檢視基本面,而此類心態亦讓上半年漲多的科技股處在面臨評價面修正與財報數據和產業前景而出現較大波動;此外日本央行較預期更早升息,日圓兌美元大幅升值也牽動盤勢變化。

就類股表現上,受殖利率走降和美國能源服務商的財報數據提振下,則由公用事業領漲大盤、水資源表現亦相對抗跌;回到總經面,稍早公布的美國 7 月 ISM 製造業指數降至 46.8 ,為 2023 年 11 月以來新低,不如預期及前期;ADP 就業報告也顯示,美國企業 7 月新增就業創 1 月以來最低,薪資成長也放緩,加重市場逆風。

在歐元區,7 月消費者物價指數,超出預期及前期,市場認為此一結果可能使歐洲央行對進一步降息持謹慎態度。

安聯投信表示,現階段,市場三大變數包括:首先,高利率持續過久,可能造成全球經濟放緩程度高於預期,波及全球經濟成長動能;其次,影響美國對外立場與全球政經情勢,此一不確定性避諱加劇金融市場波動;第三,地緣政治、區域衝突等情勢亦增添全球經濟風險。

展望後市,安聯投信表示,隨著貨幣政策邁向正常化,應有利多經濟基本面表現。整體來看,驅動市場的關鍵仍在企業創新,已經見到更多領域的企業獲利改善,短線不確定因素或增添震盪,但同樣的也提供了長線布局機會。

就主題上,安聯投信建議,根據研究顯示,未來10-15年產業進入AI轉型時代,甚至是AI升級時代,這對於產業和企業界而言,運用AI升級既有商業模式、或打造新的成長引擎,或大幅提升單位生產力,都將挹注整個產業成長動能朝高速成長模式。

安聯AI收益成長多重資產基金(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金)經理人莊凱倫表示,有鑑於在等待市場諸多不確定因素明朗的等待過程,以及估值反覆修正,市場焦點有望重新轉向企業獲利和受益基本面韌性領域,不過考量政策步調仍具有不確定性,在多頭行情延續可期情況下,複合資產應對震盪複核資產作為核心部位掌握收益,再搭配多重資產布局主流趨勢領域,一方面降低潛在震盪,也有助於掌握輪動行情。

就機會面,莊凱倫表示,不論從美國聯準會將步入降息週期所帶來的投資機會,還是今年來美股漲勢明顯集中在超大型科技股、AI主題等,或是市場對於AI與科技等大趨勢主題成長動能預期出現落差、總體經濟前景的變數,今年11月將登場的美國大選等,都將加大股市的波動度,因此在穩健追求升息尾聲的投資機會,以更分散多元方式,亦可相對穩健掌握盤面風格輪動的各類機會。

在台股部分,安聯投信台股團隊表示,AI帶動結構性成長動能,半導體整體明顯好轉趨勢不變,明年也可望見到消費性電子的逐漸復甦。儘管面臨近期市場雜音較多干擾,例如市場擔心GB200架構AI伺服器供應不順,但預期仍可望於9、10月推出,供應鏈狀況也沒有太大變化,且股價已持續消化負面訊息。另外重要法說也相當正向,毛利率明顯優於預期,有助挹注市場信心。

安聯投信台股團隊表示,儘管近期發展主要受到市場投資情緒影響,但不論是從經濟基本面,或是企業獲利方向來看均未變。隨著時序逐漸進入第四季旺季,全球利率環境也將逐漸偏寬鬆,對後市維持正向看法,但各產業、各公司表現可能不一致,主動選股仍是中長期較佳策略。

在投資建議上,安聯投信建議現階段定期定額台股基金的投資人,可持續累積部位,長線投資者亦可把握機會,耐心等待全球股市整理的這段時間,趁勢分批布局累積未來收穫機會,主題上仍偏重科技類股,並持續看好人工智慧(AI)、車用電子、雲端伺服器、高速傳輸等長期成長趨勢,持續留意伺服器、半導體供應鏈、電動車相關等。