近期市場焦點都在AI,然而要追成長,航運股爆發力亦不可忽視,跨國貿易是經濟發展的基礎,食衣住行,電子零件、9成以上是透過全球航運來互通有無,每年航班超過5萬艘,運送商品相當於1.6萬棟101大樓重量,流通商品價值超過14兆美元,相當18.5個台灣GDP,航運擁有兆億元商機,隨著經濟持續發展,全球對航運需求的成長將超過GDP增速,尤其是美中貿易戰之後擾亂全球供應鏈,但也造就更多航運需求,從能源運輸的角度,用油需求復甦+俄油禁運,油輪運輸將持續供不應求,紅海危機未解,塞港的夢魘未解除,加上極端氣候干擾,預料將影響船隻行進和作業,國際航運價格大漲應聲而起,第三季是航運旺季,全球大型航運商開始上修財測,預期高運費至少延續至2025年,投資全球航運龍頭正是王道。

野村投信策略暨行銷處資深副總經理黃宏治表示,根據WTO預估,全球商品貿易量在疫後穩健成長,除了疫情,貿易戰、甚至最近美國大選重啟的貿易戰2.0料再添需求,因為更多商品必須迂迴運送、避開產地問題,加上以巴衝突之後的紅海危機推升航運股股價、氣候變遷外還有新變數!歐美碼頭工人正醞釀罷工,運價長期走勢難預測,乃至缺工、塞港、減班、運費漲價、運河乾旱、ESG減碳降速等等,運價回升一切只是剛開始。

野村投信即將於8月30日展開募集全台首檔00960野村全球航運龍頭息收ETF,不僅瞄準全球航運霸主,包含貨櫃、散裝、油輪脈動金三角,比AI科技股具爆發力,更重要的是股息股票的息收潛力大,著眼於讓投資人能夠兼顧股息收益與股價成長動能,所追蹤的指數經過長期回測,不僅成長動能優於科技指數,加上全球航運指數與主要股市關聯度低,增益避險兩相宜。有助高成長潛力與投資效率,非常適合科技股投資人納入投資組合,以兼顧風險與成長為目標。

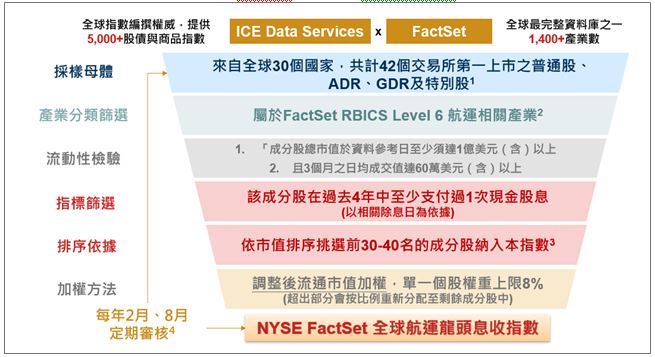

00960野村全球航運龍頭息收ETF經理人張怡琳表示,「NYSE FactSet 全球航運龍頭息收指數」篩選流程,從全球30個國家、42個交易所的股票中,依據國際數據龍頭FactSet篩選出大約150-300檔營運跟航運有密切相關的公司,接著透過兩大流動性檢驗篩選,包含成股份總市值至少超過1億美元且3個月之日均成交值超過60萬美元以上,以及成分股過去4年中至少支付過1次現金股息的配息檢驗,依市值排序精選約40名的全球航運龍頭股並按照市值加權比重(單一個股權重上限不超過8%),每年2月跟8月定期檢視成分股,目標透過全球航運龍頭企業,參與航運股的上漲契機。

黃宏治表示進一步表示,投資全球航運指數等於一次掌握貨櫃、散裝、油輪的機會,每個次產業各有表現亮點的時機,例如:貨櫃運輸旺季尤其落在下半年,因為要趕上歐美9月開學、年底感恩節、聖誕節跟跨年購物旺季,廠商提前鋪貨、貨櫃艙位一票難求。在能源運輸包括油輪/天然氣方面,它就像海上包租公,全世界隨時都需要用油用瓦斯,營運相對穩定,冬季取暖、夏季旅遊的用油需求,會讓油輪公司營運更暢旺;在散裝航運方面,包含穀物、礦砂等不成形的散貨,以農產品為例,旺季會落在11月到4月,主要搭配南半球夏秋採收運到正處冬天的北半球來補糧倉,以2022年貨櫃修正為例、該年度散裝跟油輪卻逆勢上漲,有助穩定整體走勢。投資全球指數會比單押個股更分散風險且擴大贏面,航運賺的是全球貿易財,加上三大類型航運彼此之間的營運互補興利性,機構統計&預估海運的市場規模持續穩健成長,從基本面來說,比單押台灣/貨櫃甚至個股來的更穩健。

▲ NYSE FactSet 全球航運龍頭息收指數(資料來源:ICE Data、FactSet、野村投信。)

00960野村全球航運龍頭息收ETF追蹤指數「NYSE FactSet 全球航運龍頭息收指數」過去五年平均來自息收報酬有將近9%,不過過往指數回測不保證未來ETF配息率,但可作為額外現金流機會的參考,這檔ETF採季配息機制並有收益平準金機制,想參與航運息收機會的投資人可以多加留意。

▲ 左起為00960經理人張怡琳、野村投信策略暨行銷處資深副總經理黃宏治、野村投信投資策略部副總經理但漢遠。