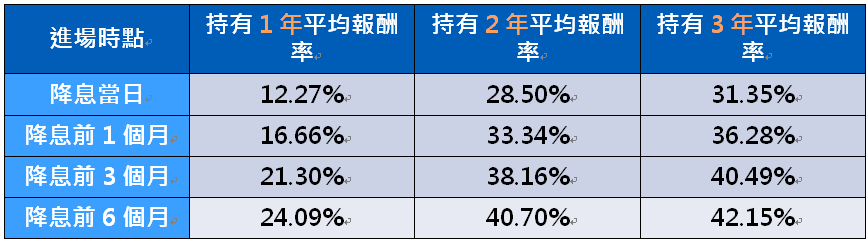

全球央行年會甫於上周五(8/23)結束,聯準會主席鮑爾於會後演說中進一步確認9月開始降息的論述。他表示,有鑑於近期通膨上行風險已逐漸減弱,而就業市場的下行風險則有所上升,是時候調整利率政策來防止勞動力市場進一步降溫。根據歷史經驗,在降息啟動前六個月布局長天期投資等級債並持有一年以上,平均報酬率可望超過2成;而若在宣告降息當天才布局但仍持有一年以上,平均報酬率也有超過1成。大華銀投信表示,9月降息已是市場多數共識,若之前還在觀望的投資人,現在布局於長天期投資等級債,一手掌握息收與利差潛力,仍不算太晚。

根據日前公布的7月聯準會會議紀要,通膨的持續放緩為聯準會官員提供更多的信心,絕大多數官員認為,只要後續公布的經濟數據符合預期,在9月利率決策會議上開始降息是合適的決定。而上週聯準會主席鮑爾於傑克森洞的全球央行年會中提及,隨著聯準會在通膨方面取得進一步進展,而就業市場已出現放緩的跡象,9月開始降息為勞動力市場提供支撐是適當的。市場目前普遍將9月的降息解讀為預防性降息,將持續關注美國非農就業增長與失業率數據的後續變化。

對於債券投資人而言,勞動力市場會否大幅降溫,將決定聯準會後續的利率政策步調會偏向緩步降息還是快速降息,這將影響債券投資人資本利得的實現速度。至於現在是否仍為投資債券的良機,大華銀投信建議要從債券的存續期間來挑選。原因在於債券價格與殖利率呈反向關係,一旦進入降息循環,存續期間越長的債券,價格上漲的幅度就越大。而即使沒有降息,只要發行人不違約,投資人仍有債息可領。

統計2000年以來三次降息當日至前六個月,投資於長天期投資級公司債並持有一年以上之平均報酬率,儘管越早進場,平均報酬率越高。但更重要的是,即使是宣布降息當日進場買進長天期投資級公司債並持有一年以上,平均報酬率仍相當誘人。原因在於債券的價格與市場利率呈反向變動,且隨著債券存續期間越長,反向變動的幅度越大。因此在降息循環下,持有長天期的債券,可期待的利差空間相對較大。

看準目前正為長天期債券佈局良機,首家發行ETF的外資投信─大華銀投信─推出的首檔債券ETF:(00959B)「大華銀15年期以上BBB投資等級美國公司債券ETF證券投資信託基金(本基金之配息來源可能為收益平準金)」,簡稱:大華投等美債15Y+,將於28日正式掛牌上櫃。00959B是市場上唯一以「票息率前10%」作為指數篩選機制,而非票息率的絕對數字。(00959B)大華投等美債15Y+經理人郭修誠表示,這樣的設計在降息循環下,才能持續保有成分債的分散性與多元性,同時也能為投資人掌握投資等級債中票息相對高的債券,最適合作為長期持有的核心部位。

郭修誠表示,(00959B)大華投等美債15Y+追蹤指數為「ICE 15年期以上BBB級大型美元公司債券指數」,主要以美國境內發行之美元計價公司債為母體,再透過流動性、信評、到期年限、票面利率等篩選規則,挑選出約100檔的大型美元公司債券作為投組。前十大成份債囊括全球產業龍頭,橫跨通訊、航空、金融與科技等多元企業。指數平均信評為BBB,成分債平均剩餘年期為25年,擁有誘人的風險調整後收益率,適合想現在入手債券ETF的投資人。

郭修誠表示,美國基準利率位於高原期已久,債券價格仍低於近五年平均。在即將迎來降息之際,布局進可攻、退可守的長天期債券正是時候。而00959B還有市場少見的月底除息設計與平準金機制,值得投資人作為長期資產配置的優息選擇。

統計2000年以來降息循環,即使宣布降息當日才布局長天期債券,持有一年以上仍有誘人報酬,以ICE 15年期以上投資級公司債指數為例:

▲資料來源:彭博資訊、ICE data,資料期間: 2000/10/01~2024/07/31,資料日期: 2024/07/31。以上平均報酬率數據為2001/01/03、2007/09/17、2019//08/01三次美國降息時點前進場,並在降息開始後分別持有1、2、3年之各期間平均總報酬績效數據。