談談台股結構,實際上有六成以上都是半導體電子股,金融股實際上佔比一成多,當然都會上漲...

八月來到尾聲,九月除了是即將進入秋分的時間點,股市通常也都會有一波行情,華爾街也有一句俗諺是 Sell in May and go away,remember to come back in September.

大家通常看都只會看一半,五月賣股之後就空手,但後半段是叫你要在九月買回來,大家看前不顧後,最後下半年就看著股市一路上漲...

理論上而言,九月有一批主力會回來,因為他們五月到八月都空手,其實也沒賺到任何錢,這代表台股同樣有機會上漲,因為台股主力一直都是外資,雖然近幾年有投信護盤,但以整體資金面觀之,外資才是主角,不過現在大家焦點也不是這些主力,而是美國FED降息。

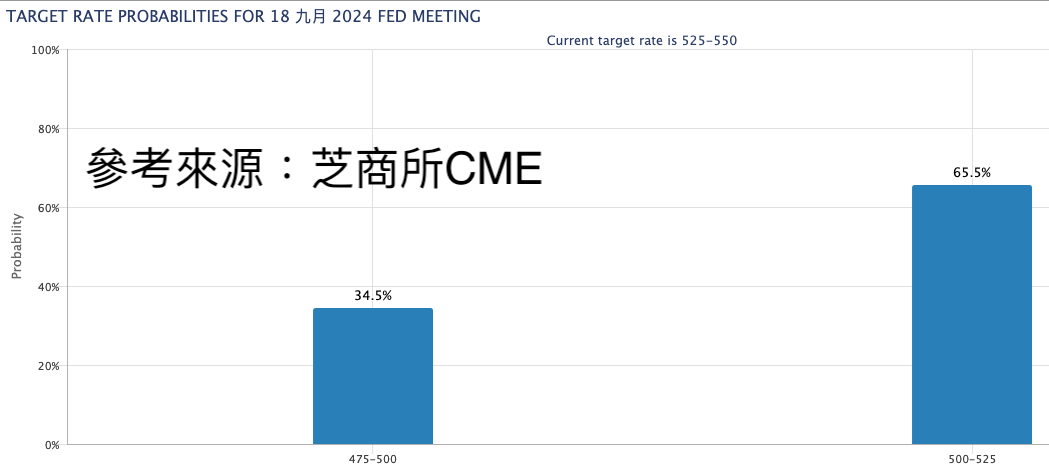

根據最新FED WATCH的數據顯示,目前降息一碼的機率有65.5%,降息兩碼的機率是34.5%,合起來就是幾乎百分百確定要降息,差別在於幅度而已。這對全球股市當然是好康,甚至可以說是放水!因為美國降息就會開始刺激美股、美債上漲,而低利率也會讓美金開始流入其他新興市場。

回頭看看這一個月以來的市場,最敏感的莫過於日圓開始大幅度升值,這並不是因為日本經濟繁榮所帶動的強盛,而是全球資金開始湧入避險,日幣是全球僅次於美金的第二大避險貨幣,主要原因包含遠離歐美市場、長期低利率,跟全球市場連動性比較低一些,日幣自然被市場認定成避險貨幣的天堂,加上巴菲特都跑去買五大商社,也帶動全球投資人的信心。

對台股又有什麼影響?

說到美國降息會怎麼樣,其實你我都很清楚,2020年新冠疫情來襲就已經演繹過一遍。

當時美國FED緊急把利率降到歸零,於是全球股市就開始V轉,而債券也跟著開始衝高,因為市場資金便宜,而債券有基本的債息,與其把錢放在美國銀行,不如去買穩定配息的美國債券。

這時候最大得利者就是金融業,因為金融業就是靠著經濟大好及股市多頭在賺錢,利率降低了之後,放款更簡單,再來是壽險業者持有大量股債及股票,都會雙雙上漲,還記得富邦金、國泰金在2021年的獲利爆發嗎?就是因為他們一直賣掉股債實現收益,賺到翻。

再來要談談台股結構,實際上有六成以上都是半導體電子股,金融股實際上佔比一成多,當然都會上漲,但電子股的受惠程度更甚於金融股。美國降息對科技股是最大利多,這是我們的共識,所以2021年美國尖牙股也是漲到一個不可思議的境界,當美國科技股開始上漲,當然也會帶動台股及各種供應鏈跟漲,這又會有什麼後遺症?有三個影響層面。

第一,股債續攻高點:台股在2023年就因為AI強過全球股市,過去多年來都是美股領先全球,結果2023年到現在都是台股利冠群雄,這就是台股結構以半導體為主的受惠優勢。但回頭認真說,台股除了本土投信ETF及本土有錢人持續加碼台股之外,其實還承受外資連續賣超的壓力,因此九月只要啟動降息,外資隨便一回頭就很容易拉抬指數,當股票上漲導致殖利率下降時,也會帶動資金流入相對高殖利率的債市,當然,重點還是在股市。

第二,房地產續漲:延續第一個影響點,根據過去幾十年的台股表現,通常都跟房市高度連動性,原因就是在於股市代表熱錢動向,而股市高漲絕對有人會獲利出場,加上台灣房地產本來就有很強的抗性,也可以海納資金,因此股市高漲之後,房市自然也會跟著被帶動,不管銀行怎麼樣被管制,當有錢人獲利到滿手現金時,你覺得他們不會存錢進到銀行嗎?這時候三成的放款水位就會跟著增加額度,再來是,有錢人賺了這麼多錢,他們也可以用驚人的獲利現金直接買房。

第三,物價上漲:這又要回到通膨議題,其實認真講,台灣通膨情況會受到房價以及股市連動,很簡單的邏輯,股市漲上去代表市場資金很多,那麼錢多當然也會產生通膨,再來是房價上漲會讓各行各業的營業成本增加,當然也會轉嫁給消費者,因此最終結果還是以物價持續高漲的機率為大。再來是台灣經濟狀況良好,目前央行策略還維持在升息階段,而且外資科技業大頭陸續宣布投資台灣,這不僅能帶動更多就業機會及薪資水準,也會持續推動市場實質經濟消費力,當然也不怕物價上漲這件事情。

《原文來自:玩股網》