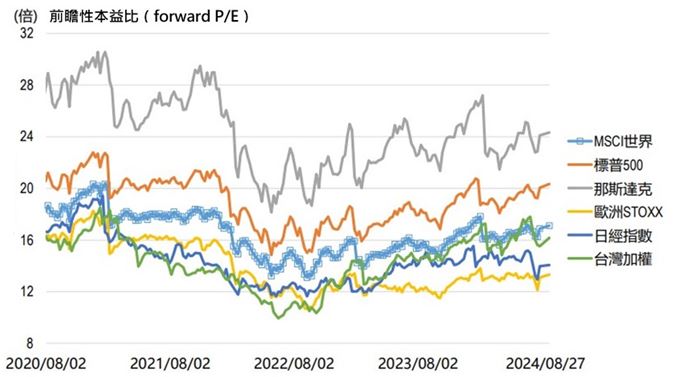

伴隨美國經濟走勢軟著陸,聯準會利率會議及貨幣政策可能迎接轉向,全球股市區間震盪中尋求趨穩。根據彭博資料,觀察近期MSCI世界指數與美國、日本、臺灣等各區重點股市指數的前瞻性本益比走勢微幅向上,顯示國際貨幣政策轉向寬鬆,利於資金健康輪動,建議現階段採取以多重資產型基金做為抗風險、求增長的資產部位。

▲ MSCI世界指數與各類指數前瞻性本益比(資料來源:Bloomberg)

兆豐收益增長多重資產基金研究團隊表示,科技類股第三季初出現疲軟,但伴隨進入第三季底至第四季的電子產業傳統消費季,在2024年蘋果秋季發表會將展開下,有助科技類股重拾動能;歐洲市場經濟由谷底復甦且具備評價面便宜的優勢,將吸引投資市場目光;受惠歐洲需求回溫的亞股,將迎來傳統10月至12月的年底消費旺季,這類驅動引擎有助資金健康輪動,如希望廣納題材的投資人,趁機定期定額或單筆分批進場建立多重資產型基金正是時機。

本基金核心配置為「債券、股票、可轉換公司債」等題材,除了累積多元債息的收益空間,另一方面,藉由成長型股票題材挹注資本增值的機會,第三方面,搭配可轉換公司債的投資策略,依照市場景氣循環,更靈活股票、債券等調節題材的布局比例,加上具備月配機制,有助提供規律的資金調節機會,適合穩健型投資人納入核心資產配置。

隨著美國大選前,市場蘊含不確定因素,像是美國民主黨拜登退選、後由副總統賀錦麗接棒,加上另一黨候選人川普的民調表態率較不一致,選情未明朗前,適時為資產部位建立既可防禦、亦能增收益的多重收益題材,較能為理財增添多樣化的增值機會。

兆豐投信指出,透過「可轉換公司債」具備股票及債券的性質,如未轉換前等當作債券,當可轉換公司債達轉換價值時,依約定轉換價格轉換成相關公司之股票,這類操作策略,既可掌握債券到期還本及孳息的優勢,亦有機會掌握股票資本利得伴隨市場成長的節奏,一手掌握股、債雙優勢。

兆豐投信提醒,後續布局將仍視金融市場條件、政經局面變化,作為資產比例加減碼的調整依據。另外,投資人在選擇月配機制時,除留意基金配息率不代表基金報酬率,且過去配息率不代表未來配息率,更應瞭解配息前扣除負擔之相關費用以及收益分配的組成,作為納入投資的參考依據。