從台美大盤或波克夏的情況來看,目前都因為「大者恆大」而出現優異的報酬率...

投資應該集中還是分散,這一直都是百年等級的大問哉,不過這個討論,在投資近代史開始慢慢有了變化,因為共同基金持有大盤指數的被動投資出現了,被約翰伯格發明出來,他在1975年推出世上第一個指數型基金「第一指數投資信託」(First Index Investment Trust),現今改名為Vanguard 500,並在1977年推出免手續費制度,也讓這檔基金更有競爭力,大家買瘋頭了,目前規模來到12兆美元,以目前大約2.2兆美元的台股規模來算,等於可以直接買下五個台股上市公司啊!

再後面1993年,第一檔指數型的ETF誕生,也就是SPY,目前規模已經逼近六千億美元,一樣很誇張,這代表市場慢慢認同分散投資,而且不要用自已的小錢去買,拿去給基金合資,一次買下全世界最強的幾百家產業巨獸,跟著股市成長就對了。

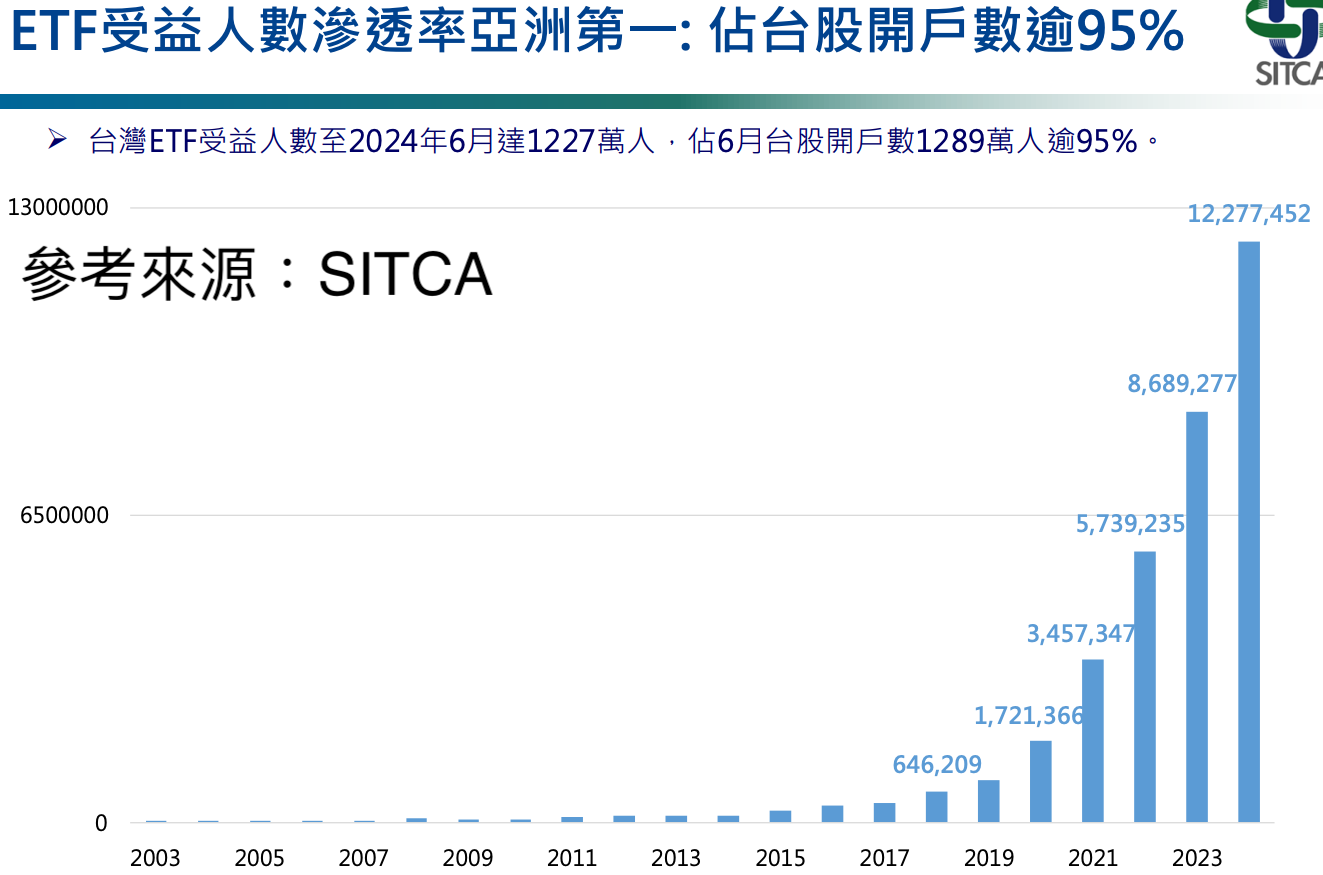

再說回到台灣呢,2003年由元大投信發行0050,國內首家指數ETF上市,主要買進台灣上市市值前五十大的股票,隨著每次股市崩盤,持有買進ETYF的人也越來越多,直到現在就更厲害了,2024年六月台股總開戶數是1,289萬人,結果有1,227.75萬人都是ETF受益人,等於逼近95%的人都買ETF,這未來肯定會持續攀升,因為裡面還有很多新鮮韭菜對吧?等著被割完之後,就知道自己不適合,到時候就會乖乖認輸。總之,台灣人買ETF已經是稀鬆平常的事情,除了那少數70幾萬人,到底是新手還在拼呢,還是投資有成,這就是未知數,但我自己先說,個人投資及選股都還算可以,所以我也是70萬分之一不買ETF的人,撐到現在(笑)。

不過其實大家還是要有一個認知,雖然投資ETF及大盤的精神,應該都是分散風險,但實際上的市場已經跟以前不一樣,貧富差距、大者恆大的情況,不只發生在你我生活中,股市也是一樣的情況。

以0050來說,照理說要買進台灣前五十大的股票,理想應該是一檔買2%對吧?但目前台積電就已經高達57%,按照2%配比,台積電已經吃掉28家的資金占比,其他超過2%以上的,還有鴻海5.25%、聯發科4.23%,再來其他47家都沒有任何一檔超過2%。

再看到權值股的情況,最大的台積電占比35.17%,鴻海為3.68%,聯發科2.66%。

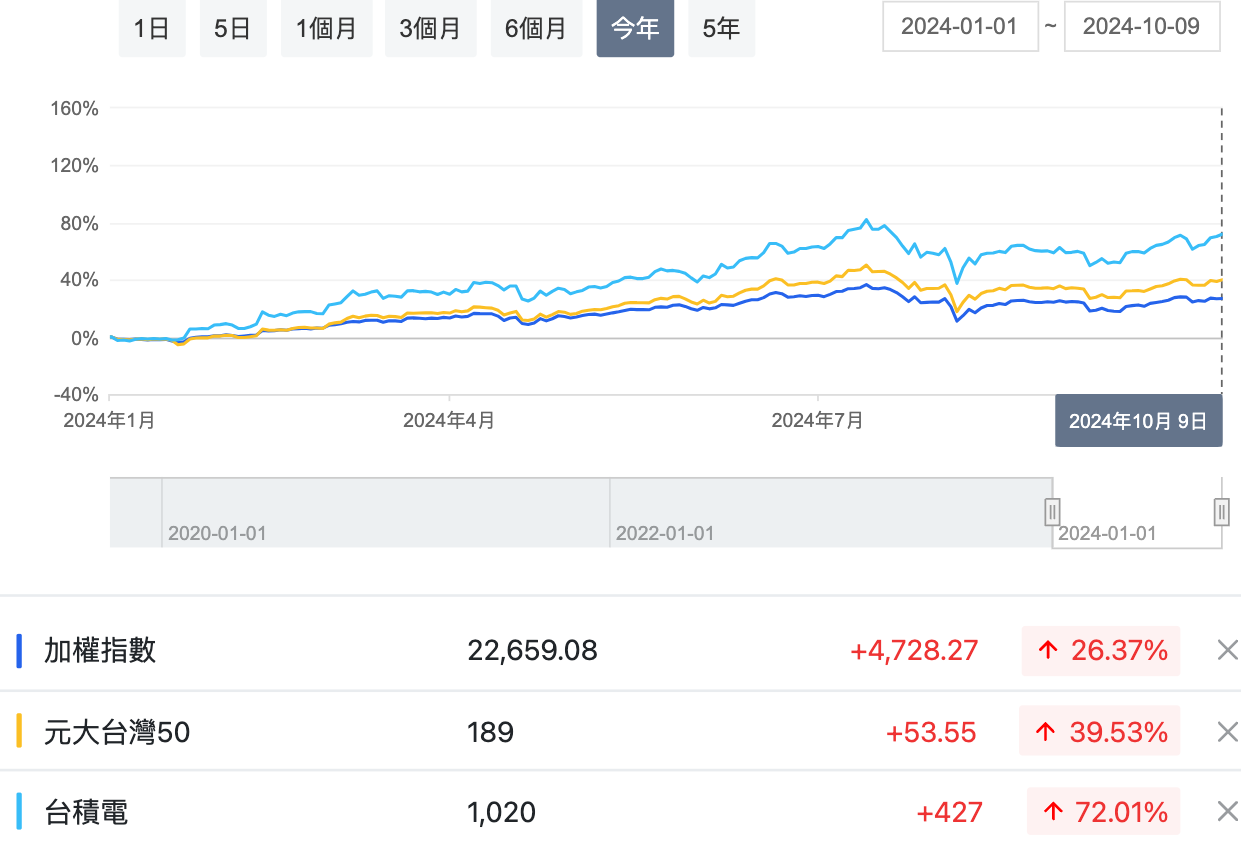

那麼兩者績效怎麼樣?把台積電擺在一起,就知道答案。

個股比較

2024年至今,正好過了三季多一點點,加權指數上漲26.37%,0050上漲39.53%,台積電上漲72.01%,顯然買越多台積電的0050,或者直接買台積電,績效真的差很多,也因為如此,很多高股息直接排除台積電,今年績效也都很普通,甚至還輸給加權指數,其實這原因大家都很清楚,就是總歸成一句話,台積電買了多少。

不過也不要只看到台積電爽,如果是2022年,結局可是完全相反過來,買越多賠越多,0050反而是相對抗跌,所以個股比重高也是兩面刃。

這種從本來要分散投資的策略,慢慢變成集中投資的情況,其實從美股也可以看到答案。

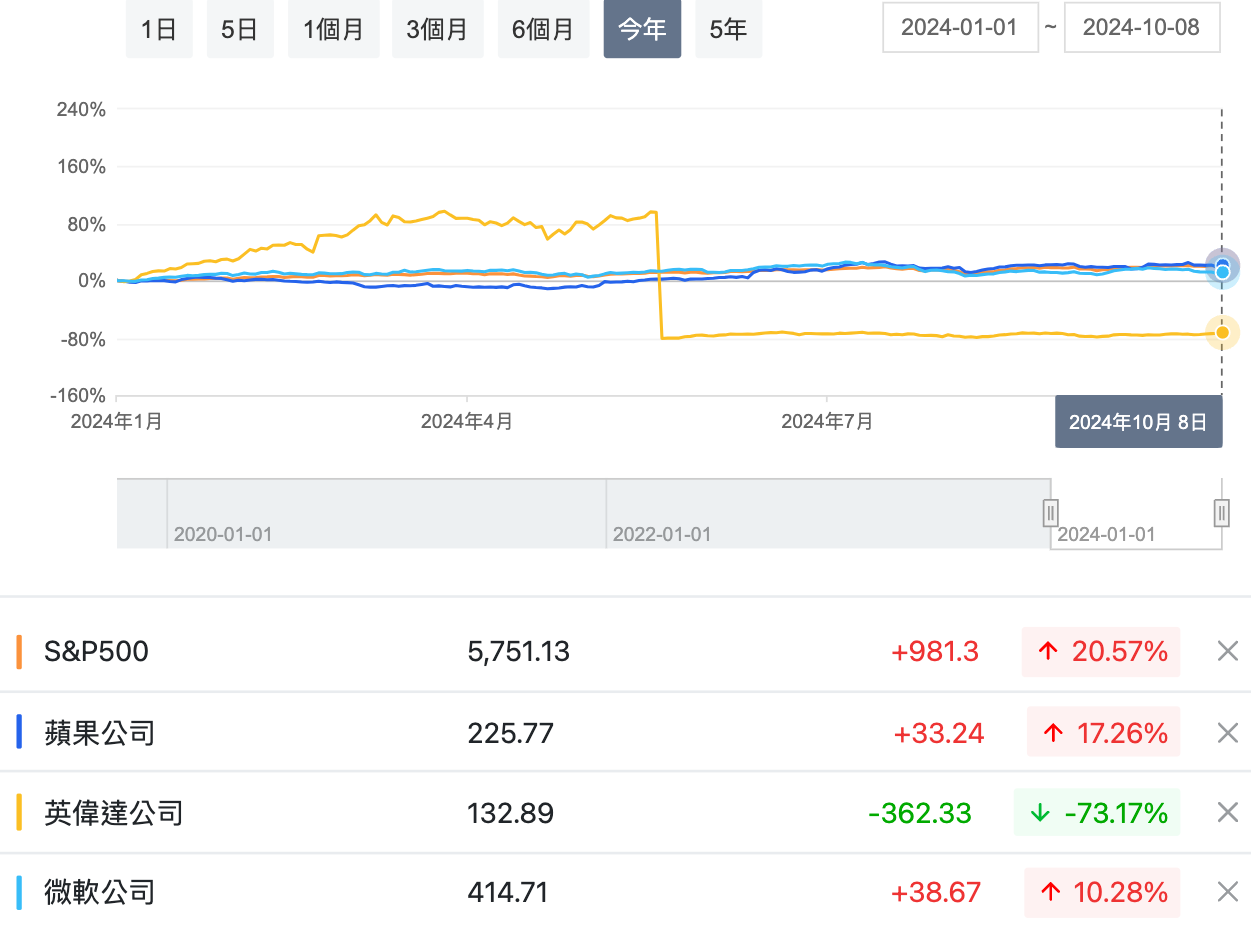

以標普500指數來看,目前總規模超過43兆美金,前五大市值分別是蘋果3.4兆美元、輝達3.2兆美元、微軟3兆美元、Google 2兆美元、亞馬遜1.9兆美元,前五大合計市值將近14兆美元,佔比三成多,這一樣有集中的趨勢,接著把超過三兆美元規模的三檔權值股拿去跟標普500指數對比觀察一下。

個股比較

時間一樣從2024年起算,標普500指數上漲20.57%,蘋果上漲17.26%,微軟則上漲10.28%。至於比較特別的是輝達,因為股價有經過一分十的分拆,所以要還原股價回去,把年初的股價也切十等份是48.17元,而目前股價是132.89元,這漲幅是175.88%,所以今年標普500指數上漲兩成,主要原因就在AI行情熱度高,輝達漲幅破表所帶動。

再來,我們也可以從波克夏持股找出答案。

根據2024年第二季持股申報來看,波克夏前五大持股佔資金比重分別是蘋果36.06%、美國運通15.02%、可口可樂10.9%、雪弗龍7.94%、西方石油6.89%,如果蘋果都不要賣掉,其實目前佔比也是超過一半以上。

從台美大盤或波克夏的情況來看,目前都因為「大者恆大」而出現優異的報酬率,而且績效好的指數,或夠大的權值股,其實也有資金的磁吸效應,權值股越買越漲,指數也跟著漲高,再來就是ETF持股比重跟著加碼重壓,最終的結局就是「集中投資」,與其要買一堆,不如慢慢集中在強勢股,而ETF也沒有為了分散而分散,相反的,這些ETF根據權值股比重調高大型股的比例,所以績效也就不容易落後強勢股或大盤,更進一步來說,集中火力投資是必要的,尤其是股市大者恆大的情況下,就必須得買大的,頂多就是因應風險降低持股比重,但如果你沒信心的話,那麼買進市值型的ETF也很不錯,但千萬不要為了分散而分散,才不會把你的績效也分散掉了。