正式進入降息循環,美債為什麼還是沒有起色?財經專家李其展分析,市場與聯準會都在追蹤「這數據」,來判斷是預防式降息或是衰退式降息。或許現在是個好的佈局點,但想從債券來賺大錢,可能誤會了什麼。

聯準會(Fed)於九月宣布降息兩碼後,美國股市持續創新高,美元則是跌破底部後快速反彈,美債表現卻很不怎麼樣,引發諸多討論。外匯專家李其展在網路財經節目「財富狂犇」指出,債市仍有獲利空間,但也要了解,若只靠降息的利率幅度,預期收益或許不會過於豐厚,可追蹤美國失業率數字,才能清楚當下是預防經濟下行風險而採取的預防性降息,或是已預見的經濟衰退。

聯準會的理想規劃

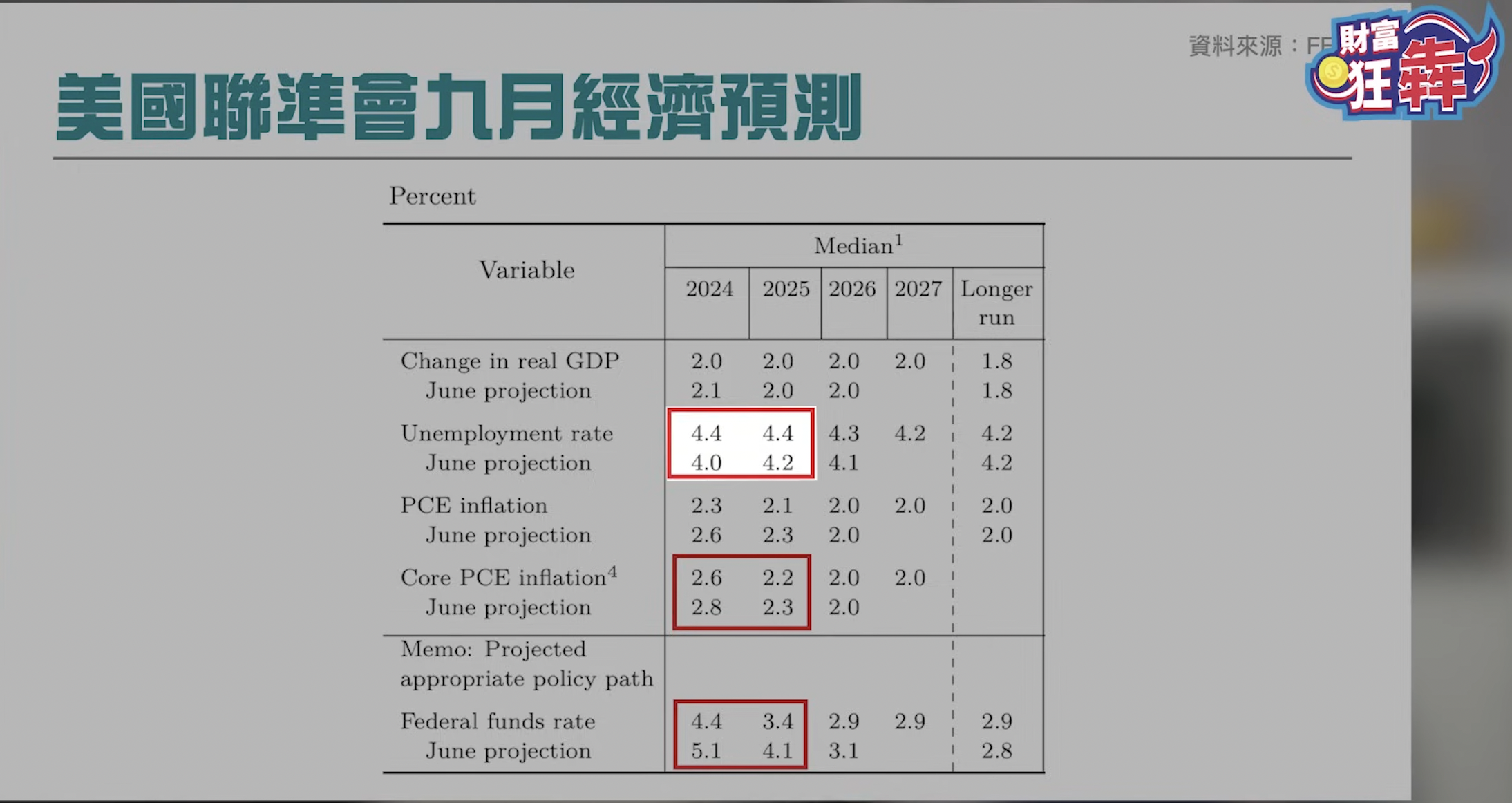

李其展從聯準會九月經濟預測分析,實質 GDP 成長預期從 6 月的 2.1% 下調到 2.0% ,變動輕微。失業率預期則由年中的 4.0% 上調至 4.4% ,於是 8 月一度升高到 4.3% 的失業率,也在聯準會的估算範圍了。不過聯準會在 2025 年失業率預估,還是停留在 4.4%,這也是偏向樂觀的部分,一但超出這個數字,聯準會與市場就傾向往衰退的方向解讀。

至於通膨的變化趨勢,則是由六月預估的 2.8% 降到 2.6%,並預期到 2025 年中會達到 2.3%,年底降至 2.2%。

總結來説,聯準會的理想藍圖是在降息後,股市續漲,經濟復甦,還能控制通膨。這也要再觀察幾個月後,才知道有沒有控制得這麼好,關鍵在於觀察失業率是否能維持 4.4% 的水準。

由於聯準會降息,政策面也牽動商品產生趨勢性的變化,最直接受到影響的商品包括美債與黃金。在降息初期,該如何反應或佈局?

美債:佈局時機佳,但以幅度來說不易大賺

李其展以美債 10 年期公債殖利率走勢說明:殖利率越低,代表債券價格越高,近期殖利率低點 3.599 短暫出現在公布降息前夕,就開始反彈,債券價格從高點獲利了結賣壓。

但除非降息兩碼就結束,否則債券還是有長期的行情。另外現在也在修復之前長債利率低於短債的倒掛階段,降息後長債殖利率要增加,才會正常。不過由於修復的時間未定,再加上不管長債或短債,都很難期待一年有 20% 的波動,很難會有大幅度的獲益,因此分批佈局會較好的做法,不一定要找所謂最好的買點。

黃金:底部持續墊高,追漲不如等拉回

以過往經驗來看,聯準會降息兩碼後三個月,金屬價格都會上漲。但從年初以來,黃金已經漲了超過三成。在歷史高檔區,李其展認為,現階段如果希望由黃金獲利,「就要是很強的技術分析投資人 」。

從黃金線圖來看,底部由 2277 陸續向上墊高直到 2546,當然是走多頭。但也可以觀察到,黃金在每次創新高後回檔都會收長上影線,以耐心等待拉回後會是比較好的機會。

降息雖然是已經確定的事,但未來如何發展,還是有很大的空間。市場對於「預防式降息」與「衰退式降息」將會有不同的反應,因此也要追蹤關鍵數據。而在這種政策面的市場條件變化,對於商品的趨勢也會有影響,投資人也需要瞭解商品的性質,才能確認是否與自己的投資規劃一致。