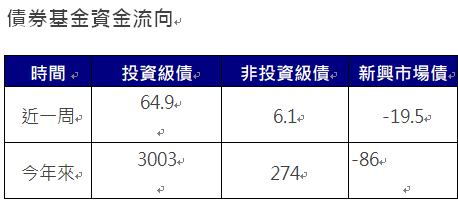

隨著通膨與消費者信心走升,債市全面承壓。據美銀引述EPFR統計顯示,上周截至10月30日,投資級債淨流入金額增溫至64.9億美元、非投資等級債轉為淨流入6.1億美元,新興市場債則是受到美國大選逼近,淨流出金額擴大至19.5億美元。

安聯投信表示,美國聯準會看重的通膨指標創下五個月來最大升幅,削弱降息前景,且10月消費者信心指數創下2021年3月以來最大升幅,使美國10年期公債殖利率一度逼近4.3%關卡,壓抑整體債市走勢。

在經濟數據方面,聯準會看重的通膨指標、核心個人消費支出(PCE)價格指數9月份創下五個月最大升幅,且個人支出也加快成長,增強聯準會放慢降息步伐理由。與此同時,美國10月消費者信心指數創下2021年3月來最大升幅,而9月職位空缺降至2021年初來最低,符合勞動力市場放緩趨勢。

在消息面,華爾街大佬齊聚沙烏地利雅得,參加「未來投資倡議」大會,許多與會高層紛紛看好美國經濟韌性,並暗示市場對聯準會降息的預期可能過頭了,受此氛圍牽動,美國10年期公債殖利率整週走升7個基準點至4.28%。

安聯投信表示,就市場風向上,殖利率升勢趨緩,風險債跌幅縮減。反映債市波動度的MOVE仍舊維持高檔,新興債淨流出稍擴大;展望後市,經濟軟著陸仍是美國經濟最可能結果,未來利率走向,包括降息速度和新的中性利率仍在持續變化,聯準會仍會在平衡經濟成長與通膨之間步步為營。

安聯投信建議,因應降息循環啟動,高檔仍須留意震盪,建議可優先配置投資級公司債與美國短年期公司債策略,聚焦美國投資級企業債等相對高評級、高品質的債券,鎖定收益機會與平衡市場波動,以多重資產作為核心部位,參與趨勢明確的主題領域,顧收益抗震盪,持續參與多頭行情,策略上以多重資產主動布局仍為較佳應對策略。

▲資料來源:美銀、EPFR截至2024/10/30單位:億美元