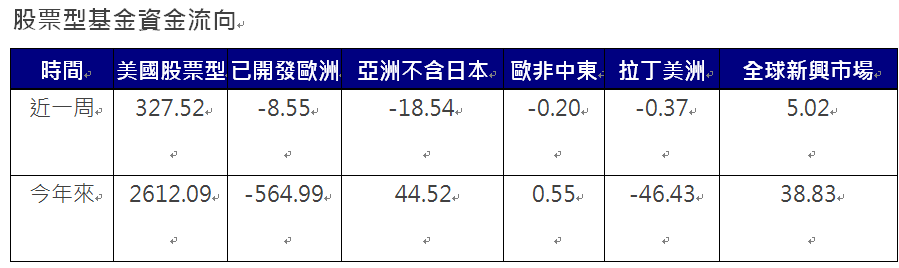

美國大選塵埃落定,全球股市多以收紅呼應。回顧全球股票型基金資金流向,至11月6日,美股基金淨流入擴大至327.52億美元、持續居冠,新興市場轉為淨流入5.02億元,其他股市包括歐洲、亞太不含日本等則呈現淨流出。

安聯投信表示,美國總統大選與國會選舉大勢底定,聯準會也如預期降息一碼,主席並表示就業市場穩健,不確定性消除,激勵標普500和那斯達克指數齊創新高。受惠美國大選順利落幕,美股大漲,中國人大常委會會議閉幕,市場預期將會揭露財政刺激政策具體措施,美元走強、日圓走貶,則激勵日股。

安聯投信表示,美國大選結果如期出爐,淡化政治僵局擔憂,加上聯準會再次降息一碼,提振投資人風險情緒,近週類股普遍彈升,其中以非必須消費、科技類股領漲。另方面,市場評估川普當選後政策差異對不同領域影響,近週各主題普遍走揚,其中潔淨能源則因政策逆風下挫,AI人工智慧則強勢領漲。

展望後市,安聯AI收益成長多重資產基金(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金)經理人莊凱倫表示,美國大選後,官方不同的政策態度,對部分領域將帶來不同程度的影響,整體而言,我們認為川普勝選對AI創新周期方向的影響不大,此一周期仍迅速的擴張;AI生態系統中,電力供應是數據中心建設的瓶頸之一,而新政府對能源領域偏向放鬆管制的傾向,會是正面的助益因素。

莊凱倫表示,AI驅動成長的產業中,在科技之外,非必須消費、金融、醫療保健、工業等均擁有許多機會,同時也能從新的政策中受益,團隊將檢視基本面,挑選獲利前景改善的企業,半導體方面,側重對美中緊張局勢敏感性較低的領域布局,軟體公司則會是下一階段布局的重點。

莊凱倫表示,從過去經驗來看,我們認為應保持較平衡的配置策略,跨領域、跨產業布局,不只能更廣泛掌握AI創新周期的成長機會,同時也有助因應即將到來的川普總統任期,預計應該與他過去的執政期間相似,市場將面對更多潛在波動的挑戰。

策略上,莊凱倫建議,可藉由多重資產配置,以股票部位直接參與企業成長爆發契機,搭配可轉債,降低下檔震盪,減低短線產業或景氣周期引發的上下波動;強化收益方面,納入財務結構優質及業務模式穩定,並能提供具吸引力收益機會的公司債資產。尋求以低於純股策略的波動,兼顧參與AI創新周期的成長及收益機會。

在台股部分,安聯投信台股團隊表示,產業成長能見度至少可延續至2025上半年,太早離場將錯失後續行情,中長線投資人亦可掌握短線震盪機會,趁勢分批佈局累積未來收成機會。方向上可掌握AI結構成長動能聚焦能見度佳產業及公司。

安聯投信台股團隊表示,觀察產業基本面,各產業強弱不一,如同台灣晶圓代工龍頭財報顯示,營收貢獻主要來自先進製程,背後就是由人工智慧(AI)需求熱絡帶動,其餘應用則較為平淡。中長期來看,儘管目前仍未見到能讓AI大幅變現的殺手級應用,但美國四大雲端服務供應商(CSP)對AI資本支出仍相當積極,預期中長期發展樂觀。在AI持續處於軍備競賽階段下,台灣半導體及硬體相關公司持續擁有成長動能。

▲資料來源:EPFR,截至2024/11/6,單位:億美元