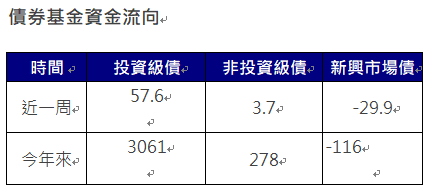

美國聯準會如預期降息,債市漲多於跌。據美銀引述EPFR統計顯示,上周截至11月6日,投資級債淨流入57.6億美元、非投資等級債轉為淨流入3.7億美元,新興市場債淨流出金額擴大至29.9億美元。

安聯投信表示,聯準會和英國央行雙雙降息一碼,鮑威爾稱就業市場表現穩健,同時否認了迫於川普壓力而辭職的可能,使美國10年期公債殖利率從4.4%的關卡回落。川普當選則帶動風險性資產走升,利差同步收斂,使信用債表現多半優於政府債。

在利率政策部分,安聯投信表示,美國聯準會如預期降息25個基點,連續第二次降息,主席鮑爾稱就業降溫同時經濟強勁,將關注數據保持政策彈性,市場評估川普勝選對政策可能出現的影響,整體正面反應,近日美股延續選後漲勢,CME利率期貨隱含下次會議降息預期略升。

安聯投信海外投資首席許家豪表示,面對川普的當選及其政策可能帶來的影響,考量聯準會應該會延續目前降息的基調,預期美國益率還是會往下走,但重點是長短債不同調。一來,聯準會降息有利短中期債券,但長天期公債降幅相對有限,因為川普政策可能推升長天期利率,一方面財政赤字增加發債量,二方面提高關稅增加進口物價,反移民可能加劇就業缺口,通膨升溫。

許家豪表示,美債中除了美國公債,大家仍可留意美國公司債,因為川普減稅政策下,有望直接降低企業稅負支出;此外,振興經濟政策也有助於營收的成長,雙重效應下有機會增加企業獲利,並提高償債能力;由於違約率可望受控,因此公司債不論是投資級或非投資等級公司債,反而更具有吸引力。

展望後市,許家豪表示,儘管市場過去一段時間持續擔憂衰退議題,但最新公布美國第二季GDP達到3%,同時預期第三季也將保持增長態勢,經濟有望達到聯準會軟著陸的目標;在基本面穩健背景下,隨著政策轉向寬鬆逐步降息,可望提供風險資產表現支持。另方面,美國大選結果順利出爐,避免了政治僵局的可能情境,隨不確定性淡化,市場風險情緒亦有改善。

▲資料來源:美銀、EPFR截至2024/11/6單位:億美元