挺川大將馬斯克對科技政策發揮影響力,川普11/5發表勝選感言時,盛讚電動車大廠特斯拉(Tesla)暨太空探索科技公司(SpaceX)執行長馬斯克是共和黨「新星」,並贊同科技創新不該受到法規限制的觀點,過去拜登簽署的AI監管行政命令可能成為川普上任後優先關注的目標,而在2025年1月川普正式上任前,有關幕僚的人選、政策的走向,特別是對中國是否課徵高關稅、對台積電是否祭出限制等風向都會讓市場出現較大波動,野村投信表示,年底前大盤維持震盪、類股輪動機會仍高,不過隨著11/20輝達公布財報與明年1月黃仁勳CES發表演講,預計會更清楚說明GB200出貨情況以及Rubin系列新產品展望,可以利多看待,只要狀況符合市場預期,2025年的慶祝行情可望啟動,大盤仍有機會再向上挑戰24416高點,因此2025年的股市展望仍是正向的。

至於川普政策不確定性,特別是在進口商品關稅這塊,野村高科技基金經理人謝文雄分析表示,川普上任後的首要任務是先任命官員入閣,接著進行至少一年的行政調查、方能決定是否符合提高關稅的條件,如此才可進行修法動作,市場認為即便提高關稅最快也是明年下半年才開始發酵,對於關稅提高通膨等疑慮,短期之內要看到的機率較為有限。IMF 10月報告預估2025年全球經濟成長率3.2%,與2024年持平,明年景氣應是軟著陸或不著陸,盤面上萬家爭鳴、百花齊放的格局即將展開,從評價的角度來看,每年轉年的營運表現,獲利成長性較佳的企業往往有機會迎來評價重估(re-rating)的機會,此時股價也有向上提升空間,電子及傳產都有不錯表現空間。

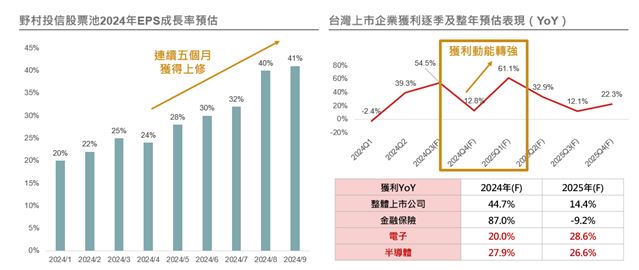

國內股票投資部主管姚郁如進一步指出,AI等創新科技依然會是明年的投資主軸,不過在全球景氣溫和成長下,也看好受惠於美國內需消費回溫、中國政策刺激等相關的非電產業,當中不乏許多成長性標的,從基本面出發的選股策略將更為重要,美國通膨持續降溫的趨勢將成為2025年上半年支撐盤面的主要軸心;除此之外,在降息循環啟動資金環境重返寬鬆的格局下,投資人可樂觀期待2025年上半年的資金行情,台股具備ROE優異、殖利率相對高的兩大優勢,對於國際資金相對具吸引力,無論是短線熱錢還是長線資金,台股都是外資加碼投資的首選。野村投信預估,2024年台股整體EPS成長率高達41%,並且是連續五個月獲得上修,顯示獲利動能有啟動的跡象,此外從季度來看,4Q24~1Q25獲利動能轉強。從本益比看,台灣在亞洲國家中屬於評價偏高者,主要原因在於台股成份以科技股為主,成長性相較其它產業高,故本益比相對亞洲鄰國自然享有溢價。若是一併考量獲利成長性,從本益成長比評價來看,能看到台灣相對全球主要國家股市評價仍低,甚至可稱上「物美價廉」,台股相對來說更具備投資價值,從季節性因素分析,11月開始隨著傳統消費旺季來臨,消費及旅遊需求提振,無論是內需相關亦或是電子出口企業都有機會迎接商機,從Q4到隔年的Q1通常也是股市表現較佳的時候,統計過去10次總統選舉日後的美股平均表現,選後3個月市場對執政政策方向的預期確定後,股市表現明顯回穩,台股評價有望上調(re-rating),多頭行情仍未結束。

▲ 獲利成長且動能轉強,台股最大利多(資料來源:(左) Bloomberg、野村投信整理,2024/9;(右) Bloomberg、野村投信整理,2023/10/25)

謝文雄表示,AI盛世中,台股最為受惠。其中,全球AI伺服器產業鏈中關鍵的上中游廠商皆屬於台灣供應鏈,挹注台股基本面維持榮景。伺服器零組件受惠產品升級,產值及算力大幅提升,AI面臨「高功耗」的問題;為了解決問題,AI伺服器將採用效果更好的液冷式散熱、資料中心以更高頻寬的交換器來簡化佈線降低損耗,已經成為當今主流趨勢。蘋果2024年正式推出AI手機,儘管銷售量反應平淡,但長遠來看蘋果謹慎推出AI功能更像是在「蓄積大招」,長期而言仍看好蘋果「AI殺手級產品」問世,帶動AI手機成長,2024年全球智慧型手機出貨量約12億支,未來四年約以3~4%的速度成長,市場增速緩慢,然而其中折疊式手機出貨迅速,主要受惠於軸承技術日益成熟、折疊機的妥善率越來越高,儘管2028年滲透率估計約5%,但以出貨量而言,折疊式手機未來四年的年複合成長率高達28%。目前折疊式手機主要以三星、華為為主,但以趨勢而言華為、Motorola的市佔率逆勢成長;台灣過去是全球筆電及螢幕的組裝代工大國,軸承的生產製造是強項,在折疊手機領域預計也將最受惠。

在資料中心方面,謝文雄分析表示,預計到2030年資料中心電力需求翻兩倍,全球未來幾年的電力相關商機主要來自三方面:既有電網的替換需求(汰舊老舊電網)、再生能源的分散式發電需求(就近供電,減少輸電設備投資及輸電損失),以及最重要的「生成式AI晶片電力需求」,預估在AI電力需求推動下,2030年美國及全球資料中心的能源消耗將翻兩倍,由於需求增長過快而全球電力缺口巨大,將推動與發電廠相關的基礎設施資本支出顯著增長。PTR(Power Technology Research)預估,2024年全球電力變壓器產值約336億美元,其中北美市場為全球第二大市場(佔比約20%),而美國又占北美變壓器市場分額的80%,儘管市場龐大,但美國目前電壓器主要都是依賴進口,自製的數量遠不夠滿足需求,目前市場普遍認為變壓器需求會持續到2027年,在此之前都存在巨大的進口空缺。變壓器需求高峰約落在2026-2027年。根據經濟部資料,2024年台灣電力變壓器的外銷量、外銷值均較去年大幅成長,1-8月累計銷售量8835台(YoY+40%)、累計銷售值81.5億(YoY+89%),今年正處於量價齊揚的狀態,不只是>10MVA的大型變壓器,台灣具備供應各類型變壓器的能力,基於全球電力需求、美國變壓器供不應求的趨勢下,我們認為2024年的變壓器外銷的高成長性趨勢將可持續數年。無論是AI PC、AI手機,未來還有自駕車以及其他AI新品,對於品牌商及零組件需求都是長期利多。除了散熱模組、交換器等最直接受惠產品升級的產業,其它包括電源供應、伺服器組裝,只要是與AI伺服器相關的供應鏈,幾乎都能受惠AI伺服器的龐大需求,過去5年、10年相比過去20年,台股指數的成長性越來越好,進入AI世代台股發展潛力無限。

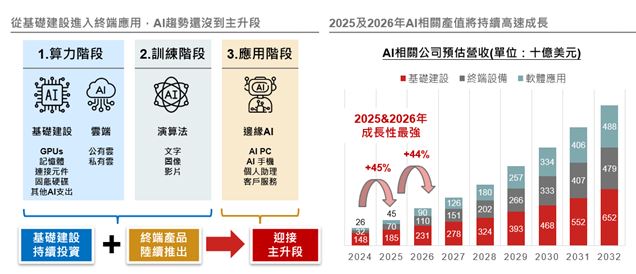

謝文雄指出,AI發展大致可分為三個階段:基礎建設、終端產品、軟體應用。目前AI才剛起步,市場份額主要集中在基礎建設(算力建置、模型訓練),佔了整體AI市場超過70%以上的市場份額,但隨著更多的AI基礎建設持續投資,以及更完善的終端產品陸續推出,明後兩年將是成長最快的兩年,我們看好2025年開始AI市場投資商機將正式迎來主升段。展望2025年,謝文雄表示,AI相關仍是帶動整體產業成長的領頭羊。台積電法說會報喜,董事長魏哲家指出,AI需求是真實存在的,目前沒有泡沫化的可能並在ESG報告提到「供應鏈在地化」是長期目標,目標2030年在地化採購比率達原物料50%、零配件68%、後端設備達38%,過去長期依賴國外廠商的領域如:先進製程設備與零組件、半導體耗材、特用化學品等,在台積電持續增加資本支出下,台灣供應鏈有機會雨露均霑,業績成長指日可待。

▲ 2025年開始AI市場投資商機將正式迎來主升段(資料來源:(左) 野村投信整理;(右) Bloomberg,2024/10/31)

謝文雄進一步分析,全球ASIC / IP商機大,但目前全球有能力的參與者極少,台灣是少數具備開發自研晶片能力的國家,預估在大趨勢下將從中受惠。券商預估未來四年AI營收將佔台積電總營收比例大幅增加至少2成,也凸顯AI帶來的高成長性。彭博預估2025年台股EPS成長約14%,基期影響增速較2024年放緩,不過電子業、半導體業卻依然維持將近30%的成長,電子科技股仍具備獲利基本面的強大支撐。

在資金方面,姚郁如表示,現階段美國、歐洲、中國都已經啟動降息,資金環境迎來全面寬鬆,2025年外資回流的力道值得期待,加上估計內資也會持續站在買方,內外資助攻下台股資金動能仍然充沛。美國總統當選人川普重返白宮主張「美國優先」,市場憂心未來川普將對台灣半導體產業索討保護費,將影響國內半導體發展,然而,川普若重啟美中貿易戰,中國大陸提高關稅,可能再掀2018年台商大舉返鄉設廠的熱潮,對台股反而是利多。產業方面,謝文雄看好AI/先進封裝/矽光子及CPO的長線趨勢,另外美國消費內需產業受惠於降息利多,在庫存水位已低的情況下,商品消費2025年重回成長可期。建議逢拉回時可多元佈局AI Server與零組件、ASIC/IP、散熱、CCL/PCB、半導體先進封裝製程設備、矽光子、摺疊手機受惠等類股,傳產則以重電、綠能、原物料以及內需商品消費等相關類股為布局標的。建議投資聚焦主動型台股科技基金,單筆或定期定額分批布局,搭上AI多頭行情列車。

▲ 野村台股系列基金績效表現(%)(資料來源:理柏,資料來源:2024/10/31)

理周飆股日報 試閱版/影音/商城連結

https://drive.google.com/drive/folders/1tGexOxD18-VgTCNPYdXpas7IVaK3Lqd4?usp=sharing

提供的雲端連結中是理財周刊 PDF ,PDF中的內文可點擊並超連結 查看詳細資訊。這是我們唯一的官方雲端連結,請您放心點擊

撥打專線電話 02-7725-1393

點我加理周寶LINE好友🔥最新看漲訊息報給你知 https://lin.ee/EDu8u6q

圖片出處:Unsplash