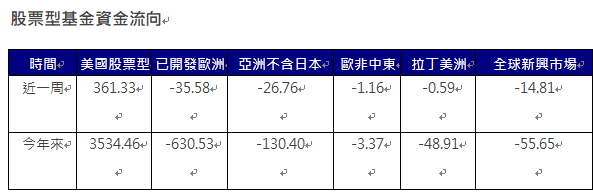

政治局勢主導,全股市漲跌互見。回顧全球股票型基金資金流向,至11月27,美股基金淨流入增溫至361.33億美元、持續居冠,其他股市則均呈現淨流出。

安聯投信表示,國際消息好壞參半,美歐股市持續整理。若數據符合預期,美國聯準會應仍會漸進式降息,美國總統當選人川普揚言對墨西哥、加拿大及中國加徵關稅,拜登宣布以色列與黎巴嫩真主黨的停火協議,而法國因預算之爭政局動盪。

安聯投信表示,美國第三季GDP數據達2.8%,顯示經濟仍具韌性,同時政策及地緣局勢前景不明,市場謹慎評估政策前景,輔以聯準會會議紀要稱仍有望採取漸進降息,公債殖利率走降,令市場在更多領域尋找機會,近一周類股輪動延續,其中價值股相對較佳,REITs、潔淨能源領漲。

在經濟數據上,美國第三季GDP保持年增2.8%,主要受惠消費者支出廣泛成長和企業投資穩定,與初值及預期相同;聯準會公布11月6-7日會議紀錄,官員認為,如果經濟表現符合預期,有望逐步轉向更接近中性利率。

在亞洲部分,安聯投信表示,經濟數據方面,日本10月零售銷售年增1.6%、工業生產年增1.6%,均優於前期,但不如市場預期。中國10月工業企業利潤比去年同期下降10%,較9月年減27.1%已有明顯改善跡象。不過今年前10個月年減4.3%,顯示在應對需求疲軟和通貨緊縮壓力下,企業獲利仍面臨考驗。

另方面,印度11月製造業採購經理人指數(PMI)為57.3,服務業PMI升至59.5,顯示景氣持續擴張。韓國央行下調基準利率25個基點至3%,已連續兩個月降息,同時下修今明兩年經濟成長率至2.2%和1.9%。日本央行行長植田和男暗示12月貨幣政策會議可能討論升息。

展望後市,安聯AI收益成長多重資產基金(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金)經理人莊凱倫表示,跨資產及跨產業會是掌握AI投資契機的關鍵之一,因為許多領域、產業存在分歧現象,評價面也並不便宜,不過預期2025年獲利復甦會向更多產業擴散,因此還存在許多有吸引力的投資機會,如果川普降低企業稅率的政策能夠推動,將進一步支持企業表現,同時也可留意政策驅動的利多。

莊凱倫表示,儘管市場對川普未來上任後政策前景仍存有雜音,但回歸基本面,AI發展趨勢相當明確且強勁,加上川普支持經濟和企業的立場,都是有助支持市場表現的諸多因素之一,以多重資產布局,應可是震盪環境中,參與AI投資契機更好的選擇;建議可先留意風險面,不確定性包括關稅、聯準會政策步調和經濟表現,許多挑戰其實一直存在,面對川普2.0,借鏡前次任期經驗,預期消息面會是牽動市場的主因,結合基本面進行檢視,在AI趨勢維持正向前景之下,波動環境或也能提供更好切入點。

台股部分,安聯投信台股團隊表示,安聯投信台股團隊表示,近期如費城半導體面臨拉回整理、美指標科技股之一的財報表現與市場反應,以及市場傳出川普上任後要對中國、加拿大、墨西哥等課徵關稅等雜音,都讓台股面臨短線調節壓力。就題材面,除了AI概念股仍為盤面主流外,近期盤面包括 BBU 及電子原物料概念股,也多有表現。

就投資上來說,安聯投信台股團隊表示,仍看好股票趨勢,將持續觀察市場變化,不會特別因應短期雜音,但若發生長期結構性改變,公司競爭力或利潤出現變化,就需適時因應調整。此外,根據過去經驗,美國GDP每成長1%,對科技產品需求成長3%,因此,美國經濟維持成長,對台灣科技產業仍相當有利。

策略上,安聯投信台股團隊仍建議,聚焦能見度達二到三年的產業,如半導體先進製程、AI伺服器、IP/ASIC、蘋概、光通、電子紙等;產業成長集中於先進製程,相關供應鏈能見度佳;成熟製程價量皆承壓,需留意終端需求;GB200出貨在即,有利相關供應鏈業績明年第一季淡季不淡。

▲資料來源:EPFR,截至2024/11/27,單位:億美元