前言

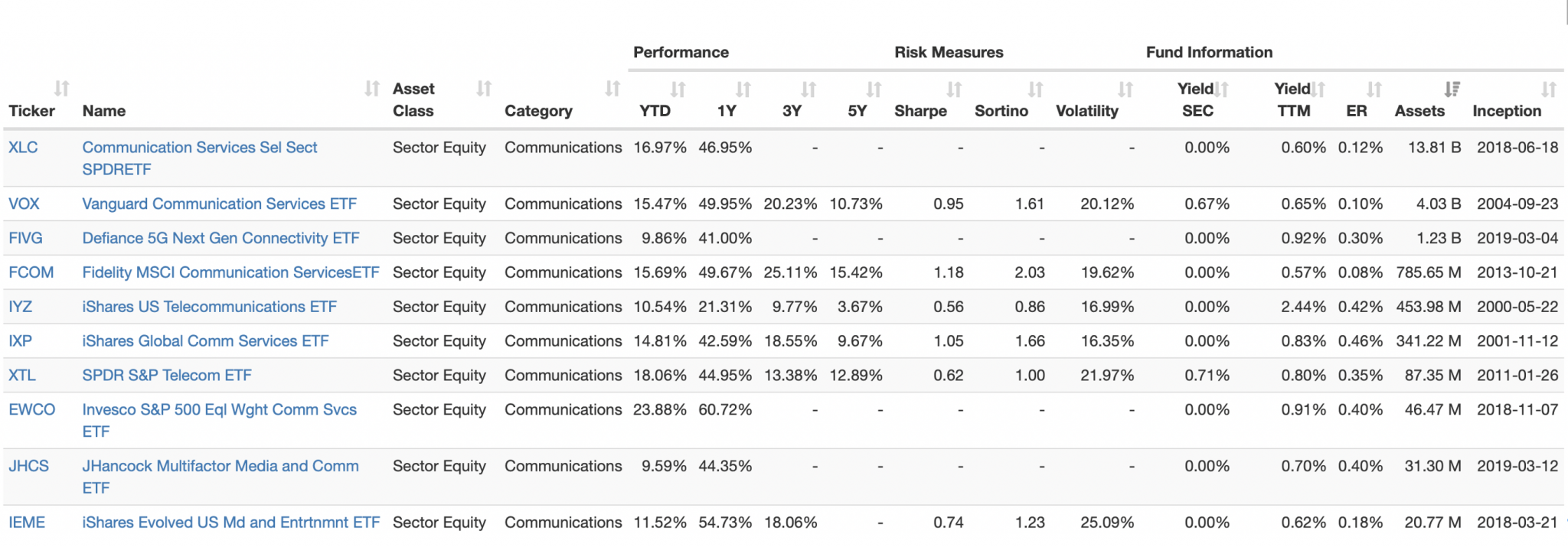

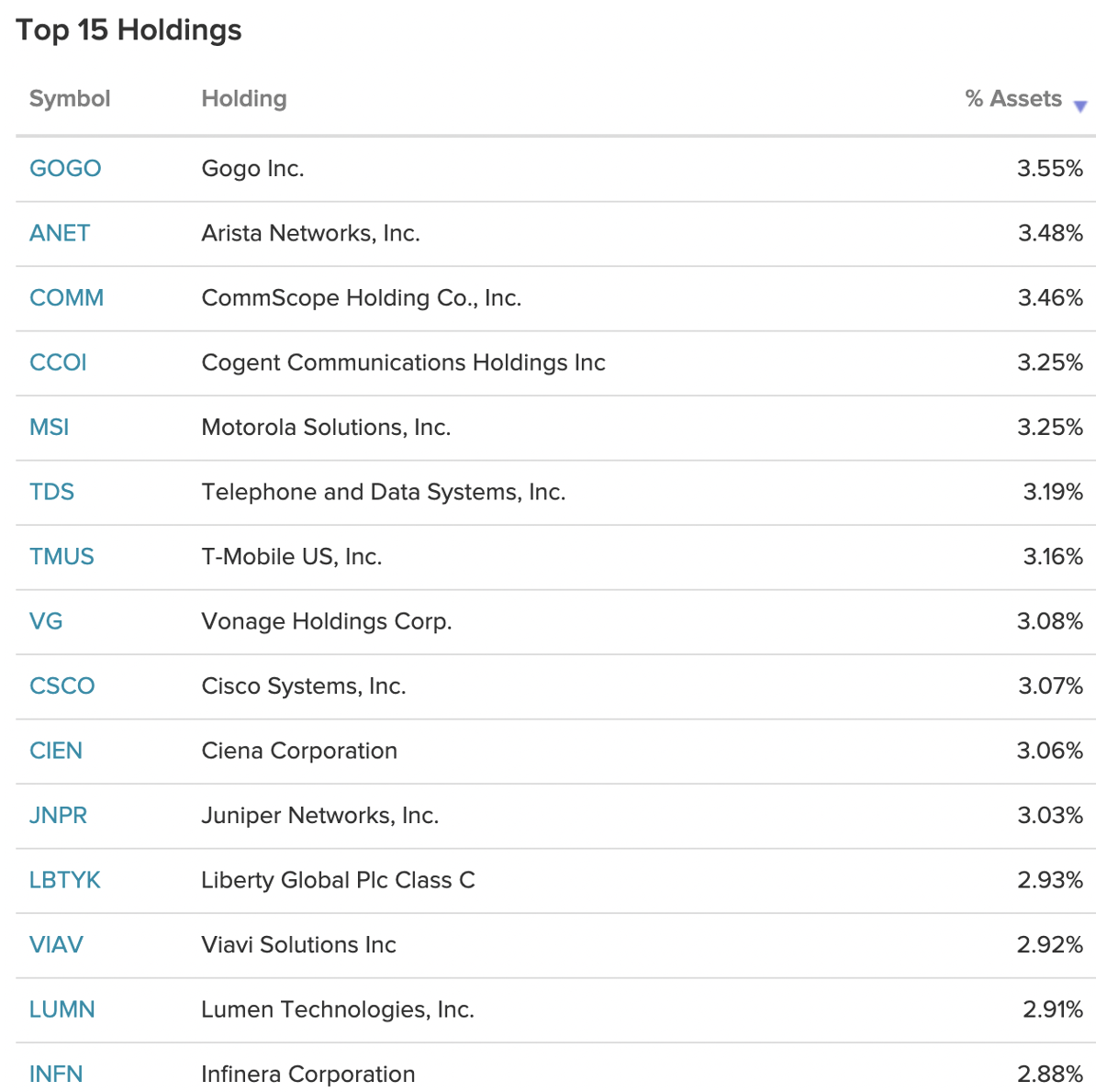

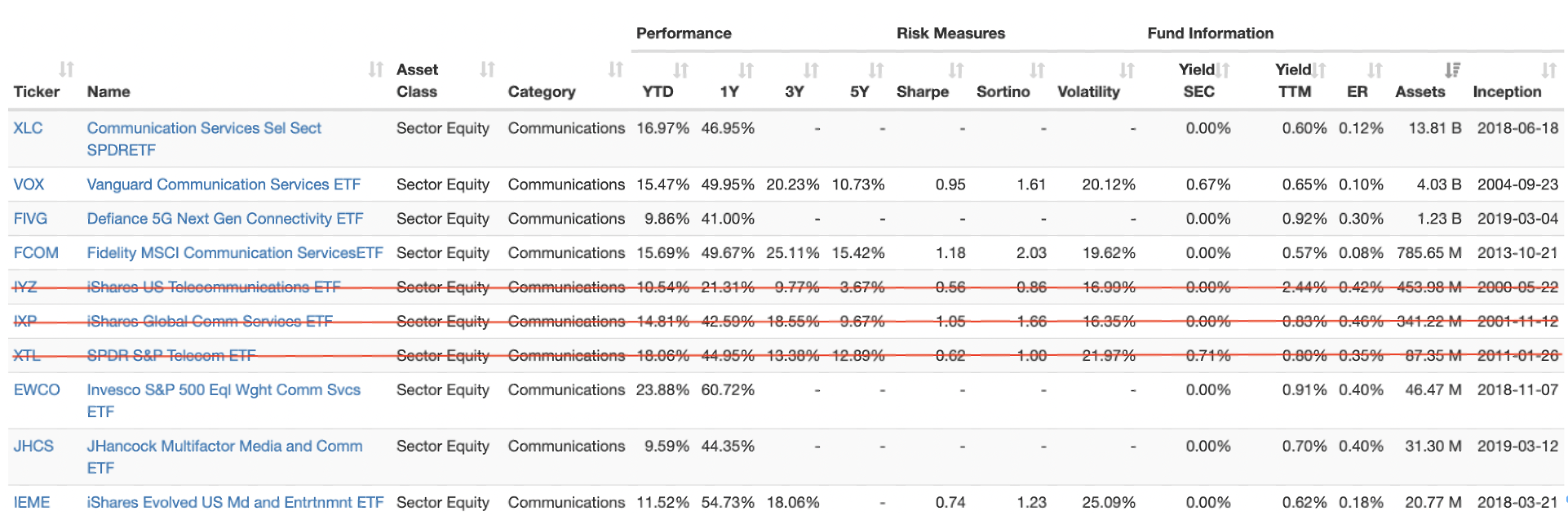

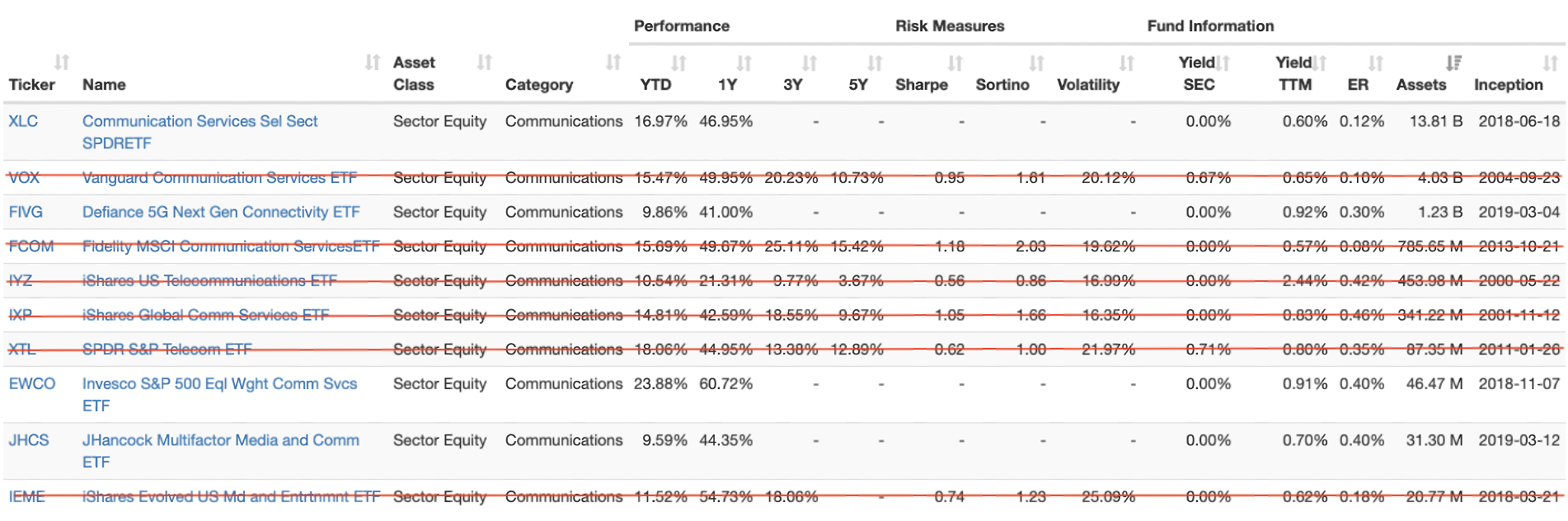

上圖是利用Portfolio visualizer的大範圍搜尋美股的通訊板塊後最終入選的10檔ETF,這十檔都是精選中的精選,依序由上往下是以資產市值來排序的,愈上面的資產總值愈大。

但我們知道10檔ETF對追求超級績效的你們肯定太多,所以我們會先踢除其中幾檔波動較大或績效較差的ETF,再從這10檔股票中選出最值得投資的常勝軍!

整篇文章將分成四部分:

1.剔除績效較差的ETF並詳細說明原因

3.介紹通訊產業的新創ETF

4.挑選ETF的細節準則

淘汰賽開始!

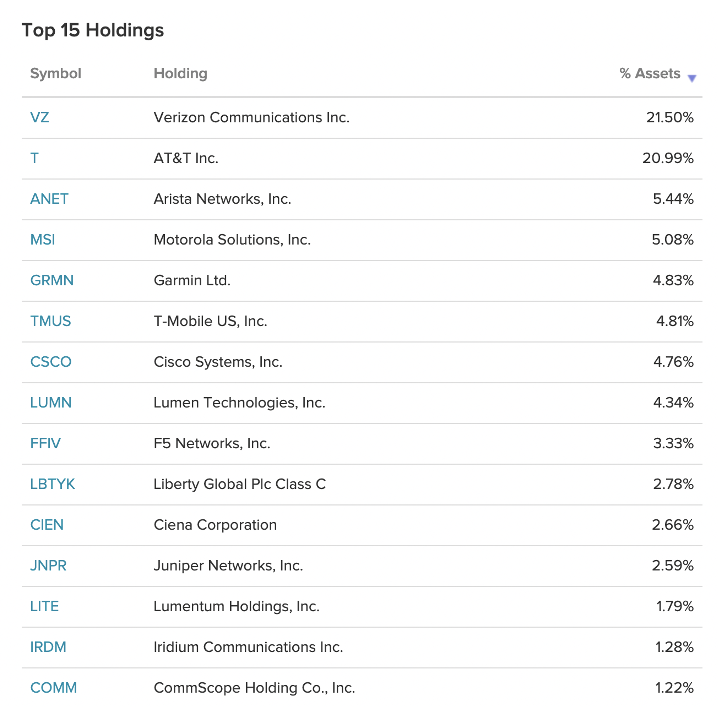

<1>IYZ

持股第一名的威訊通信是美國主要科技電信公司,品牌業務遍及全球領先的寬帶和電信服務提供商,更是道瓊30種工業平均指數組成之一,近幾年的股價都在50-60元之間打轉,這種公司算是穩定,但是缺少了成長動力。

持股第二的是美國電話電報公司,美國最大固網電話與行動電話服務商,主要在美國及國際市場提供電信相關服務,電信業務主要分成無線及有線,該個股從去年一月後股價就在30元附近打轉,上述兩家持股就佔了4成。同樣地,雖然看似公司體質都不錯,但是在成長方面稍嫌不足。

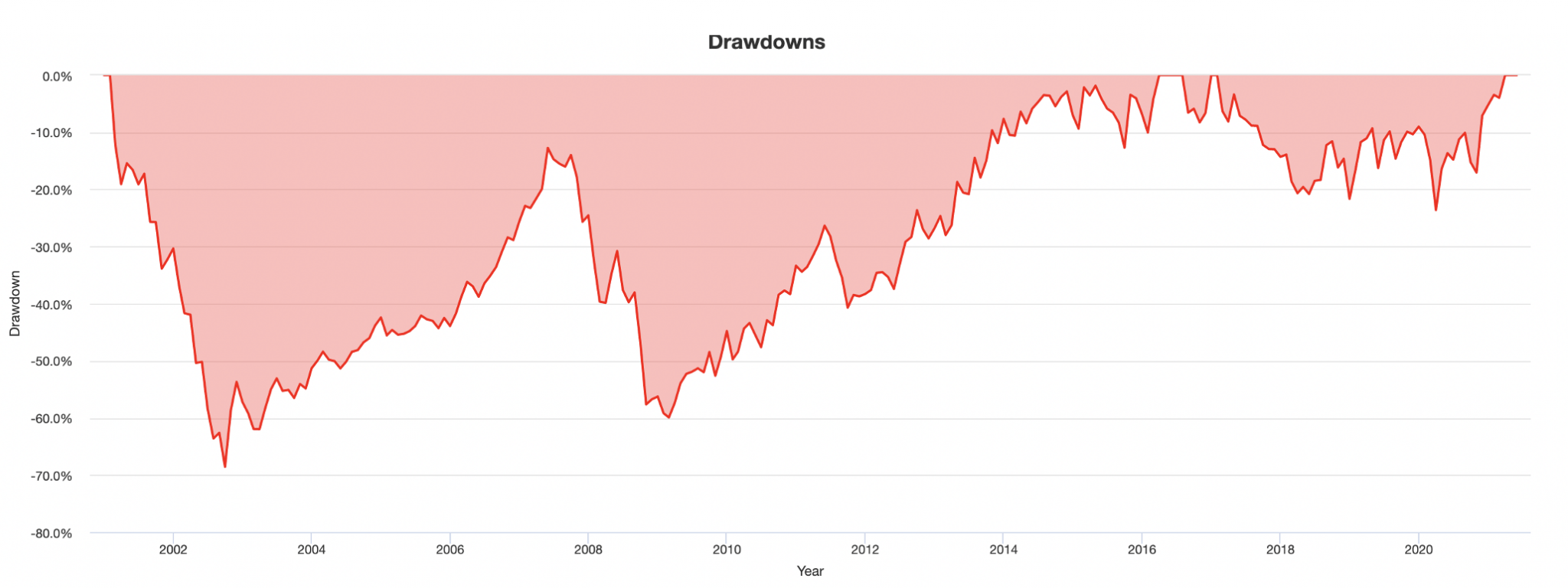

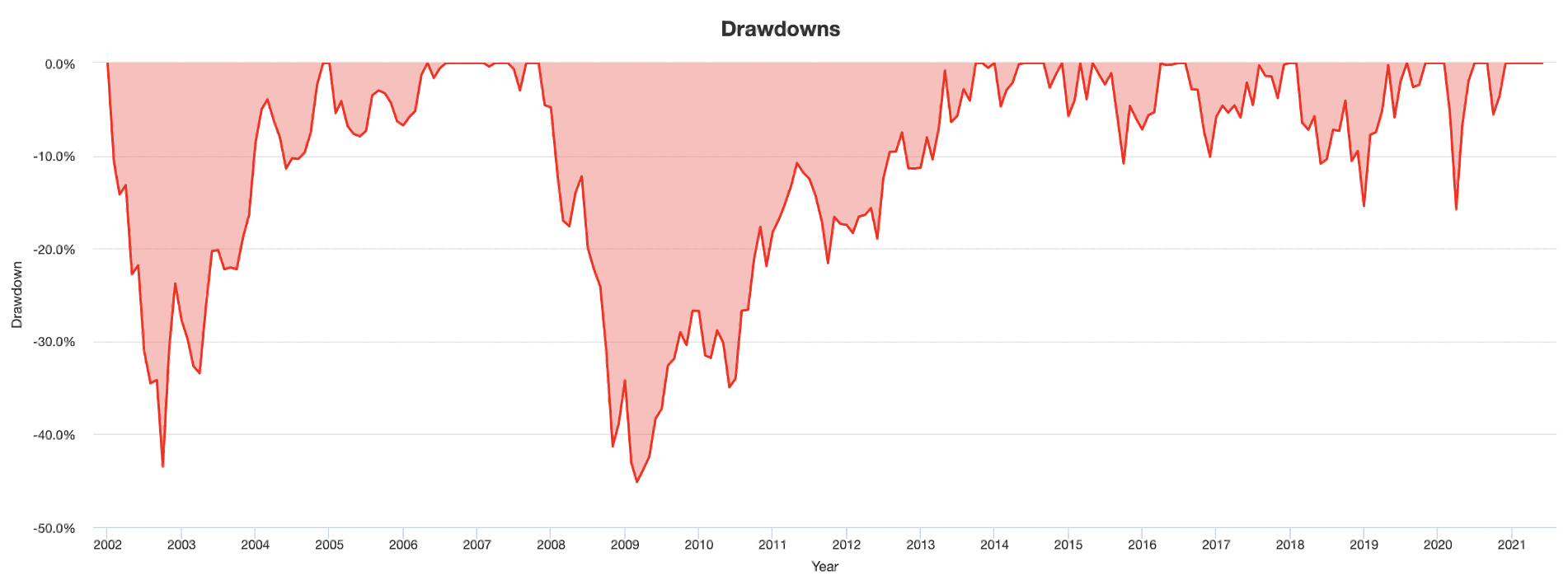

長期而言這檔ETF的績效很不理想,在複合年增率尚不到2%(上方藍圖中的CAGR),夏普比率也十分低,每次的回檔範圍(下方紅圖)都在10%起跳,過大的波動對於長線投資不利,若要列入投資標的,還要看持股最大的公司未來有沒有機會轉為成長趨勢,但就目前來說不適合投資人投資。

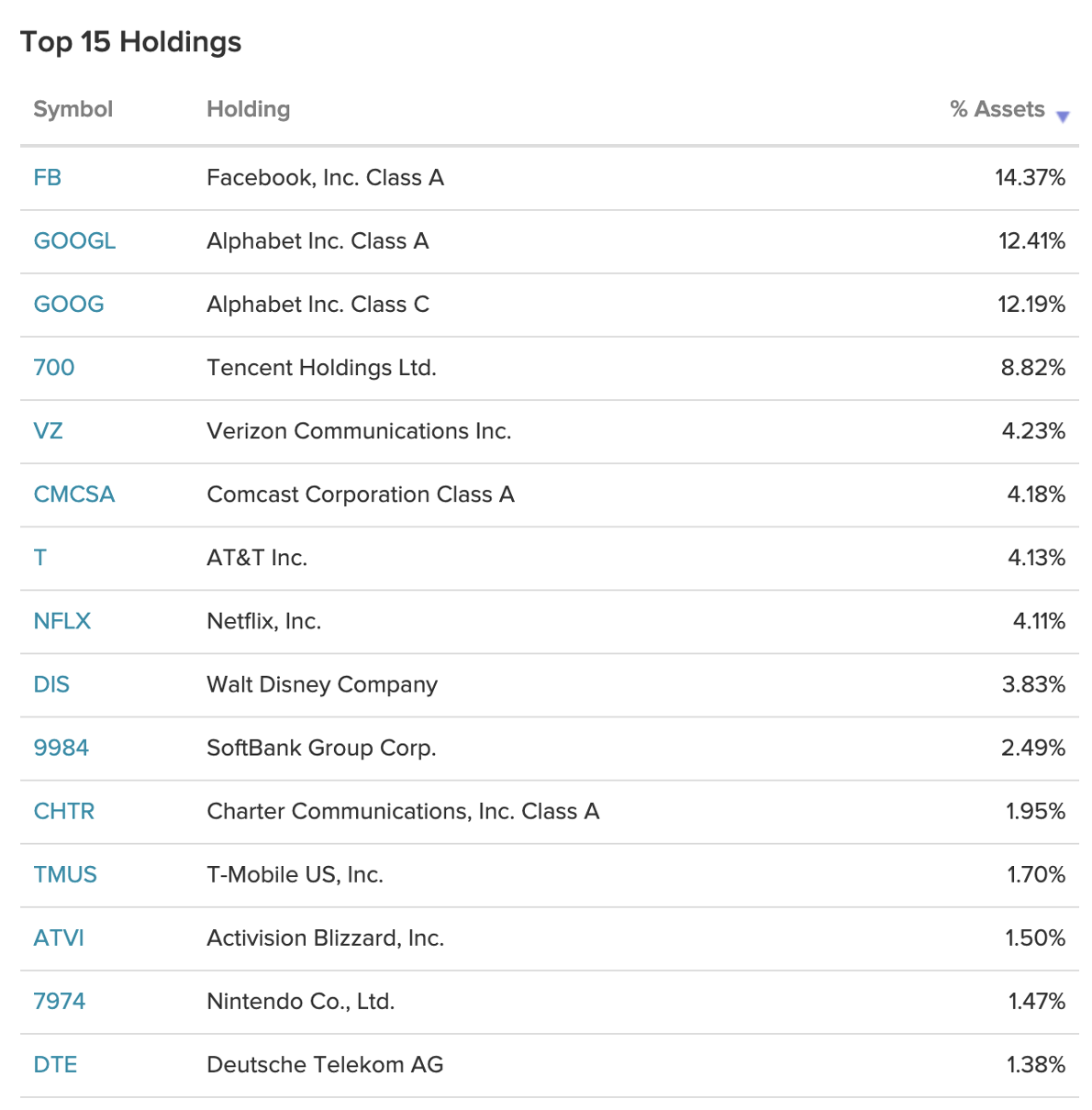

<2>IXP

這檔ETF前三大持股是大家知道的FB、GOOGLE這些大型科技公司,在持股排行第四名的是中國的騰訊,騰訊在這當中佔比也有9%之多,近期中國的阿里巴巴、騰訊這些大公司股價都是一路下滑,算是一隻因政治因素較不穩定的標的,當中持股還包括了上一檔也有介紹到的威訊通信、美國電話電報公司。

這裡要說一個迷思,很多投資人看到含有FB、GOOGLE這些大公司就覺得這檔ETF絕對穩如泰山,但以下數據會顯示,並不是看到有美國大型股當領頭羊就覺得不錯!

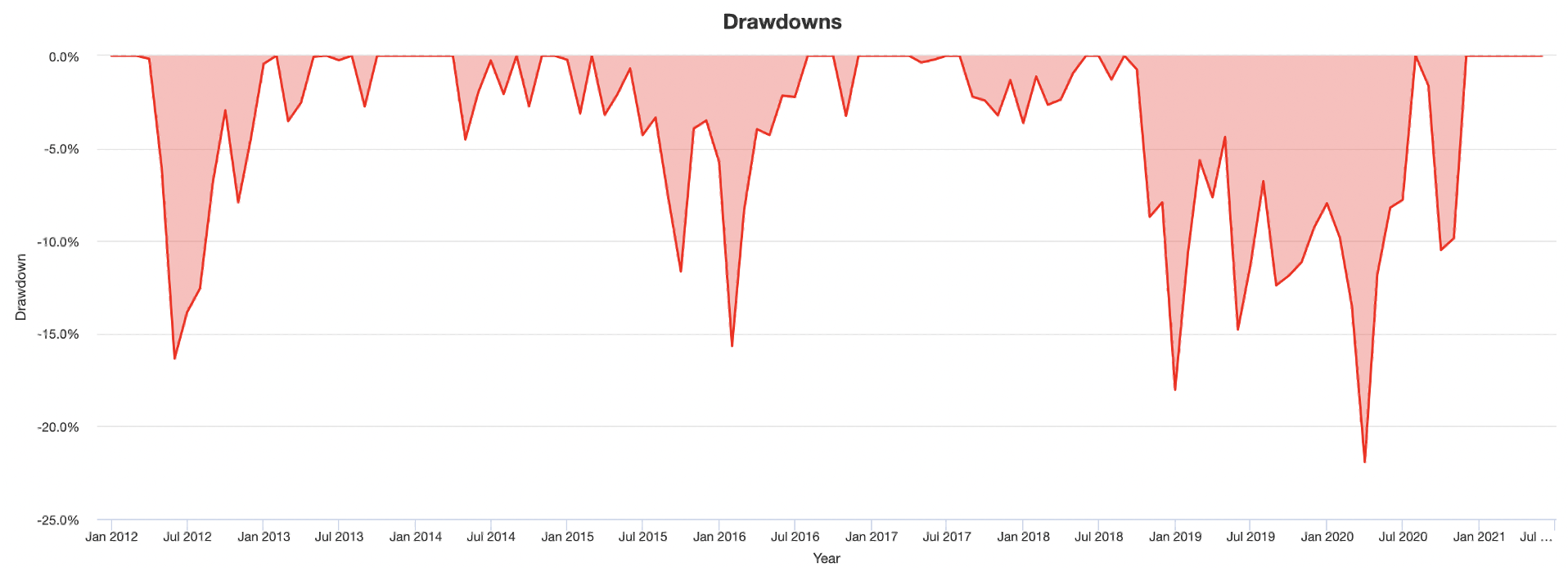

IXP回測街果較IYZ好一些,但是整體來說回檔幅度還是太大,也是一個不適合長期投資的ETF。

其中值得一提的是第四大持股騰訊不穩定因素太高,若中國市場發生變化導致股市下跌,那這檔ETF也會受到牽連的,例如2018年中美貿易戰時的最大回檔竟與2020年疫情爆發時相同,這檔ETF不單只是觀察美股動態,也要觀察陸股動態,相對而言就要花費更多時間成本,且報酬率也不太迷人,所以先將之剔除候選名單。

<3>XTL

XTL的特點是把很多家的好公司綁在一起做平均分配,這樣的好處是可以把風險降的很低,但同時也讓報酬降低不少,況且持股排行前幾名也沒有包含美股市值前幾大的公司。

最重要的是如果遭遇類似2020年疫情的全球事件時,不論公司的好壞,全部股價都是下跌狀態,所以建議投資人投資美股還是以持股有大型公司的為主,但也並不是像IXP一樣持有一些大型公司即可,但在投資美股初期時,還是先以大型公司為目標較佳。

這檔ETF持股很分散,很容易受到大盤走勢影響,比如2019年時,回檔次數多次的原因在於持股沒有重壓大型股來分散風險,所以每次下跌時,抗跌效果都不佳,這種類型跟台灣0056很相似,持股分佈都很散,只適合短線價差交易,不適合長期投資。

找出常勝軍

剔除了三檔不適合投資的後,再來要從剩下的七位選手中適合長期投資的標的,第一步就是市值、上市時間,市值可以確保流動量夠,上市時間的長久可以證明他有一定的地位,以下我們將以此準則挑出候選名單!

三強鼎立

此次三強選手分別是:VOX、FCOM、IEME,以下簡略說明這三檔ETF的持股狀況。

| 持股排名/ETF | VOX | FCOM | IEME | |||

| 1 | FB | 16.61% | FB | 16.86% | DIS | 5.05% |

| 2 | GOOG | 11.45% | GOOG | 11.38% | CMCSA | 4.82% |

| 3 | GOOGL | 11.35% | GOOGL | 11.34% | VIAC | 4.80% |

| 4 | DIS | 6.54% | DIS | 5.94% | FOXA | 4.56% |

| 5 | T | 4.60% | CMCSA | 4.41% | ROKU | 4.23% |

VOX跟FCOM兩檔前五大持股的部分很相近,且這些公司都是美國前幾大公司,反觀IEME的持股比較分散,在多頭走勢時績效可能不如前兩檔出色,那我們就來看看過往績效如何。

回測模型

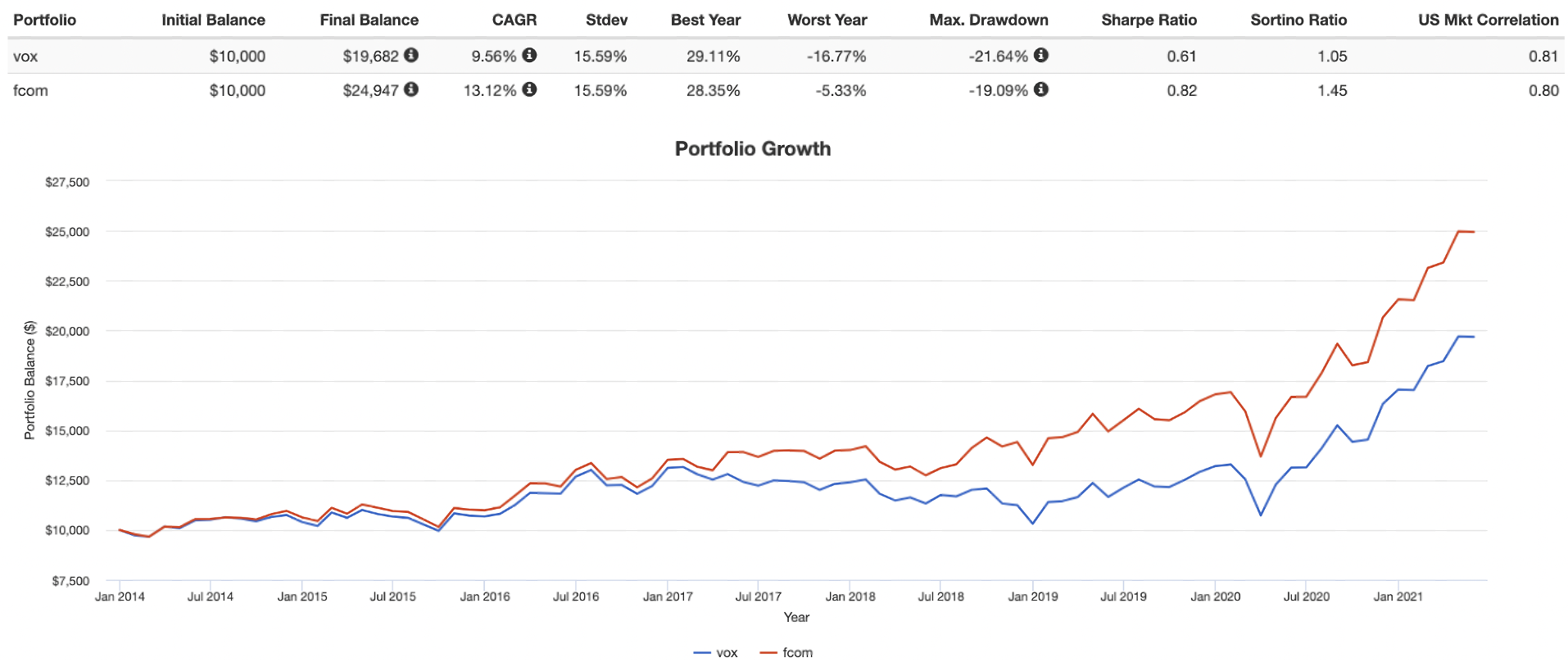

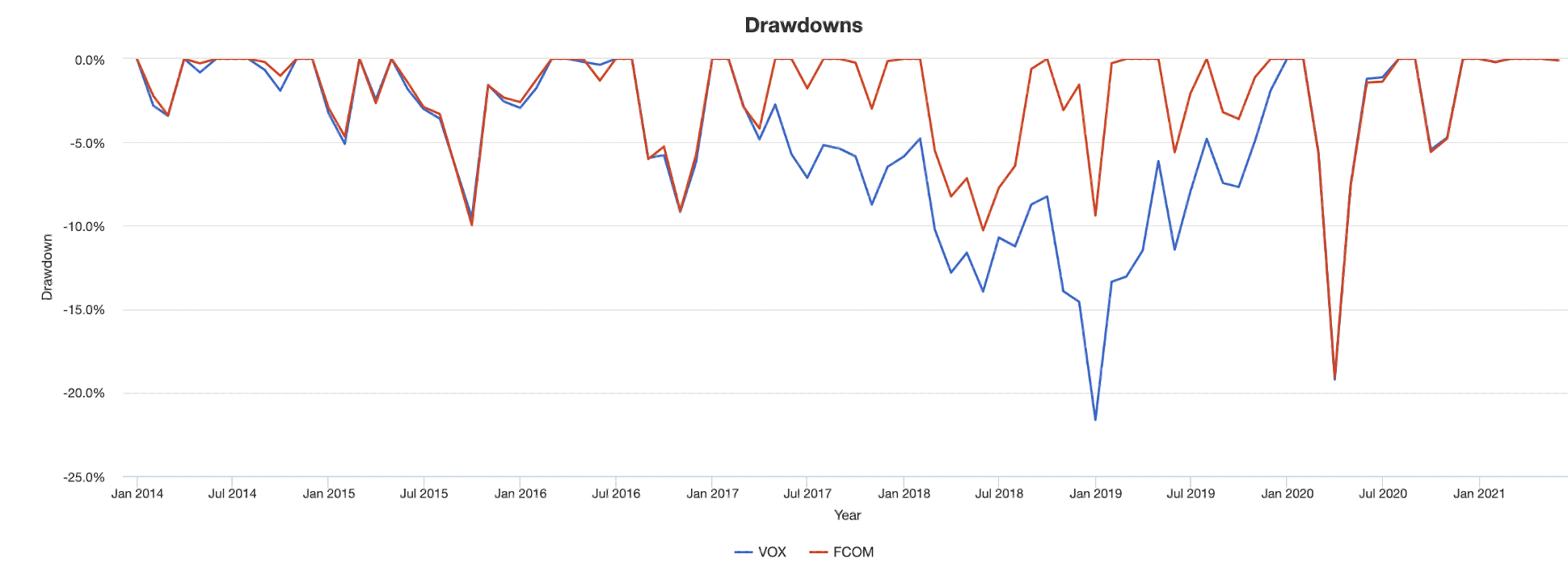

VOX、FCOM兩檔持股比率相近,但長期來看FCOM的績效會比較好,在最大回檔、與最差年的報酬都顯示FCOM比VOX來得好很多,這樣看來投資FCOM的價值會比較高。

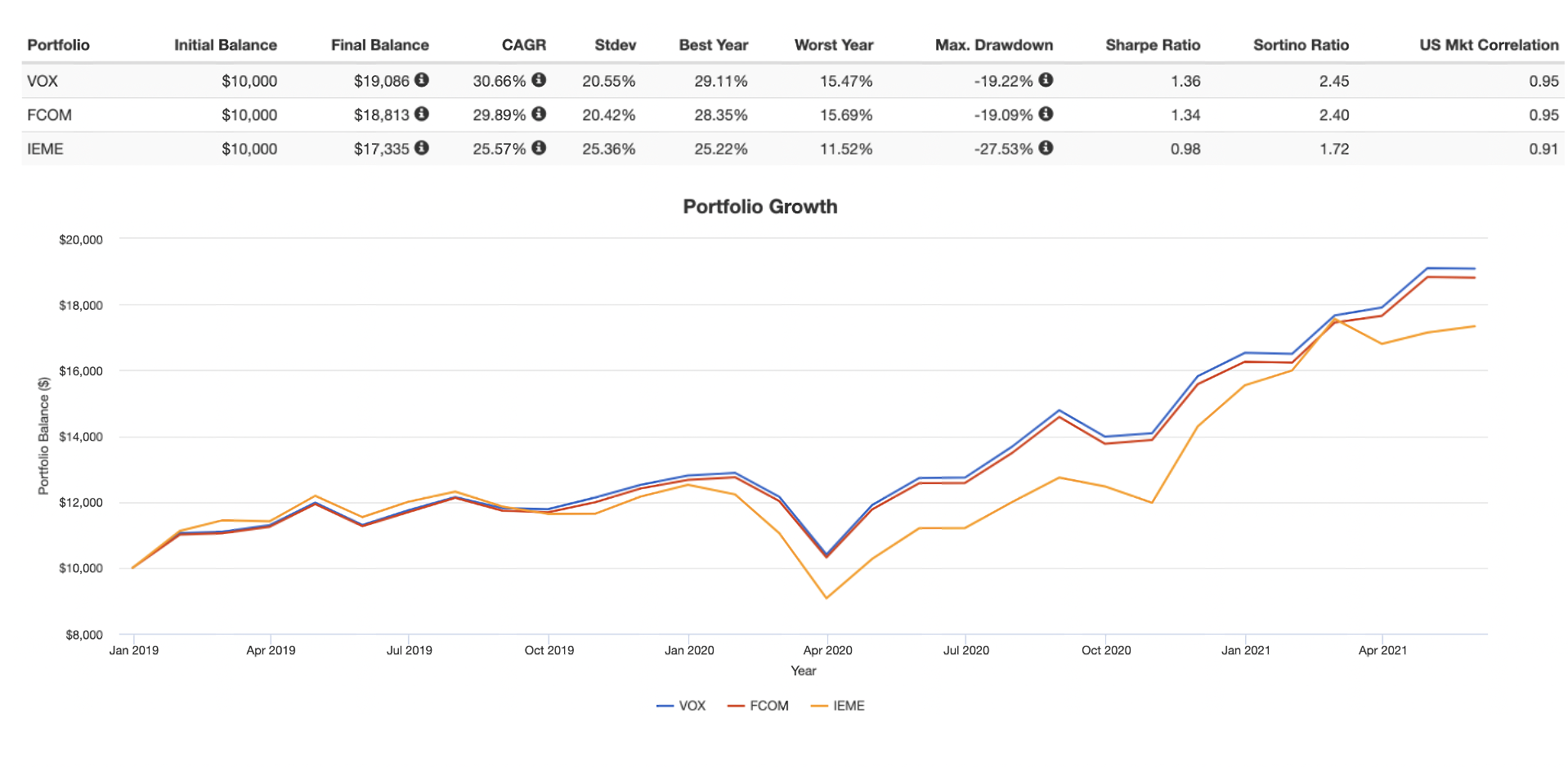

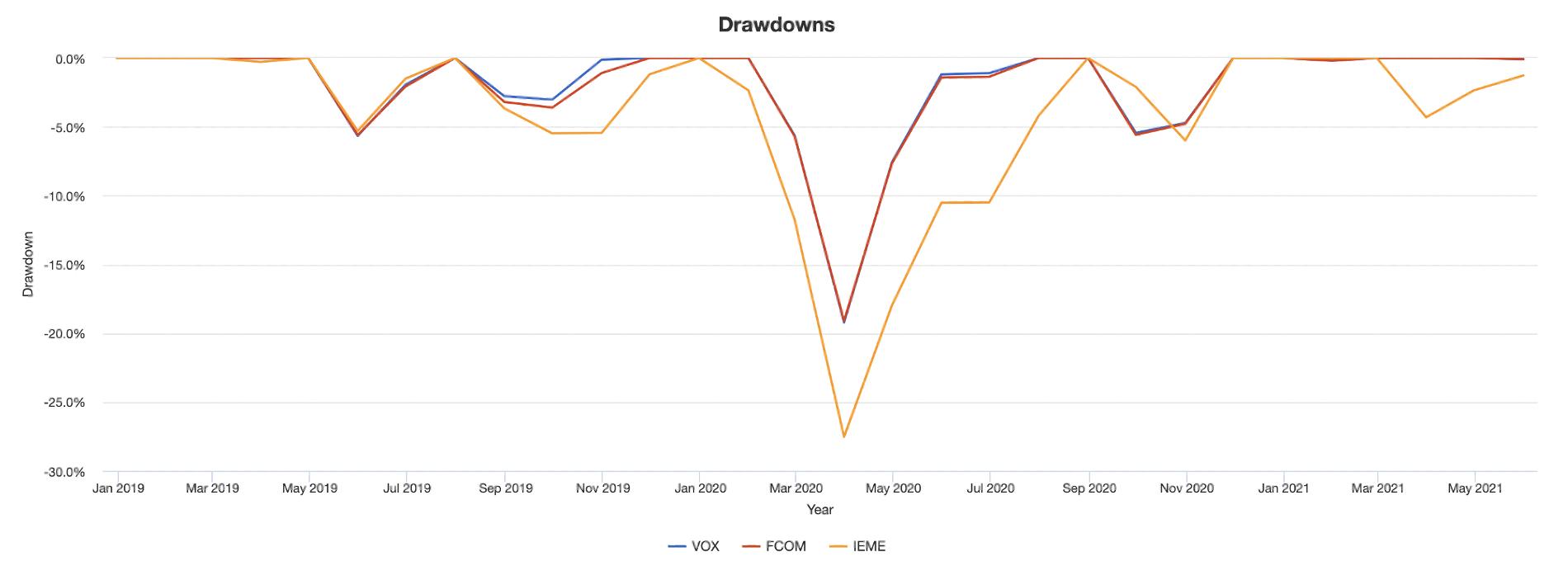

上圖是以2019年到2021年5月做回測,以VOX、FCOM、IEME來分析,近三年分析結果看出VOX有要超越FCOM的現象,所以可以將VOX作為考慮投資的標的。

其中不難看出三檔中表現較差的為IEME,因為持股太過分散,所以只要遇到大跌時刻,不抗跌的劣勢馬上顯現出來,但就長期來說IEME在正常時候回檔都能控制在10%,若不考慮市場崩跌情況,IEME還是可以考慮的。

新勢力崛起

剩下四檔ETF因為都是新上市還不到三年,只能大概以持股分佈來看看投資什麼標的,基本上不建議投資新手投資不清楚的標的,無法長時間參考他們的過往數據這點就是有一定的風險存在,除非持股中有大量持有好的大型股,這樣比較有避險的效果。

四位新人

此次三強選手分別是:XLC、FIVG、EWCO、JHCS,以下簡略說明這四檔ETF的持股狀況。

| 持股排名/ETF | XLC | FIVG | EWCO | JHCS | ||||

| 1 | FB | 23.36% | NXPI | 5.57% | FB | 5.74% | FB | 7.58% |

| 2 | GOOGL | 12.64% | ADI | 5.17% | DISH | 5.53% | CMCSA | 6.26% |

| 3 | GOOG | 12.43% | ERIC | 4.69% | IPG | 5.16% | DIS | 5.43% |

| 4 | TMUS | 4.76% | QCOM | 3.91% | TMUS | 5.16% | NFLX | 5.32% |

| 5 | CHTR | 4.45% | NOK | 3.81% | EA | 5.11% | VZ | 4.59% |

| 6 | ATVI | 4.33% | KEYS | 3.18% | CHTR | 4.98% | CHTR | 4.26% |

| 7 | CMCSA | 4.28% | XLNX | 3.13% | TTWO | 4.95% | EA | 4.18% |

| 8 | VZ | 4.03% | AMT | 2.97% | OMC | 4.87% | ATVI | 4.16% |

這些新上市的ETF依序照市值大至小排序為XLC、FIVG、EWCO、JHCS,新手投資人對於風險承受度較低,所以投資人都會去買那種權值股買較多的ETF,這樣所承擔的風險就不會太大。

回測模型

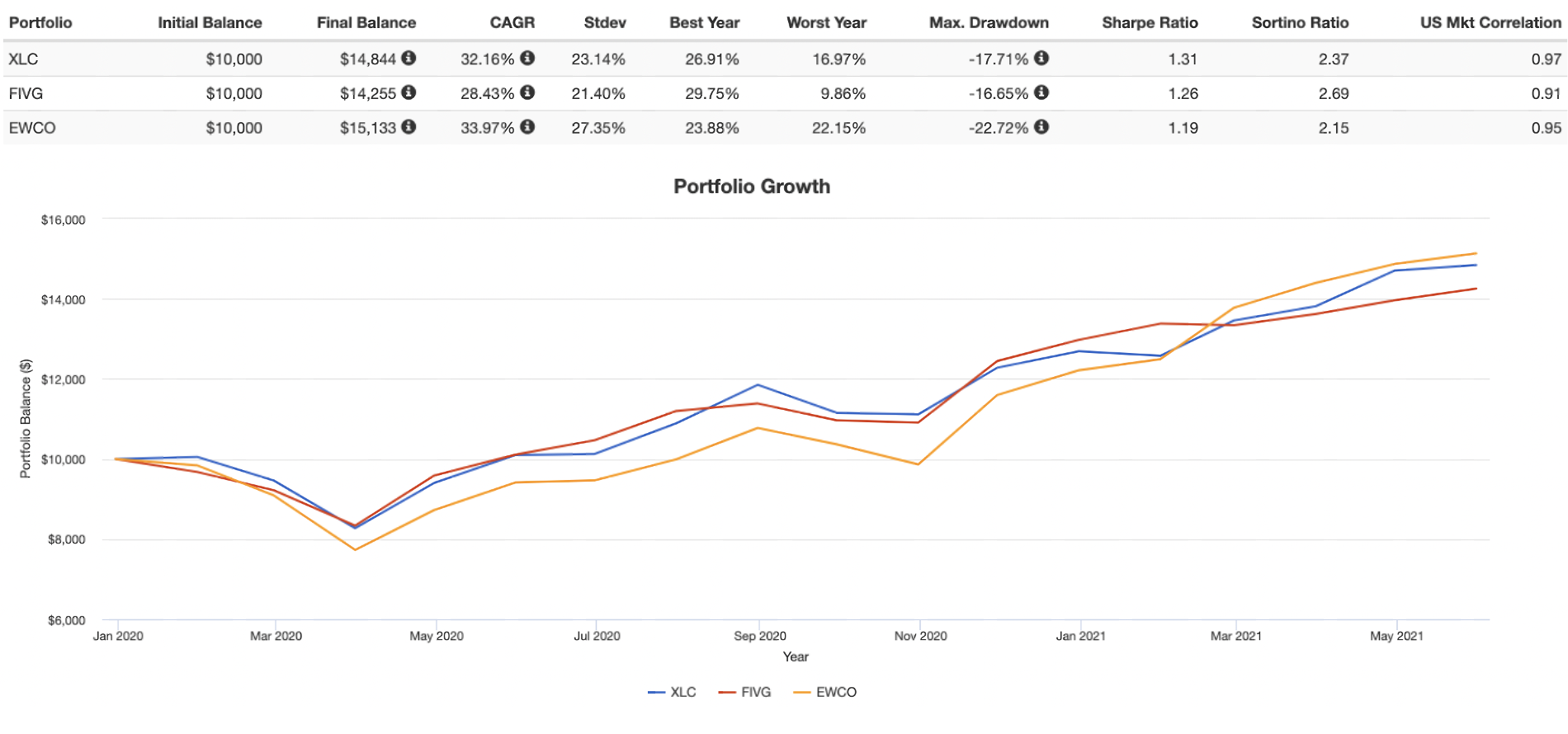

以下由於回測網站最多只能一次放三檔標的做比較,故我們使用兩次回測。

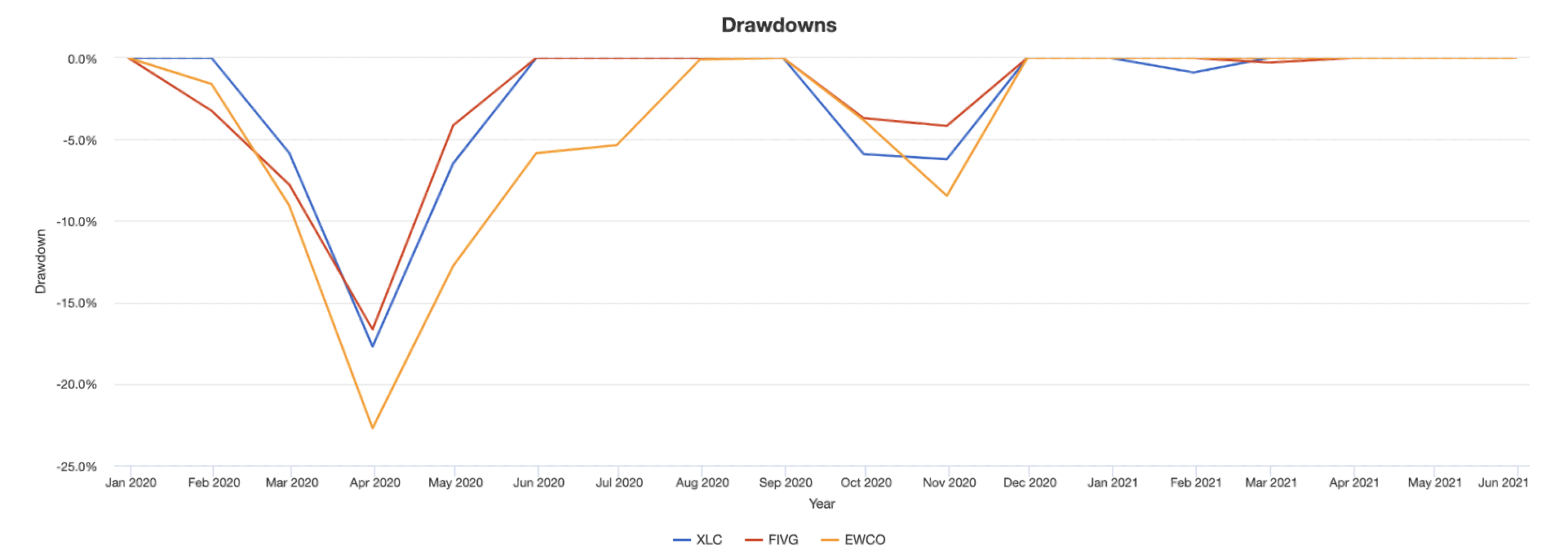

將XLC、FIVG、EWCO 相比,EWCO的報酬有逐漸上升的趨勢,但在風險上大於其他兩檔,目前觀察EWCO的風險若能降低,那可能是一個不錯的標的。

看到報酬率來看,三檔的風險差不多,所以三者比較的話我們會偏好風險較小的標的。

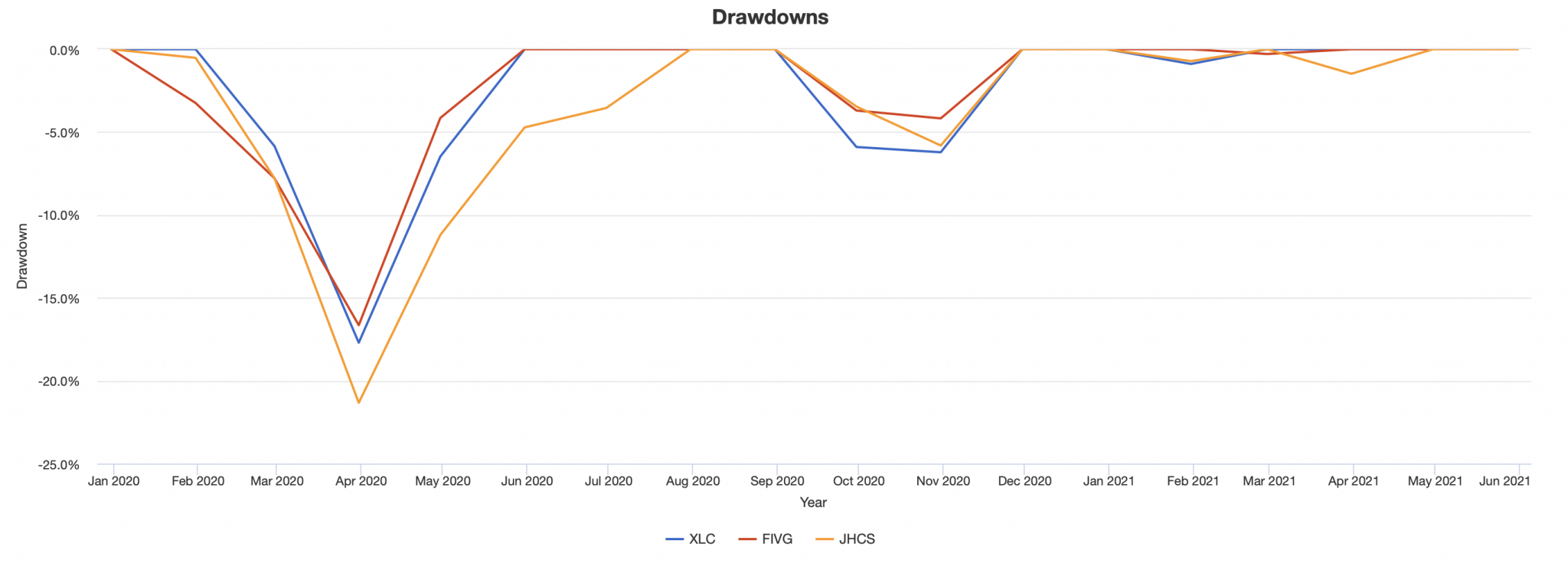

將XLC、FIVG、JHCS 相比,明顯得知JHCS的報酬率比其他兩檔差,在最大回檔風險又比較高,雖然這只是近一年的數據,但參照這些數據顯示說明買XLC或FIVG都比JHCS來得好。

細節與準則

1.買進ETF前必須考慮到市值與其大部分持股的公司,尤其是持股前三名。

2.特別注意持股比例是否過於分散,太過分散的持股在遇到到股災時,避險效果就會顯得很弱。

3.特別注意持股性質,若發現有類似IXP包含不穩定標的的情形,就要做好有較大回檔的準備。

4.若完全沒有投資ETF的經驗,可以將同一板塊中市值最大的ETF做優先考量分析。

結論與回饋

通訊類股一直是我們十分看好的類股板塊,人類對於通訊的要求越來越高,我們從人類的歷史來看,隨著科技的進步,從1876年的電話到1973年的行動電話,直到2007年第一隻iphone問世,我們很幸運地出生在這個人類通訊技術以超指數發展的年代,往後的通訊產業所掌握的技術也將會人類不可或缺的,因為它已經完全融入我們的生活中。我們將可以期待在可預期的將來能夠看到通訊技術再一次進行令人咋舌的轉變,就像我們看到第一隻iphone問世一樣,屆時,通訊產業又會是怎麼樣的一片天呢?

此次的作業需要各位結合總體經濟數據去做實驗,隨著5G技術在美國逐漸普及,加上美國逐漸有城市解除封鎖,我們可以判定隨著景氣發展的通訊板塊一定會有令人期待的改變!

這裏需要你們做出景氣循環與通訊產業的疊圖分析,請判定剛解封的美國是不是投資美股通訊ETF的最佳時機?並且列出你選的一檔ETF做相關數據的佐證。

作者:選股先生、期權先生

原文:《ETF先生》