高通的電源管理晶片幾乎都投片在中芯,已找上台積電、聯電、力積電支援,但產能恐仍供不應求,而也有晶圓廠的新唐,或許也是轉單潛在受惠者。

中經院公布九月台灣製造業採購經理人指數(PMI)續降4.3個百分點至57.8%,雖仍在榮枯線50%之上的擴張階段,但已是2020年10月以來最慢的擴張速度。其中,新增訂單續降8.8個百分點至53.5%,更是2020年7月以來最慢擴張速度,為拖累本月PMI續跌的兇手之一。

庫存調整衝擊接單動能

中經院電訪製造業發現,廠商不再像上半年因為供應鏈風險而積極追貨,反而回到用降低價格波動風險、調節訂單與存貨結構來因應,9月記憶體、智慧手機、汽車及面板出貨量都有下修或價格有回跌現象,顯示部分產品庫存調整已開始影響廠商接單。

中經院認為製造業目前情形可用「上肥下瘦、夾心餅乾」形容,上游廠商很多成本轉嫁給下游,下游廠商因此比較辛苦,零組件跟系統業者轉嫁情況比較差,有點像夾心餅乾的情形。由此可知,位處供應鏈越上游的廠商,毛利率受生產成本增加的影響越小,投資人想要避免持股遇到財報地雷,可由此邏輯去調整投資組合。

訂單無處消化 短期只能寄望台廠支援

近年來,許多跨國公司為了避免中美貿易戰及利用廉價勞動力,將部分生產鏈從中國轉移到包括越南在內的東南亞國家。但今年因為疫情,東南亞政府的防疫措施導致供應鏈中斷,促使企業又將越南的訂單甚至部分產能,轉移到中國等其他國家。

但如今遭遇中國限電、限產、調漲電價等一連串不利中國製造業的產業結構調控政策,將促使製造產能及訂單再轉移至非中國地區,降低生產成本攀升及無法正常運作風險,有利台廠未來新接訂單表現,PMI擴張速度有機會再度加快,支撐製造業景氣延續。

台股市值比重最高的半導體產業,還會再面臨中國政府將資源優先扶植本土化供應鏈的威脅,非中國客戶的訂單必會遭到排擠,進而創造轉單至台灣半導體廠的新需求,成為台廠接單的新來源。

目前中國政府已要求中國IC設計廠儘可能投單至中國本土晶圓代工廠,晶圓代工廠接單也儘可能以中國IC設計廠為主,中國封測代工三雄的江蘇長電、通富微電及天水華天也會配合中國晶圓代工廠將產能資源優先支援國產替代訂單。

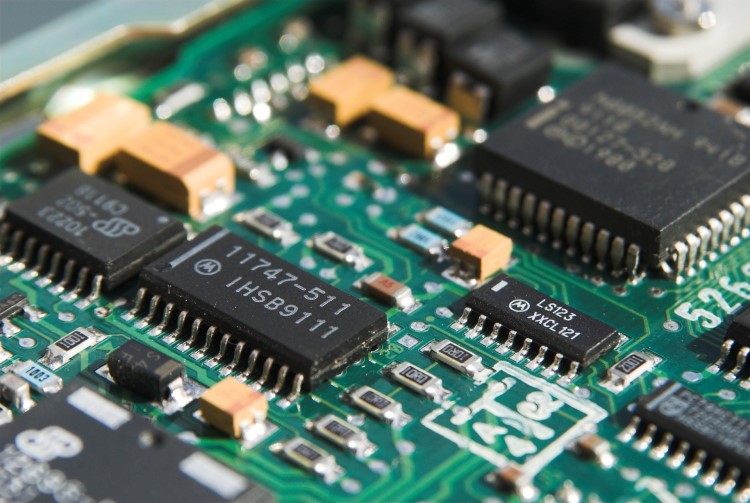

成熟製程仍是半導體稀缺資源

從中國本土晶圓代工龍頭中芯國際的財報觀察,今年第二季中國客戶營收占比已由第一季的55.6%提高至62.9%,北美客戶營收占比則從27.7%降至23.3%,北美客戶主要就是高通,及博通的MCU及電源管理晶片等成熟製程產品訂單,可預期未來非中國客戶轉單台灣半導體廠仍會以成熟製程為主。

此外,受限於半導體嚴重供不應求,中國加速車用晶片自給自足,自主品牌車廠開始測試中國晶片,因設計靈活今年銷售逆勢超越受國際車用晶片不足影響的合資品牌車,可預期中國本土車用晶片需求將進一步搶占中國成熟製程產能。

市場預估高通受到的衝擊恐最大,因高通的電源管理晶片幾乎都投片在中芯,雖已找上台積電(2330)、聯電(2303)、力積電(6770)等台灣晶圓代工廠支援,但成熟製程產能早就供不應求,且大部份產能早被預訂,2022年上半年恐面臨缺料壓力,迫使高通要支付更高的價格尋求剩餘產能以避免可能發生的斷鍊危機。

力積電、新唐為潛在受惠者

目前尚有產能可接單的晶圓代工廠應該就是力積電,9月才傳出CMOS影像感測器(CIS)客戶的豪威科技下修投片量,加上本身有生產電源管理晶片經驗又還有記憶體產能可轉換來生產邏輯晶片,成為轉單潛在受惠者。公司已於九月十六日通過證交所上市審議委員會初次申請股票上市案,市場預期最快將於年底前順利掛牌上市,屆時有機會配合漲價、轉單題材利多,炒熱掛牌前的慶祝行情或掛牌後的蜜月行情。

同時擁有晶圓代工業務的MCU廠新唐(4919),或許也是承接被中國本土化排擠的轉單受惠者之一,其六吋廠月產能約五萬片,主要生產電源管理晶片或語音晶片等。日本子公司NTCJ也擁有八吋廠產能,鎖定影像感測器、物聯網、電池管理系統等三大市場商機,產品則包含3D TOF感測器、MCU、MOSFET、5G訊號放大器等。

圖片來源:pixabay