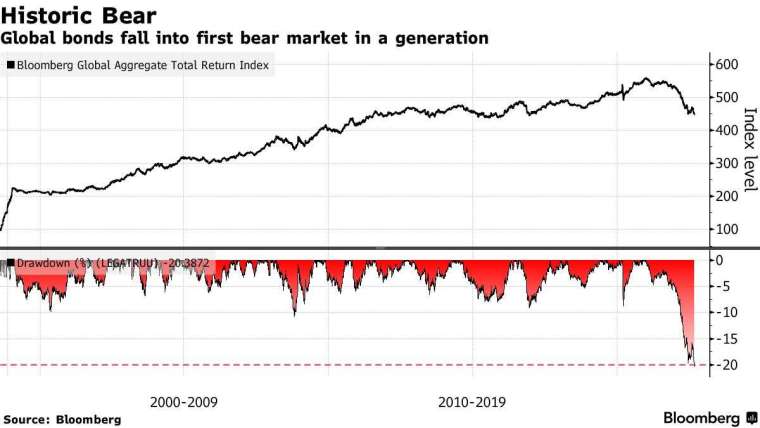

由於全球央行甘願冒著經濟衰退的代價、決意升息打通膨,全球債券自近期高點跌逾 20%、遁入熊市,是一個世代以來首見。

追蹤政府債券和投資級公司債的彭博全球總回報指數,已自 2021 年高點回跌超過 20%,是該指數 1990 年成立以來首次遁入空頭市場。

包括美國聯準會 (Fed) 主席鮑爾在內,歐美央行決策官員最近都發表強烈的鷹派立場。炙熱的通膨、加上多國央行積極升息,終結債市多頭走勢,由於股、債市今年都下跌,今年投資處境特別嚴峻。

從 1980 年代開始追蹤債市、現為 CI 金融公司旗下 GSFM 投資顧問 Stephen Miller 說:「我認為債市 40 年多頭走勢已經結束了。殖利率不會回到 Covid-19 疫情前和疫情期間的歷史低點。」

他認為,鑑於全球通膨高漲,各國不可能推出曾讓美債殖利率跌破 1% 的大規模貨幣刺激。

「股六債四」策略失靈?

股債市同步下跌,考驗至少風行 40 年的「股六債四」法則。彭博的債市指標今年累積下跌 16%,MSCI 全球股市同期的跌幅更重,而美國一項追蹤股六債四投資策略的指標,今年來也下跌 15%,預料將寫下 2008 年以來最大的年度跌幅。

目前的經濟和政策,很多地方與 1960 年代後半階段雷同,當年債市也曾遁入熊市,原本低迷許久的通膨升溫、失業率攀高。進入 1970 年代之後,隨著通膨一路加速,10 年期美債殖利率也激升,促使 Fed 時任主席伏克爾 (Paul Volcker) 從 1980 年 8 月開始升息,利率曾高達 20%。

鮑爾在今年的全球央行年會中表示,歷史經驗已經告誡人們,切勿過早放寬貨幣政策。交易合約交易員如今預期,Fed 在不到三周後的 9 月例行會議中,升息 3 碼 (75 個基點) 機率接近 70%。