從3月9日矽谷銀行傳出利空,48小時倒閉,經過四天時間再倒兩家中小型銀行,分別是Silvergate Bank、Signature Bank,儘管美國政府已經明確的表示:「保存戶、不紓困」的指導方針,降低存戶的擠兌壓力,但就投資人來說,銀行股的急跌,意味著投資虧損,甚至血本無歸。

關鍵是,金融市場的現金流只要出現缺口,造成了不平衡,必然會有賣資產的變現拋售,而這次的拋售賣壓看起來創投、科技公司與幣圈是主要來源。

新商業模式 債券業務轉股務業務

在矽谷,新創的科技公司不願意過早進行股權融資,因為會稀釋較多股權,對於高速成長的企業股東來說不划算,於是,矽谷銀行不走傳統的存貸款模式,做的是創投機構、輔導新創公司掛牌,利用債券業務轉股務業務,一邊以浮動利率吸收存款,另一邊以固定收益方式做中小企業的發債業務,再加上美國流行第三方託管,偏好把重要的事務放在律師、會計師等第三方機構手上,所以靠著這一商業模式,矽谷銀行擄獲了美國許多創投與中小企業的認同。

就投資方而言,從高淨值的合夥人,到創投、新創公司,最後那斯達克上市套現,從這個商業模式賺到錢的各路人馬,自然會複製成功的模式,周而復始。

矽谷銀行高管先拋售股票

因此當FED去年暴力升息,短端利率快速拉升,矽谷銀行的固定收益不足以支付短端利率成本的快速拉升,現金流枯竭是可預見的未來,

從這個角度來看,在矽谷銀行倒閉前大約兩周,該行的執行長Greg Becker出售了價值近360萬美元的矽谷銀行股票,財務長Daniel Beck則出售了價值57.5萬美元的矽谷銀行股票,根據英國市場觀察機構Smart Insider的數據,矽谷銀行的高管過去兩年間出售了價值8400萬美元的矽谷銀行股票,為什麼美國政府的金融檢查沒有發現警訊?

因為銀行遊說團體和華爾街對國會的影響,2018年眾議院以258票贊成、159票對表決通過了自2017年川普執政以來最大規模金融法規改革議案,這項改革案的主要目的是放鬆美國中小型銀行監管規定,鼓勵併購交易,使銀行更容易擴張。

在共和黨執政期間,這項改革議案除了共和黨人的支持,另外爭取了十七名民主黨參議員與三十三名民主黨眾議員的贊成票。記得嗎,川普的執政團隊大多數來自華爾街。有趣的是,美國國會會因矽谷銀行倒閉引發的金融危機而緊縮銀行監管嗎?

▲瑞士信貸

升息的滯後效應開始顯現

3月14日美國參議院銀行業主席,來自俄亥俄州的民主黨參議員Sherrod Brown表示:「共和黨人不會採取任何行動。就在矽谷銀行倒閉前幾天,共和黨人還在國會聽證會上敦促FED主席鮑爾不要提高銀行資本金要求。」Brown認為美國國會收緊銀行監管的可能性很小,於是敦促FED實施更嚴格的監管並暫停升息。

現在壓力落在FED,擺在眼前的難關是,三月要不要升息?升幾碼?有些事,只能做,不能說,FED自2022年中開始升息週期以來,一直在大量減持美國公債和抵押貸款支持證券,藉此從金融系統中消滅數兆美元的過剩流動性。

利率上揚,存款戶將現金轉移到收益更高的理財工具上,銀行存款大幅下降,被迫推出更高收益的類似存款理財產品,多半跟債券和貨幣基金的殖利率一致,藉此留住存款戶資金不外逃。

可是QT的時間越長,銀行失去系統總儲備的風險就越大,原本預期是下半年才會見到銀行儲備短缺,所以才有了原先預期十一月降息的聲音。

不過FED過去升息的滯後效應開始顯現,截至目前,FED減持債券的速度高達每月950億美元,如果FED繼續保持鷹派緊縮,中小型銀行融資困難的情況會更嚴重,所以FED只能提前停止QT或將貨幣市場基金允許存放在FED隔夜反向附買回操作(RRP)的最高金額從1600億美元下調,同時在後台進行QT。

▲美國回購利率

聯準會緊急搬出新紓困工具

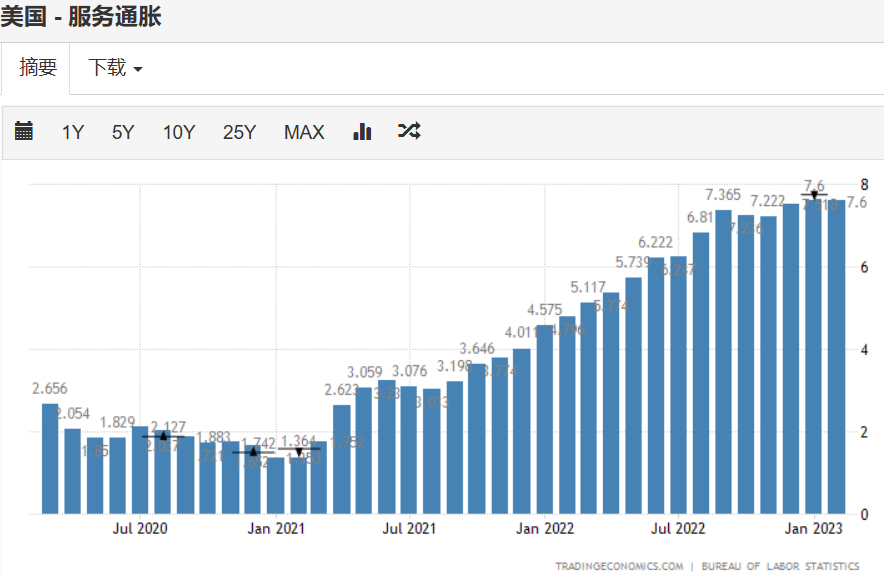

3月14日公布的美國二月核心CPI月增率高於預期,達到五個月來的最高水準,說明儘管去年激進升息十八碼,但是高通膨依舊頑固且具有彈性,CPI數據提醒著FED,核心服務通膨(不包括住房)正在加速,現在不是閒坐等待的時候。

抗通膨是央行的天職,FED自然不想在穩定金融市場秩序與打擊通膨之間做出選擇,上周末(3/11-3/12),FED緊急搬出新紓困工具BTFP─允許銀行以高於市場價值抵押美國公債、抵押貸款支持證券和其他債務,而不必虧損賣出債務滿足客戶取款需求,BTFP將造成FED資產負債表上的資產增加,這將增加儲備金。

花旗銀行認為,BTFP將在金融系統中創造額外儲備以減少銀行融資壓力,這在本質上就相當於量化寬鬆(QE)。

FED需要提前結束其緊縮計畫(QT),以保留金融系統中的銀行儲備金的數量,同時維持FED對利率的鷹派立場打擊通膨。華爾街投行們解讀BTFP工具實際上是允許了金融環境的大規模寬鬆,等於FED變相QE。

儘管BTFP在短期內穩定市場情緒,並減少存款外逃,矽谷銀行倒閉引發暴跌的銀行股目前似乎暫時穩定,但是FED的抗通膨使命還沒有結束。

如果不是矽谷銀行倒閉了,FED很有可能升息二碼,而如今升息一碼已經是上限了,甚至不排除暫停升息。

▲美國服務類通膨

當前美股任何反彈 都是逃離風險的機會

3月14日信用評級機構穆迪宣布,將整個美國的銀行系統評級展望從穩定降至負面。這一行動可能影響個體銀行的債券評級,進而導致銀行業的借款成本增加。

在過去的一年裡,銀行融資成本的上升沒有跟上聯邦基金利率上升的步伐,銀行未能將更高的利率帶來的成本轉嫁給存款戶,但是最近存款戶決定從銀行中取出現金,並將其投入到貨幣市場、公債等殖利率更高的證券中,除非銀行決定提高支付給存款戶的利率,否則預計這種趨勢將持續下去,而這可能會限制銀行的利潤,以及導致銀行可供應的貸款降低。

面對FED史上最快的升息週期,銀行信貸緊縮將對中小企業造成更大壓力。在多年享受低融資成本後,美國的銀行目前面臨存款成本急劇上升的問題,這將減少銀行的利潤,尤其是那些固定利率資產占比更大的銀行。

摩根士丹利認為,去年十月開始的美股反彈終究只是熊市反彈,當前美股的任何反彈都是逃離風險的機會。大摩認為由重大事件或議題導致上市公司利潤加速下滑,才是熊市真正結束的訊號。

▲道瓊指數