上週(4/20)台積電法說會,不如市場預期的慘痛,並未成為法會。台積電第一季毛利率、營益率超標外,全年資本支出不變,攤開財報,發現智慧型手機仍有高達34.7%營收貢獻,打破市場對於手機庫存的陰霾,面對前景未明的市況,理周投研部精選殖利率高、股價淨值比低的個股,供投資人布局。

理周投研部嚴選九家個股

理周投研部針對股價淨值比0~2、每股股利>1、股息殖利率高於5%進行篩選,找出九家有潛力的個股,供投資人參考,除了領股利之外,還有機會賺取價差,這些股票年初以來皆有小漲幅,雖未突破前高,但營收有回溫跡象,看好下半年表現。

九家股票分別是台表科(6278)、佳世達(2352)、仁寶(2324)、瑞儀(6176)、亞泰(4974)、頎邦(6147)、力成(6239)、鴻海(2317)、裕民(2606)。

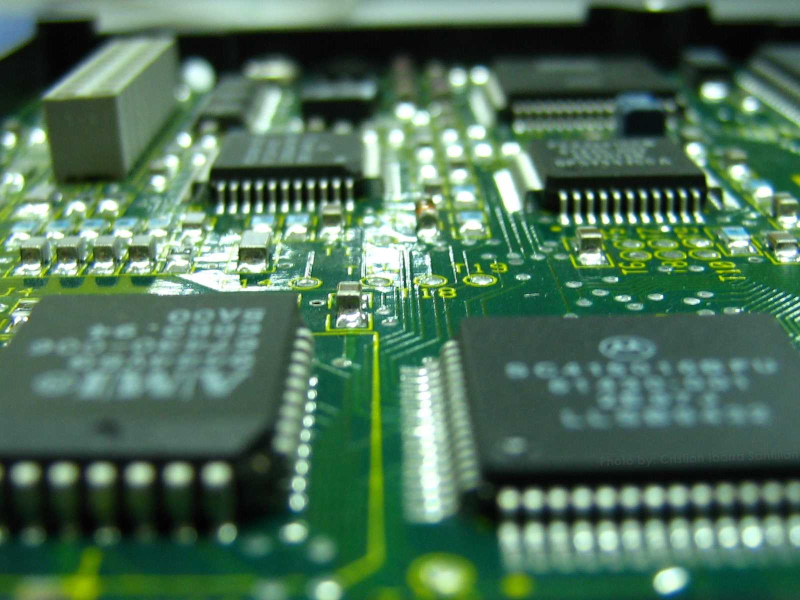

SMT大廠台表科擴增產線 打入車載市場衝營收

電子表面材料大廠台表科(6278),去年營收及獲利均創新高,2022年營收高達684.5億台幣,稅前淨利達55.15億台幣,EPS創歷史新高達13.82元。

三月營收39.45億元,年減34.45%,月增34.1%,創今年以來新高,第一季營收估達94.12億台幣,年減48.08%。

台表科主力產品是電子資訊產品電路板另體表面黏著構裝設計,加工、製造及買賣業務,現有產線分布於台灣、中國及印度,截至2022年底,共有220條SMT產線,配合客戶需求,預計2023年將展開海外擴建,預計將增加10~230條,估計新產能將於2023~2024年陸續開出。主要銷至中國(82%),搭上中國疫情後的強勁復甦,營收預期有強勁反彈。

股價淨值比1.47,每股股利今年擬配發七元,股息殖利率高達7.09%。FactSet分析師表示,台表科估值最高價為146元,最低價為120元。

展望未來,台表科近期有望打入車載市場、車用相機產品,2022年第四季開始小量出貨,預期2023年車用產品比重可望增加至5%以上,法人預期今年台表科將受惠於主要客戶與非蘋客戶新品推出,Mini LED出貨量有望成長一成,FactSet預估今年EPS 15.04元。

半導體下游封測廠頎邦 殖利率高達8.15%

頎邦(6147)是利基型的半導體封裝與測試服務供應商,三月營收17.68億,年減26%,月增26%,創四個月新高,第一季營收估46.03億台幣,年減31.75%,雖然記憶體去庫存的影響,去年營收仍繳出240.1億台幣的好成績,年減11.34%,毛利率保持32.6%。

面板驅動IC生產鏈庫存經歷長達一年調整後,第二季已來到季節性正常水位。隨著上游供應商為下半年旺季備貨並重啟投片,原本堆放在封測廠的晶圓存貨(Wafer Bank)也開始進入封測製程,頎邦三月合併營收明顯回升,封測代工降價壓力全面解除,第二季將開始進入新一波成長循環。

摩根士丹利證券改變對顯示驅動IC(DDI)的保守看法,指出規格升級、需求回穩及評價面偏低等因素,可續推動相關標的行情,將頎邦評等由「中立」升至「優於大盤」,目標價由58元調至75元。

頎邦的亮點是股價淨值比超低,目前為1.22,今年每股股利擬配發5.5元,股息殖利率高達8.15%。技術面來看,股價從2022年十月低點的49元,已經上漲至66元,逼近前高73元。全年EPS預估為6.64~5.9元,全年營收預估為231.13億台幣。

全球記憶體封測龍頭力成 去庫存後可望回溫

力成(6239)為全球前五大記憶體封測廠,美商金士頓集團為最大股東,三月營收55億台幣,年減22.26%,月增5.9%,創三個月新高。去年營收839.3億台幣,毛利率維持20.7%,EPS持平在11.6元。

封測業者坦言,以2022年陸續顯現的晶片庫存問題觀察,雖然封測廠本身沒有庫存問題,但是也得替IC設計客戶背負Wafer Bank,直到2023年第一季後,Wafer Bank水位開始略有緩降,唯速度仍不如預期。不過近期營收都有回溫跡象,並且晶片客戶端開始有程度不一的急單湧現。

FactSet預期股價有望上看110元,十三位分析師中有七位保持樂觀,力成的亮點是股價淨值比仍超低,目前落在1.13,擬配發股利七元,股息殖利率高達7.74%。技術面來看,股價走出去年十月低點,朝前高99元邁進,有望挑戰116元前波高點。全年EPS預估在6.31~9.51元之間。

去庫存看到盡頭? 價差與股利雙管齊下

市場普遍猜測升息循環已到盡頭,第一季度台美股紛紛上漲,市場原本預期去庫存將會延續到年底,但是台積電繳交的第一季財報給予市場一點信心。科技業是漲真的還是假的,仍需要時間消化,理周投研部精選幾家營收回溫、股價淨值比低、殖利率偏高的股票,供投資人提前布局,期望讀者不只賺到配息,更有機會抓到價差。

▲2022年全球前十大OSAT業績排名 (人民幣億元)