4.83%!2007年7月25日以來的十年期美債收盤最高價,全球金融市場距離崩盤的懸崖邊還有多遠?還記得葉倫七月訪中笑臉推銷美債吧,美國財政部把舉債規模大幅上調到一兆美元,在財政赤字惡化的情況下,葉倫說:「美國經濟很好!絕對能支持以色列和烏克蘭。」嗯,不缺錢就好。

美債殖利率創高 金融市場風險也攀高

市場正在調查哈瑪斯的資金與軍火來源,懷疑指向透過加密貨幣帳號接受捐贈,於是美方凍結了相關可疑的加密貨幣帳戶,這個看似跟股市無關的訊息,其實暗示著金融市場正處在缺錢的狀態,支持哈瑪斯的背後力量勢必變賣其他資產,美債殖利率此時創新高暗示著金融市場的風險正在提高中。

九月非農就業數據意外新增33.6萬人,就業市場強勁。九月CPI年率3.7%持平上個月,超乎市場預期的頑抗,聯準會官員內部對於通膨的觀點分歧,結果九月零售銷售月增率0.7%,遠超市場預期的0.3%,連續六個月成長,導致市場預估下周將公布的美國第三季GDP初值為4.1%,第二季為2.1%,間接呼應葉倫的「美國經濟很好」的論點,但這樣就苦了股民,因為CME FedWatchTool顯示聯準會十一月升息的概率高達九成,這不是華爾街要的期盼!於是除了十年期美債逼近5%之外,二年期美債殖利率一度上揚到5.24%,刷新2006年以來十七年新高,鷹派佔上風!

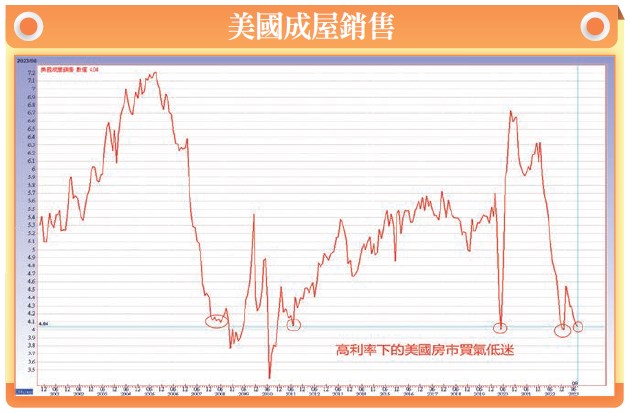

美國成屋銷售 恐創金融海嘯以來最低水準

十年期美債殖利率的5.3%是2007-2009年金融海嘯前的殖利率水準,意思是金融市場此刻的風險已接近次貸風暴的水準了,當年是房地產先出現問題,好巧,根據房地美公司的資料,美國三十年期固定利率抵押貸款的平均利率已升到7.57%,超過二十年來最高的抵押貸款利率水準,自然壓抑房市的交易量,據房地產經紀公司Redfin估計,2023年美國成屋銷售總量預計將為410萬套左右,這將是自2008年雷曼兄弟倒閉並引發全球金融危機以來年度銷量的最低水準。

抵押貸款銀行家協會的資料也顯示,美國抵押貸款申請在九月下旬已降至1995年以來的最低水準,這表示未來幾個月的房屋銷售預計都將持續低迷。這結果顯示美國人買不起房或是沒有買房的意願,根據全美房地產經紀人協會的資料,美國人的購房負擔能力在今年夏天下降到了自1985年以來的最低水準。

不買房,但人總是要有地方住,這可能會讓一些原本想買房的人被迫繼續租房,而近來房租上漲已助推了美國CPI重新走高,如果房租繼續攀升,聯準會想停止升息也不容易。在目前的高利率水準下,即使將利率降低1%或更多,也未必能吸引購房者,美國房地產市場的萎縮,可能會對整體美國經濟產生深遠影響。

未來兩周觀察 美企超級財報周+FOMC會議

當然,美債殖利率的新高或許跟地緣政治風險被低估有關,史無前例的事先公開美國總統出訪中東行程,原以為會有和平的面對面溝通的機會,結果加薩醫院被炸造成至少五百人亡,原定拜登與約旦、埃及、巴勒斯坦的四方會談取消,如果連拜登親臨都控制不了場面的話,那只能讓子彈先飛一陣子,累了、氣消了,才能坐下來談。

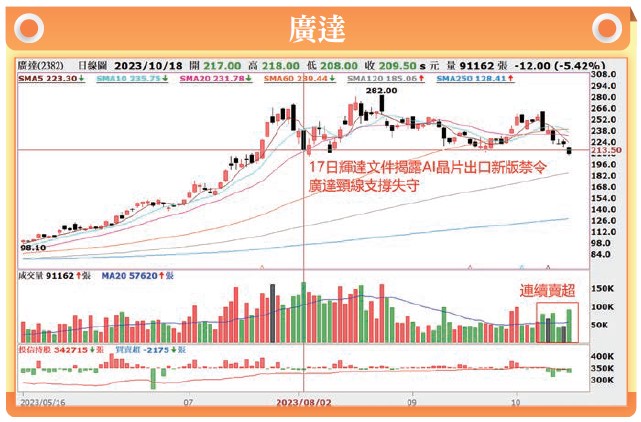

市場關注的是以巴的衝突會不會把伊朗捲進來,但筆者認為關鍵在未來的兩周,即將面對美企超級財報與FOMC會議的過程,市場的耐心還剩多少才是關注的焦點,特別是10月17日輝達在文件中揭露受到美國最新限制規定的相關影響,包括兩款經修改後的AI晶片A800與H800,以及頂規遊戲晶片,也就是在八月發表的L40S GPU晶片,都被納入新規定的銷售管制範圍。

受到美國新版AI晶片出口禁令限制的不只輝達,超微目前的AI晶片MI250也可能受緊縮控制規定影響,即將推出的MI300晶片也將受新規定束縛。英特爾七月開賣的Gaudi 2晶片也被納入新規定限制範圍。

美國擴大半導體技術管制

10月17日輝達股價收跌-4.68%、AMD跌-1.24%、英特爾跌-1.37%,費城半導體指數跌-0.8%,美股似乎看起來還好,但10月18日台積電跌-2%,伺服器的廣達跌-5.42%、技嘉跌-5.93%、華碩跌-2.77%、緯創跌-3.91%、緯穎跌-3.34%,機殼的勤誠跌停板、營邦跌-9.36%,散熱模組的奇鋐跌-7.98%、健策跌-7.31%、雙鴻跌-3.86%,電源供應器的光寶科跌-3.2%,銅箔基板的台燿跌停板、聯茂跌-8.46%、台光電跌-3.83%,PCB的高技跌停板、金像電跌-4.34%、健鼎跌-3.69%,ASIC的世芯-KY跌-7.22%、創意跌-2.97%。

關於美國擴大半導體技術管制,經濟部長王美花10月18日在立法院受訪表示:「台廠主要負責晶片代工,受到管制影響較為間接,會持續向廠商了解。」嗯~,「影響較為間接」是加權指數跌201點,希望不會有「影響較直接」的那一天出現。

陸行之評論新版AI出口禁令有兩點引起筆者的關注,(1)被管制的國家不能透過海外子公司採購AI晶片,也不能使用海外的AI伺服器數據中心。(2)一個電子系統超過五百億電晶體(transistors),加了HBM就可能需要美國商務部的核准許可。前者影響了伺服器相關公司,後者影響了台積電,不知道台積電法說會針對這個影響性會如何表示。

持股調整剛開始 明年多頭不好做

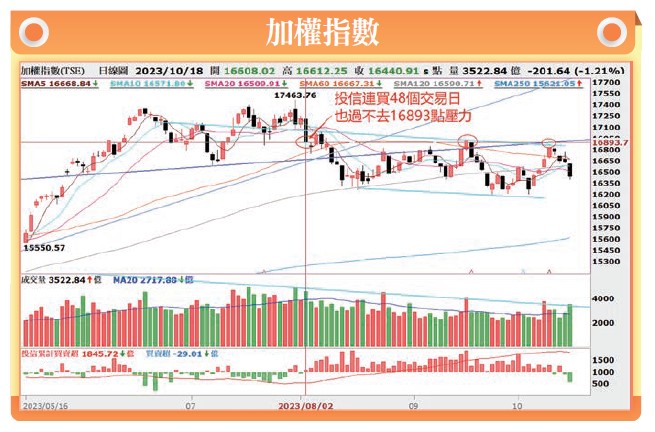

少了AI加持的多頭還剩下什麼股票可以護盤?政府委外代操的七百億元才剛撥款25%,結果真是準,給了投信逢低撿便宜的機會,可是連續買超四十八天的投信竟然拿到政府委外代操的錢之後,就開始賣股票了,哈!真是水很深,估計市場還停留在投信會護盤的印象中,豈不知風向悄悄的變了,從投信的進出表可以明顯的發現集中調節AI概念股,估計這個持股的調整才剛開始,明年的多頭不好做。

首先今年前三季都在等半導體去庫存,好在有餐飲觀光、生技醫療、碳權、軍工、AI等題材股支撐多頭人氣,加權指數才能從12629點漲到17463點,38.27%漲幅,但是除了AI股維持了半年的多頭人氣,其他題材股大多一季就玩完,即使已經整理大半年了,還是沒有觸底的跡象。

新版AI晶片出口禁令 改變投資氣氛

所以當不愁訂單的AI概念股出現人氣渙散的修正走勢的話,那麼問題的關鍵就是,原本五到八月市場在輝達第二季財報所傳遞的訂單滿滿的美好未來,市場當時所願意給予AI概念股較高的本益比(其實是透支明年的業績),如今在新版AI晶片出口禁令改變了投資氣氛之後,那麼AI概念股的本益比進入到擠泡沫的階段,如果急跌的話倒還好,偏偏卡在明年1月13日的總統大選因素,急跌修正模式一定會引來干預,所以這段期間要懂得持盈保泰。