AI Server還在持續發酵中,檢視相關產業,組裝廠、散熱廠、機殼廠…等,皆備受關注,筆者反而想找尋相對不受矚目的AI相關產業,因此本期聚焦在銅箔基板(CCL),雖然近期較少人關注,卻是AI Server的關鍵材料,銅箔基板三雄擁有多年累積的技術優勢,有機會受惠AI Server高飛時。

根據資策會預估,2024年全球AI伺服器出貨量為194.2萬台,到2027年可望達到320.6萬台,2022至2027年的年複合成長率估達24.7%,主要受惠大小型的語言模型,且不論政府或CSP都大力布局AI算力。

奠基於AI Server持續成長的背景下,可望帶動CCL需求量,根據集邦科技預估,隨著輝達AI伺服器出貨量成長,帶動PCB需求增加,2024年預估年增可望達到64%。身為PCB中游的CCL自然也一併推升需求。此外,AI Server也需要更高規格CCL,單價若提高,則可望帶動各廠毛利與營收。

另外,值得注意的是,台灣近期有一波PCB產業的東南亞投資潮,探究背後的原因,恐怕與中美貿易戰、泰國政府獎勵投資…等有關,許多大廠紛紛將工廠設置於東南亞,如台燿(6274)、聯茂(6213)、臻鼎-KY(4958)布局泰國,台光電(2383)布局馬來西亞等。

以下觀察銅箔基板三雄近期營運表現:

台光電去年營收創高 持續深耕AI Server

全球最大無鹵素基板供應商台光電(2383)2023年一至十二月累計營收為412.95億元,年增6.78%。從單月營收來看,公司在七月以後,皆為年增格局,甚至於十二月營收達到年月雙增,年增率高達約六成。公司為全球AI伺服器OAM/UBB CCL龍頭,而HDI細線路技術布局5G手機,皆可望推升未來營運動能。

台光電2023年第四季前,月產能約每月450萬張。展望2024年,近期布局的全球生產基地備受矚目,包括2020年布局之美國加州廠,以及預計2025年第一季可開始生產的馬來西亞檳城廠。

聯茂跟上AI題材 力拼高階電子材料

銅箔基板廠聯茂(6213)2023年一至十二月累計營收為250.83億元,年減13.88%。前三季EPS為0.96元,相比2022年同期的4.01元。

公司2023年前三季營收依地區來看,分布以亞洲地區為主,歐洲為次要。再以產品別來看,以銅箔基板為主,占比約七成左右。雖然從財務數據上看,營收些微放緩,但公司致力布局高階電子材料及車用電子,並積極進行產品組合優化。

展望未來,AI CPU、GPU等題材持續發酵,帶動CCL需求,有望推升拉貨動能,目前市場持續供不應求,公司看好AI板高階材料今年出貨量有望成長。

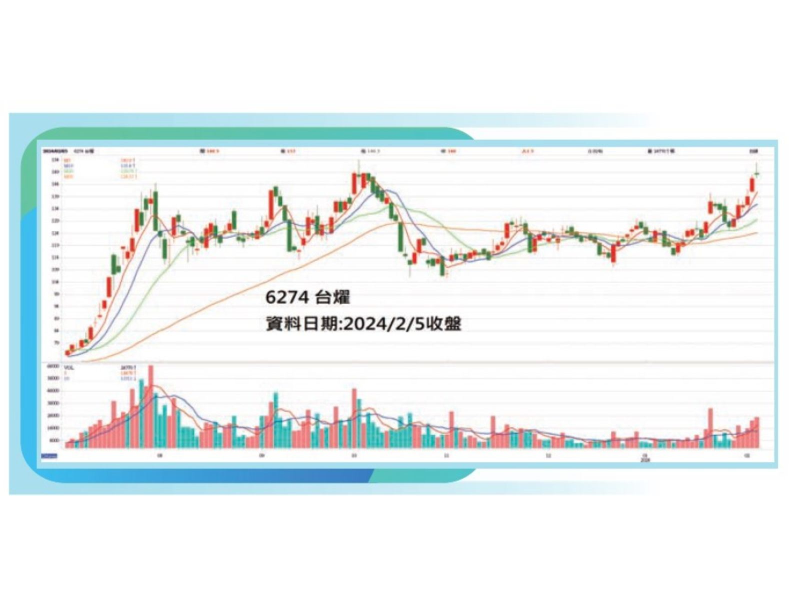

台燿跟上AI浪潮 積極布局泰國

銅箔基板廠台燿(6274)2023年一至十二月累計營收為160.02億元,年減13.37%。前三季EPS為1.6元,相比2022年同期的3.61元,營收些微放緩。公司的先進基礎材料,可應用於手機板、伺服器、汽車板、通訊板…等。

公司2023年第三季營收依技術別,分別為HSD-L(HSD-Low Loss,高速-低損耗)佔約55%、HSD-NL(HSD-Non Low Loss,高速-非低損耗)佔約29%...等。低耗損的高速產品(HSD-L)僅用約五年左右,營收占比就超越五成。展望未來,公司近期於泰國布局,預計生產時間為2025年,加上AI浪潮推升需求,後市可望不看淡。

CCL潛力不僅AI 車用需求展商機

銅箔基板三雄雖然部分廠商營運放緩,但是未來若能跟上AI浪潮,可持續關注。而除了AI之外,車用也是一大商機,電動車車用PCB比起傳統燃油車需求高上許多,如聯茂(6213)等已積極布局自動駕駛、車聯網等,投資人可一併觀察與參考。