聯準會真的會實現年內三次降息的展望嗎?特別是11月5日有美國總統大選,而聯準會十一月例會在10月30日到11月1日,為了要避免聯準會的獨立性被質疑,市場一般揣測聯準會最慢必須在六月開啟首次降息,如果要兌現年內降息三次的展望,那麼六月、九月、十二月是較有可能的降息路徑,如果通膨數據降溫快些,那麼六月、七月、十二月也是可能的選項之一,但這是架構在通膨如預期降溫,且經濟軟著陸的最佳情況。

FOMC多數官員偏向降息

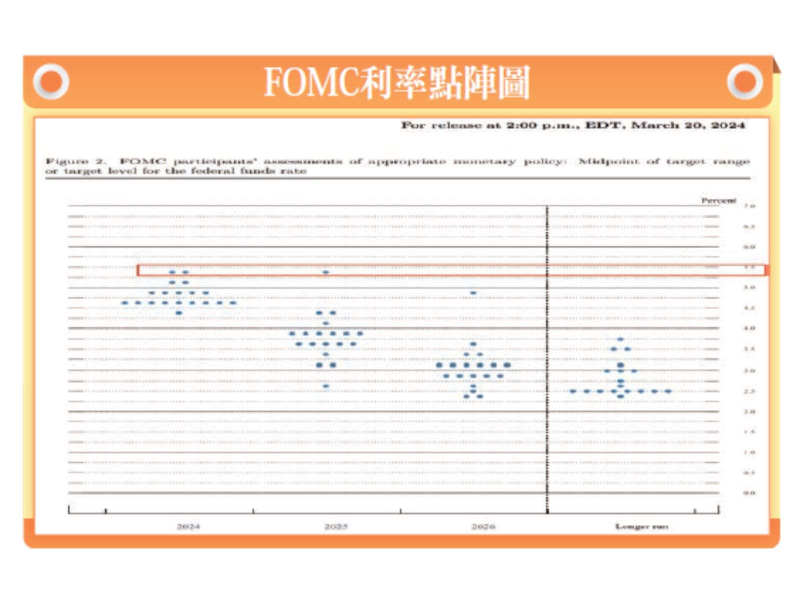

而真實的情況反映在聯準會的點陣圖卻又是另一回事,根據FOMC發布的三月點陣圖可以發現,有兩位鷹派官員預期,今年聯準會可能全年都將會把聯邦基金利率目標區間維持在5.25%-5.50%高位,也就是全年維持不降息,甚至還有一位鷹派官員認為聯準會到明年底都不會啟動降息。

當然站在統計學的角度,這種極端的數據偏差是可以排除不看的,那麼大多數官員的立場呢?有十位FOMC官員預計今年將至少降息三次,而另外九位官員預計會降息二次或更少,所以降息是多數官員的立場,但會不會降息三次還要看實際的通膨數據降溫的速度而定。

因此第一個問題就是,現在的金融市場的定價已經達到聯準會降息幾次的水準?如果年內只有降息一到二次會不會引起動盪?

今年前兩個月的CPI年率超過市場預期的強勁,聯準會主席鮑爾的言論暗示通膨數據的反彈只是暫時,但實際上,美國的CPI年率在去年六月降到3%後,處在3%-3.7%之間震盪,沒能朝聯準會的2%目標持續下降,這是物價的僵固性嗎?

紅海危機未解 莫斯科揚言減產原油

美國還有大量的戰備儲油等待回補,NYMEX原油已經站上每桶80美元三周了,不僅紅海的危機沒能解除,連莫斯科都捲入恐怖攻擊,莫斯科揚言將落實三月初OPEC+每日減產約二百萬桶原油的措施到六月底。

如果油價持續站穩在每桶70~80美元的區間,而且時間越接近美國總統大選,地緣政治衝突可能更加劇烈,對美國CPI年率降溫可能幫倒忙。如此一來,聯準會不可能馬上反口修正降息的預期,但又偏偏得打擊通膨,只好讓非美貨幣貶值,變相的間接達到升息抗通膨的作用。

等待第三季 AI手機+AI PC買氣

對亞洲貨幣來說,從第二季起慢慢進入到返校潮的需求階段,貶值有利出口,因此也樂於配合,只是要觀察貶值對股市的衝擊程度,大致上今年都在等待第三季的AI手機與AI PC的買氣,估計只要不是明顯的貨幣走貶,外資應該不會想錯過第三季的返校潮需求行情。

第二季不僅是聯準會的降息動作取決於經濟數據的走向,也是輝達市值能否超越蘋果的關鍵一季。iPhone在中國的市占率已經滑落到第三,可預期在美中科技戰的你來我往的局勢不變,iPhone要重奪中國市佔率第一的可能性不高。

所以在停損Apple Car、Micro Led之後,蘋果肯定把資源集中在Vision Pro,而空間運算也吻合AI的發展趨勢,但接下來六月的蘋果開發者大會將會端出怎樣的AI計畫,能顛覆Open AI、輝達、Meta與谷歌等目前的AI技術嗎?160美元將會是蘋果股價的多空分水嶺。

美股多頭支撐 看輝達能走到哪

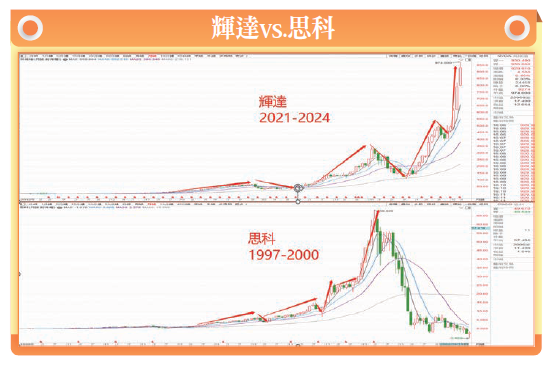

不過光是蘋果還不足以壓垮美股,多頭的支撐都看輝達能走到哪,前陣子華爾街曾把輝達當前的狂飆走勢跟2000年網路泡沫的思科做對比,認為輝達的股價走勢幾乎是當年思科的還原權值走勢圖的翻版。

以不還原權值的走勢圖顯示,思科從1998年10月9日當周的41.13美元低點起漲, 先漲到124.06美元,經過一次的分拆後,再從56.16美元低點漲到146.75美元,整個過程歷經七十八周,用還原權值股可發現跟當前輝達的走勢圖頗為類似,關鍵是日前黃仁勳接受媒體採訪時也提到要讓員工也能夠買得起輝達股票,有意進行分拆。

巧合的是,輝達從2022年10月14日當周的107.89美元低點起漲到974美元,已經七十六周,預期突破一千美元整數關卡後,將會伺機宣布分拆計畫,GPU+CUDA仍足以支撐輝達稱霸AI市場一段時間。從這個角度來看台股的輝達供應鏈應該是正面的,但是股價卻漲不動。

多頭續航 決戰半年報 以及Q3旺季復甦力道

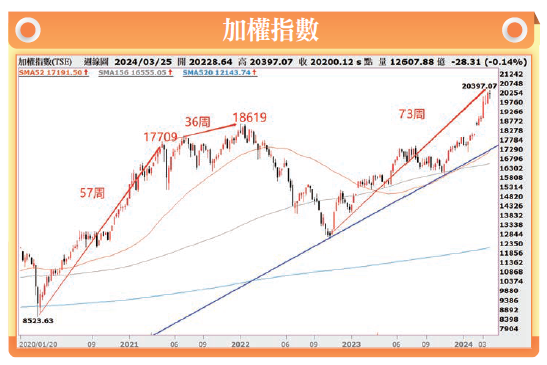

加權指數在2020年COVID-19疫情爆發之後,出現兩波大多頭走勢,2020年3月19日的8523低點起漲到2021年4月29日的17709高點,歷經五十七周,在萬六與萬八之間震盪三十六周後見到18619高點。

2022年8月美國眾議院議長裴洛西訪台,加權指數從10月25日的12629低點起漲到20397高點,歷經七十三周,大致與這一輪輝達的上漲時間差不多。

以規模來看,如果跟加權指數前一輪的九十三周牛市做比較,多頭還有二十周的時間,也就是說,決戰半年報,以及第三季傳統旺季的復甦力道跟年初預期是否符合。

前方越來越多誘多陷阱

因此520總統就職典禮與604台積電股東會,很有可能就是這波牛市的安全時間截點,別說後面的高位震盪的操作難度有多高,單單看當下的盤勢就可以感受到越來越多的誘多陷阱等在前方。

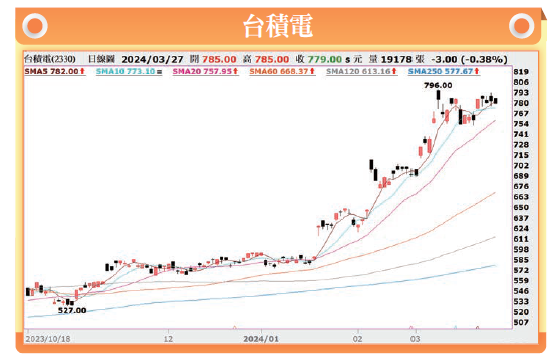

在多頭攻頂的過程,一定會有輪漲跟輪跌,就好比台積電漲到800元附近,市值佔整個加權指數的三分之一,基於美系外資不能交易「窄基指數」,所以台積電的漲勢就暫止步於800元關前,然後由鴻海接棒多頭指標,挑戰市值二兆元。

表面上鴻海集團的股票輪番上漲熱絡人氣,例如,建漢、鴻準、陽程、臻鼎-KY、樺漢等,但另一方面,台積電股價進入整理也同樣影響到AI概念股進入整理,例如AI伺服器、散熱、ASIC、封裝與測試等,由於這輪牛市上漲時間已經很久,市場對於風險意識似乎不高,很容易陷入溫水煮青蛙的誘多陷阱。

挑戰22000 下半年業績得超預期

例如光寶科今年業績展望平穩成長,日前股價突破均線糾結處漲到126元,再直接拉回到112元起漲點,其中3月27日直接開低走低吞噬掉前一日的下影紅K,不給搶短者有隔日沖的機會,很煞。又如3月27日晟銘電從下跌-5.43%突然翻紅漲+8.23%,但收盤竟是增量下跌-0.19%,明顯就是誘多的邊拉邊出。

最明顯的就是四月電價調漲受惠股的重電族群,在華城漲到827元後,終於出現重電族群的齊跌,從散熱的奇鋐、雙鴻、健策在第一季已經反映了全年的業績,再到台積電挑戰800元,最後是電費漲價的重電族群,似乎主力趕在520總統就職典禮之前把行情趕著做完,那下半年的業績就得超預期才能繼續往22000點邁進。