市場屏息以待CPI資料 美元105是關鍵!

上週四(5/9日)公布的美國初請失業金人數增加2.2萬,至23.1萬,高於預期21.5萬,同時修正前值20.8→20.9萬,均顯示美國勞動力市場正逐漸放緩,並與月初非農業及失業率資料吻合!

會令市場感到錯愕,並迫使美元指數(DXc1)自高點105.76下殺至105.17,跌幅達0.55%最主要的原因,除了升至去年八月以來最高水準之外,更重要的一點是,在本次數據之前,過去三個月初請失業金人數始終保持在20.0至22.2萬人之間,人數大幅增加,是否暗示景氣風向變壞、變差?美聯儲是否繼續放緩降息腳步,才進一步加劇美元疲軟?

隨著美國勞動資料都指向潛在的修正,預料將會反映在本週三(5/15)發布的通脹資料中,目前美國三月CPI資料為3.477%,距離2%的目標似乎離得更遠些。截稿前,透過芝商所美聯儲觀察工具,用於即時瞭解FOMC利率變動的最新概率顯示六月利率繼續維持在5.25%-5.50%,代表降息無望。筆者透過資料觀察,預料本次的CPI資料將會略高於前值,預測值為3.512%。

總體而言,美元是外匯之母,美元的漲與跌,將影響其他貨幣、商品價格的走勢,因此交易者應密切關注105.50水準,一旦CPI公布後,高於前值,代表利空美元,美元指數(DXc1)將朝105.00方向挺進,反之,若CPI公布後,低於前值,則代表利多美元,美元指數(DXc1)將朝105.80方向邁進。

黃金價格持續攀高 底氣來自何方?

交易者常以為黃金價格的漲勢,都來自地緣戰爭的影響,尤其上周「以色列打擊拉法東部,停火談判無果而終」讓許多交易者誤會是唯一導火線,是避險情緒的產生,紛紛進場追高黃金!

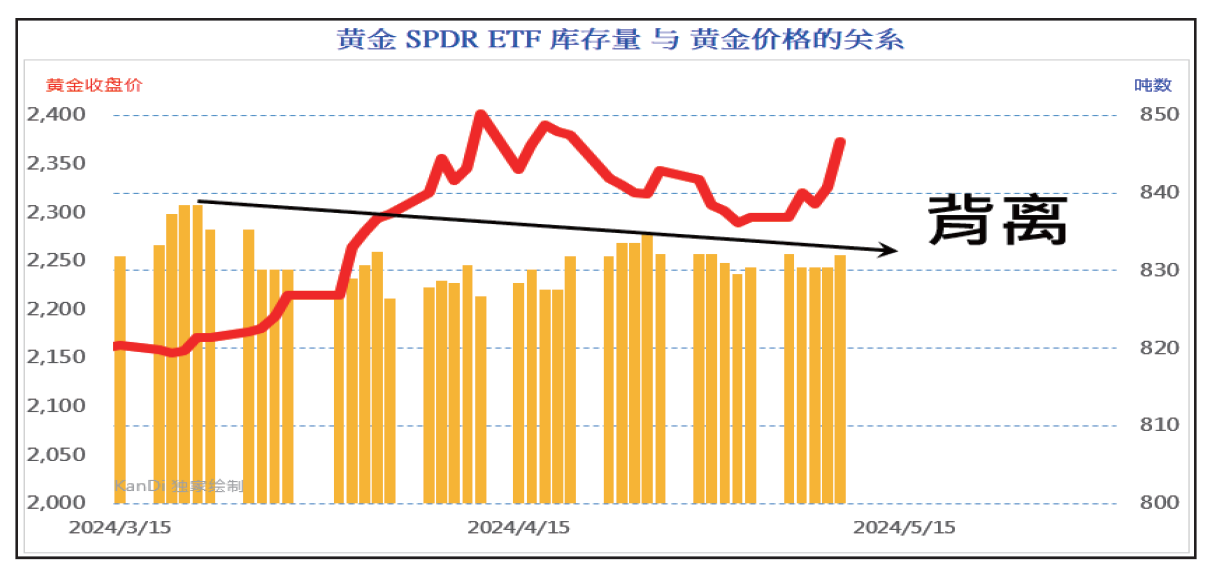

首先,這種見到黑影就開槍的交易風格,最終會讓自己吞下慘痛的代價,其實有沒有避險情緒的產生,第一時間可從SPDR黃金ETF(GLD)看出,它是由道富環球投資管理與世界黃金信託服務公司(World Gold Trust Services)於2004年推出,目前是全球最大的黃金ETF,極具參考價值。

截稿前,當前總持倉約831.92噸黃金,市值約634.49億美元,從圖示可以清楚看到近期趨勢為量縮(橘色柱狀條)、價漲(紅色條),量價不同步,是明顯的背離訊號,屬於利空黃金。此外,值得留意是上週五收盤單日湧入1.45噸的黃金(約US$1.21億),可以解讀黃金主力對於CPI資料抱持懷疑的態度,也間接驗證我對CPI的預測。

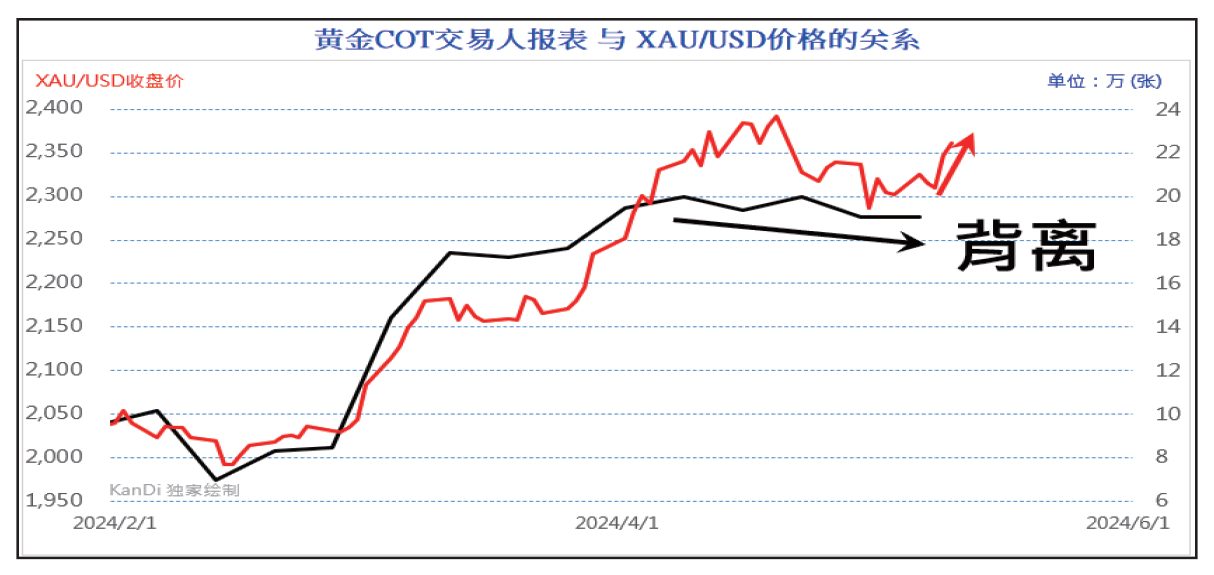

其次,想掌握黃金真正的底氣,就必須留意黃金COT的持倉報告,透過筆者獨創的資料研究顯示,截稿前,黃金主力攜手小量進場做空(黑色線),與黃金SPDR ETF一模一樣都出現背離訊號,透過黃金兩大籌碼的解析,非常清楚看到黃金主力的操作手法方向一致,短期看空黃金,縱使黃金逆勢漲上去,也是明顯的誘多格局,倘若交易者持續追高,將有機會成為主力鐮刀下的韭菜!

目前,在CPI公布前市場預期CPI為3.4%,比前值3.5%還要低,投資者的解讀:「通膨降低,等於利多美元,等於利空黃金。」但進一步解析,當通膨降低,市場會期待美聯儲啟動降息,則解讀方式為:「預期啟動降息,等於利空美元,等於利多黃金。」正因為有利空黃金也有利多黃金的解讀方式,正是主力想營造出的假象,讓韭菜戶盲目追風跟單,摸不著主力的真正思維與格局,希望藉由筆者的主力籌碼分析,帶投資朋友一窺國際頂級黃金主力的操作手法,更容易掌握本次的CPI策略規劃。

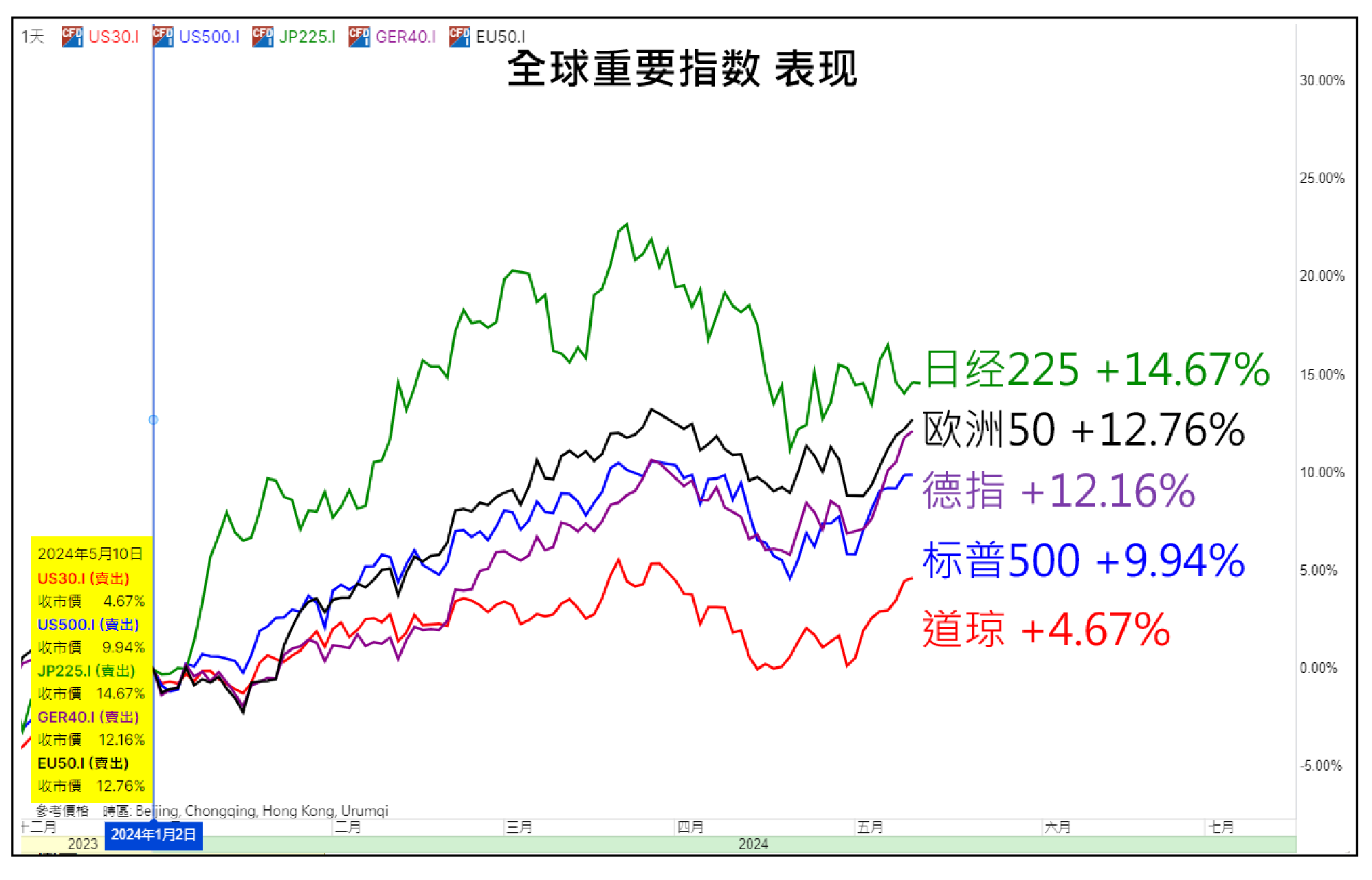

最後,歐洲央行(ECB)於上週五(5/10)公布的最新會議紀錄顯示,由於歐元區通膨率在2025年可望回落至2%的目標水準,因此官員認為六月會議上宣布降息25個基點是「合理的」政策,此舉將背離美聯儲可能在更長時間維持高利率的政策路徑,卻也意外激勵歐洲指數全面上揚,其中領頭羊德國指數(GER40.I)上漲0.7%,創歷史新高18865.75點,將誘使更多資金湧入歐洲市場離開黃金,這也是非常利空黃金的因素之一。

看懂主力掌握風險 也能穩健吃上一波行情肉

綜合上述籌碼解析,明白黃金主力對於CPI公布前夕的布局,縱使黃金價格有微幅上漲,切莫大膽追高,須提防冷箭射出,套在高處。反觀只要資金管理好,這波漲勢都是非常好進場做空的策略,近期黃金每一周波動落在63.18美元(每盎司,下同),以截稿前,黃金收盤價2359.87美元,縱使上漲到2400美元,波動也才僅僅40美元而已,倘若主力誘多韭菜成功後,不排除主力的鐮刀目標將落在2338至2320美元區間!

在人生的道路上,選擇大於努力,格局決定結局,與您攜手共創黃金交易美好未來。

(本文僅提供市場訊息,所有內容及觀點僅供參考,不構成任何投資建議。)