在這場美國總統大選,美國本土的議題的重視度,超越了中國議題,其中高房價的議題好像是全球普遍性的問題,即購房者的年紀越來越大,或是房貸年限越拉越長。

越年輕越不相信美國夢還存在

根據全美房地產經紀人協會(NAR)發布的年度資料,美國的購屋者平均年齡是五十六歲,創歷史新高,過去的一年(自2023年七月以來)增加了七歲,即原本為四十九歲,而金融海嘯之後的2010年初期,美國購房者的平均年齡是四十多歲。

這數據很驚人,代表越來越多的美國年輕人買不起房,要省吃儉用的拖到五十六歲才有能力買房,這幾年美國飽受高通膨之苦,聯準會把利率拉高到5~5.25%,房貸利率7%左右,人生走到了中老年階段,還要為了房子努力工作,難怪美國人越來越不相信美國夢,金融媒體網站Investopedia估計要實現美國夢一輩子要賺到440萬美元,相當於1.4億元台幣(正好是大谷翔平的五十轟紀念球的價值),以至於越年輕越不相信美國夢還在。

無巧不巧,去年台灣的新青安房貸將年限放寬到四十年,寬限期放寬到五年,加上央行升息週期下的1.75%低率優惠,台灣的房價從去年八月之後也量價齊揚的漲了一波。

收入跟不上房價 大齡購屋占比提升

根據今年5月13日的住展雜誌報導,2023年台北市購屋者四十至五十歲占比達33.7%,五十歲以上達到30%,新北市五十歲以上交易占比高達21.2%,顯示房價上漲,薪資收入跟不上,只能拉長存款期限,以致購屋年齡遞延,才出現雙北四十歲後甚至是五十歲以後才購屋的占比明顯增加。

政策打房有用嗎?新房的籌碼在建商手上,現在的大建商很多,資金雄厚,經過三、四十年的房地產景氣循環,有經驗也有本錢可以撐過去。

買方有壓力的是投資客,雖然投機的買家永遠都有,但過度擴張信用的斷頭屋賣壓很少見,主要是台股欣欣向榮,消弭了房市斷頭屋的潛在風險。

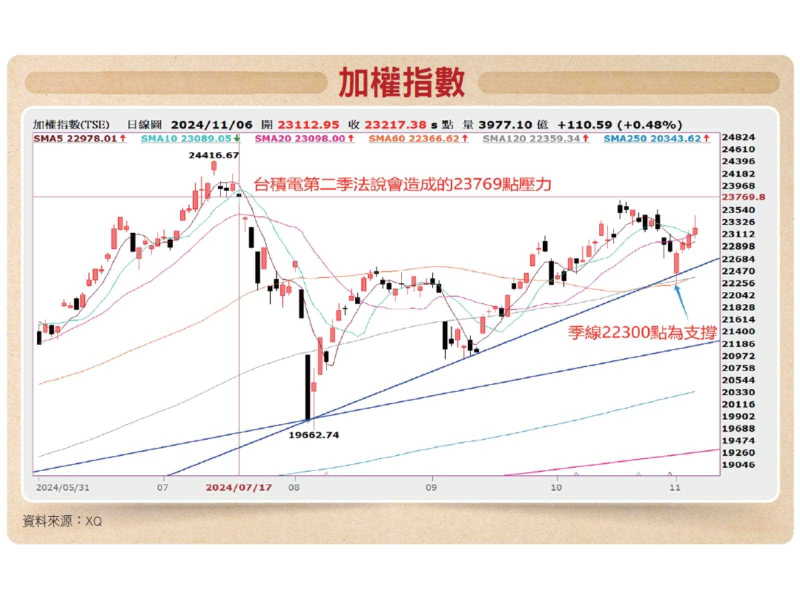

加權指數季線22300點 護盤機制防守參考價

加上現在的護盤機制很有經驗,例如這次美國總統大選之前新制勞退基金釋出450億元代操,投信從10月29日起的買超金額明顯放大,58億元、32億元、59億元、36億元、52億元,五個交易日至少買超237億元,既然頭已經洗下去,那麼就算短期因美國總統大選變數出現恐慌賣壓,估計投信代操業者會繼續出手低接,加權指數的季線22300點是護盤機制的防守參考價。

統計投信從10月29日到11月5日買超前二十名持股為,台積電、緯創、聯發科、中信金、廣達、鴻海、鴻準、長榮、聯電、欣興、聯詠、國泰金、陽明、弘塑、川湖、技嘉、台灣大、遠傳、貿聯-KY、致茂。

除了聯電與聯詠走勢較弱,屬於持續低接、提供市場流動性,避免跌停板增加市場恐慌情緒擴散,其餘個股大多相對強勢,超過一半跟GB200伺服器開始生產有關,加上輝達11月20日公布第三季財報,法人押寶的心態濃厚,就算遇到美國總統難產的意外利空,也會採取繼續逢低加碼的策略。

GB200開始生產 法人押寶逢低加碼

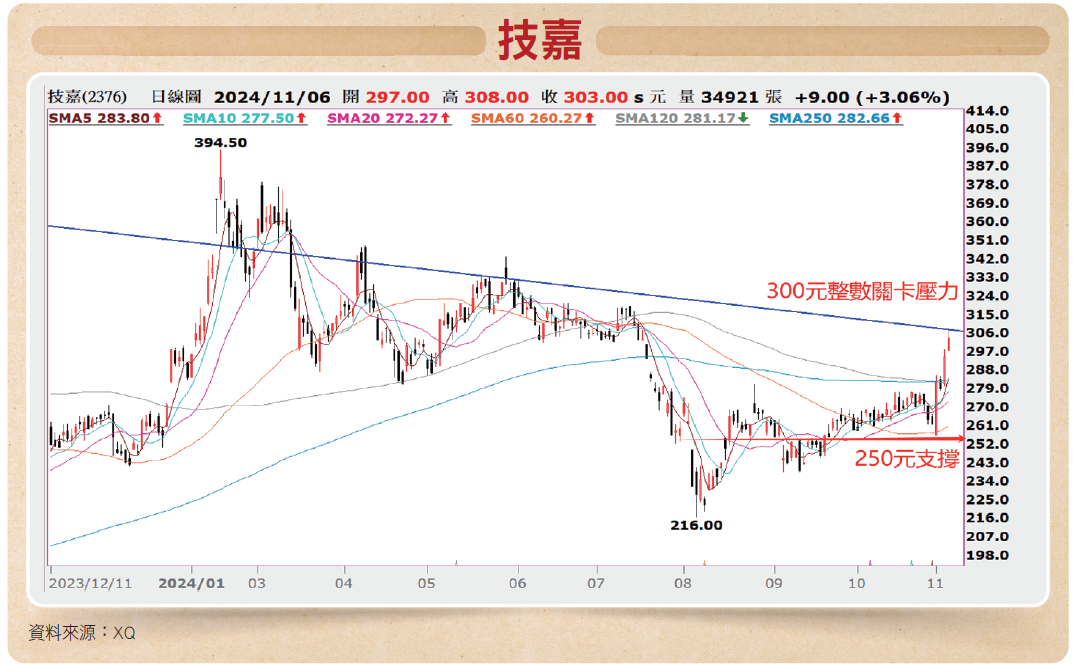

技嘉從2023年七月的382.5元進入修正,到今年的8月5日為止正好是十三個月,從整理的型態來看,屬於第四波的穿頭破腳整理平台(雖然不是很標準),11月1日傳出美超微財報作假帳的疑雲風波,輝達可能出手調整供應商,技嘉因為具備沉浸式水冷技術而被媒體點名看好,拉出一根漲幅達7.84%的實體長紅K,一掃今年四月路透社點名美超微、戴爾、技嘉踩到美國AI禁令的陰霾。

路透社當時的說法是,有十個中國實體已從美超微、戴爾及技嘉生產的伺服器產品中,取得嵌在其中的輝達先進晶片,但技嘉強調,一直嚴格遵守台灣相關法律及國際相關禁令規範規定,沒有任何違反禁運禁令的情形。

由於後來美國方面也沒有進一步的訊息釋出,經過半年的股價整理,從法人開始回補的態度上來看,能不能打入GB200供應鏈才是重點。

殖利率2%多 追高要有風險意識

技嘉的平均營益率大約是3-5%不等,今年大多落在5%多,第三季財報還沒公布,上半年稅後EPS 7.84元,已經超越去年全年的稅後EPS 7.46元,而截至11月5日收盤為止,全年累積漲幅僅10.53%,相對於緯創今年累積20.18%漲幅、華碩21.76%、廣達41.65%等做比較,技嘉股價沒有超漲的疑慮。

就股東權益報酬率的角度,平均大約落在10-12%之間,不算高,盈餘分配率還可以,大多落在70-80%之間,雖然連續二十七年配發股利合計100.94元,但近三年股價平均落在108-292元之間震盪,殖利率僅2%多,所以追高要有風險意識,套牢要抱持著長期抗戰的心態。

特斯拉概念股 預期將掀一波投機炒作風潮

11月6日盤中的美國總統大選開票,國會方面共和黨領先,總統的選舉人票數也是川普領先,市場預期紅色浪潮來襲,美元指數上漲1.4%,小道瓊期指漲1.7%,十年期美債殖利率漲3.34%、突破4.4%,黃金下跌-1.27%,NYMEX原油跌-2%,特斯拉盤後漲超12%,比特幣一度漲破7.5萬美元,艾克森美孚漲3.48%,英特爾漲3.69%,科技股大多小漲,台積電ADR也維持小漲。

看起來市場對於美國總統難產的疑慮解除後,準備迎接聯準會降息,但台股的金融股普遍下跌,因為川普的擴張財政政策與高關稅政見,可能引發美國通膨再升溫的疑慮,導致市場對於明年聯準會降息的預期,從原先降四碼修正為降二碼,相對鷹派的展望,引發提前卡位金融股的買盤獲利了結。

重押川普的馬斯克可以說是最大的贏家之一,從滬深股市的機器人、人腦工程、電池、能源金屬等板塊走強,預期特斯拉概念股將會掀起一波投機炒作風潮。

此外,川普對於石油業也相對友善,艾克森美孚等石油股的上漲有利於道瓊指數,更何況11月8日開盤前輝達將加入道瓊指數成分股,也有利於道瓊指數。

ASIC台廠未來成長空間仍大

11月6日的世芯-KY收盤漲停板,但是仍然受制於長期下降壓力線的半年線壓力,還沒正式由空翻多,但是晶心科、愛普*進入築底,第三季財報利空的智原也有觸底的跡象,在北美雲端服務業者傾向自研晶片趨勢不變,台積電二奈米之前的先進製程領先,ASIC台廠占有天時、地利、人和之利,未來產品進入到五奈米、三奈米、二奈米的演進,成長空間仍大。

其他從低位築底有機會起來的個股還有:緯穎、祥碩、瑞昱、義隆電、華擎、川湖、雍智科技、台達電、牧德等,可追蹤。