九月台股先後歷經恒大風波、美債殖利率飆升、中國限電,以及美國債務上限的超完美風暴,市場看法轉趨悲觀,十月股災說法蔚為主流,並且認為台股將歷經如近期神劇「魷魚遊戲」般的生存保衛戰,言下之意台股任人宰割。

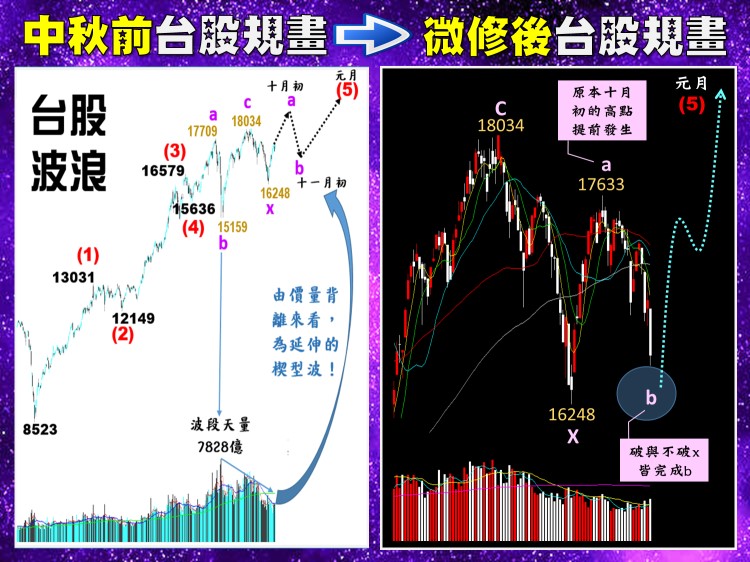

上月專欄筆者提到「台股十月中後有回檔,十一月初見底後回升」的論點,當時認為的十月回檔不外乎立基在「10/18美國債務上限、美國政府關門」這個疑慮。但利空買一送三紛至沓來,提早出現於中秋後碾壓台股,這個提前的壓回確實是筆者始料未及。

但我認為,先死而先生的可能性極高,本波壓回至十月初反可提早實現落底的預測,緊接後頭的楔型回升波看法仍不變(見附圖)。之所以不用如此悲觀的主要原因在於:

恒大事件不及2013年中國地方債信風暴

恒大債務違約其實已醞釀一年,至今年才因原物料高漲及北京政府打房正式引爆。一言以蔽之,筆者認為殺傷力約較年初的「萬達集團破產事件」為大,但不及2013年影響中國一整年的地方債信與影子銀行風暴。

目前消息正走向:中國官方計畫讓國有企業與萬科等有國家背景的地產開發商參與收購恒大資產,但很難講這不是北京政府「共富論」下的計畫性舉措,目的在一一國有化。也意謂此事件影響有限,至少還在北京政府可控範圍,自然不致燎原成金融債信骨牌效應。

對照上証指數目前還守在季線及半年線之上,多頭架構並未遭嚴重破壞可以想見。況者,筆者一再強調中國的有錢人近期不斷外移資產,台灣成為其選項之一,對台灣房市及股市都是加分。

美債上限不用放大,2015、2018年政府關門事件已習得經驗

美債上限問題的極致就是美國政府要被迫關門,但這也非太陽底下新鮮事。

第一次發生在2015年八至十月,歐巴馬時代下兩黨角力,就曾因墮胎問題上持強硬立場的保守派共和黨人威脅要切斷公共部門所需資金,美國政府於十月初面臨短期關門。最近一次則是2018/12/22,總統川普拒絕簽署不含美墨築牆經費的臨時支出法案,導致美國政府停擺35天,也是最長一次停擺。

這兩次不同原因下的美國政府停擺,都曾讓股市產生約15%左右跌幅,但無法類推至本次的主要原因一來是當時指數是年線下急跌(多頭遭破壞後停損賣壓),和本次美股還在年線上有很大不同(多頭降溫動作);二來是有了前兩次經驗,且看到不久後指數再創新高的事實,會讓這次修正提前結束。

中國能耗雙控是塞翁失馬,焉知非福

中國能耗雙控追根究柢還是因為煤炭價格高漲,怕引發通膨下採取的鐵腕措施。傷害所及包括廠區位於江蘇(蘇州、昆山)、浙江、廣東(東莞、深圳)、雲南的電子廠,以PCB、晶片電阻、散熱、導線架等高污染電子業為主要板塊,影響所及市場擔心九月營收因此更加滑落而提前開殺。

但細想,台商經由2019年起的中美貿易戰後,已將生產據點陸續分散往越南、大馬等東南亞,這是第一波大舉外遷;而去年中國即有限電問題,也讓台商第二波增買綠電換取優良評等廠商標章,其殺傷力遠較預期為低。

相較之下,陸廠分散風險的程度遠低於台廠,產能受阻對供貨影響也大於台廠,這對什麼都缺的市況而言,與其說是台陸通殺,倒不如說台廠掌握國際大廠的轉單效應。

盤勢總結及選股方向

綜上,台股絕對不是手無縛雞之力的魷魚任人宰割,這波回檔比較像是利空遊戲在測試參賽者的恐懼極限。未來所有利空皆會反映在美國十年期公債及美元指數,只要這兩項領先指標沒有繼續惡化,台股極有可能藉由一波清洗自營商及融資斷頭浮額,回到前低16248點上下完成小b波回檔,達到否極泰來境地,並又是新一波財富重分配的起始。

選股方向上,以長線保護短線原則,選擇本波被誤殺但產業趨勢向上,且有轉單效應之個股:

「聚和」(6509):主要廠區之二有在惠州及昆山被歸類為限電受災股,但最大廠區前兩地為高雄(一、二廠)及印尼泗水,反會受惠於惠州及昆山的陸廠供貨不及而有轉單效應。未來利基主要為電池電解液,這是趨勢性產品,和美琪瑪並列為本波電池股指標。美琪瑪有電池回收業務享有高本益比,會帶動低本益比的聚和反彈或回升。聚和股價呈大中段橫向整理,歷經台股八月及十月股災還能硬挺,有極大機會成為下一波盤面穩定後的領先主流股。

「立敦」(6175):市場因追殺被動元件將立敦歸類其中,殊不知立敦廠區絕大部分是在台灣苗栗及四川阿壩的非限電區,加上四川廠用電以水力發電為主,對本次限電議題影響較市場預期為輕,此其一。

其二是立敦為鋁箔廠(化成與電蝕鋁箔),是被動元件上游,受惠於鋁價多頭且中國鋁箔廠這波產能限縮,反而有轉單效應並可順勢漲價。但鋁箔廠能轉嫁不代表鋁質電容能轉嫁,而市場將二者混為一談通殺,就有撿便宜貨機會。

立敦上半年獲利1.67元,第三季因鋁價上漲可望毛利提升,單季接近一元水準(從八月營收創新高來推估),全年有接近3.5元水準。股價在10/4本益比回到12倍,配合10/5除息前來到低檔,有利於除息後一波反彈甚至回升行情。