居家隔離政策改為0+7制後,金控保險股出現一日反彈,但富邦金在5/20法說會上表示,在途保單還有百萬單,現在每天賠五千萬,5/23股價創波段新低,雖然少了密切接觸者的居家隔離理賠,但根據國外確診者情況來看,曾經感染過Omicron病毒且已經康復的患者,還是有可能再次感染Omicron的亞變異病毒,如BA4、BA5、BA2.12.1等,所以一個人感染三至四次是確實已經發生的案例,而且未來可能還有新的亞變異病毒,所以台灣將來出現一個人多次感染的防疫保單理賠是可能發生的。

除了富邦金之外,國泰金股價也創波段新低,但在新光金釋出推動金控併金控的訊息後,元大金、玉山金、上海商銀等民營金融股拉了上來,這波防疫險理賠風波可望告一段落,拖累加權指數的族群又少了一個。

截至5/20公布的統計數據,台灣COVID-19本土確診人數已達1,156,291人,單日確診人數連續三天突破八萬人,距離15~20%的感染率─351.45~468.6萬人,還差67%以上,假設未來一周起的單日確診人數平均值維持在一日十萬人,也就是說至少還需要二十四天以上才能累積15%以上的感染率。換言之,如果加權指數的探底跟本土確診人數成反比的話,那麼加權指數觸底可能落在6/13之後,恰巧六月份小道瓊期指最後交易日是6/17,看來加權指數還有得震盪。據說台灣每天核酸檢量能是一日96,196人次,符合防疫中心說的很快確診人數公布值就失真了的論點。

上海解封延後 台股低位震盪時間拖長

讀者一定會納悶,不是說上海解封預估在六月初,解封後台股就會進入中期反彈?是的,這個觀點依舊沒變,只不過要修正的是,六月初可能只會部分解封,最終可能要到六月底才會完全解封。

原因是Omicron的隱匿性的確可怕,完全防不勝防,截至5/22為止,上海確診人數還有558人,上周在八百多人確診的這個數字範圍停留了超過一周,在一天兩篩(PCR+快篩)的嚴格封鎖下,還是難檔Omicron的突破性感染。由於短期台股這波起跌正好從上海封城的3/31晚上算起,因此上海解封延後,多多少少也讓台股在低位震盪的時間拖長。

在兩千多億的單日成交量格局,一套資金的類股輪漲成為新常態。最新影響資金流向的訊息是5/23的「已有驅動IC廠大砍晶圓代工投單量二至三成」,與「美西碼頭工人喊暫停談判,為罷工做準備?」5/23電子類股資金佔大盤比重降到41%,反彈四至五天後進入整理,5/18的760.32高點,比5/5的766.07前高點低,依舊沒擺脫空頭跌勢的架構,要提防半導體的驅動IC設計族群會不會帶頭轉弱,進而拖累目前需求仍暢旺的伺服器、高速傳輸相關的IC設計。

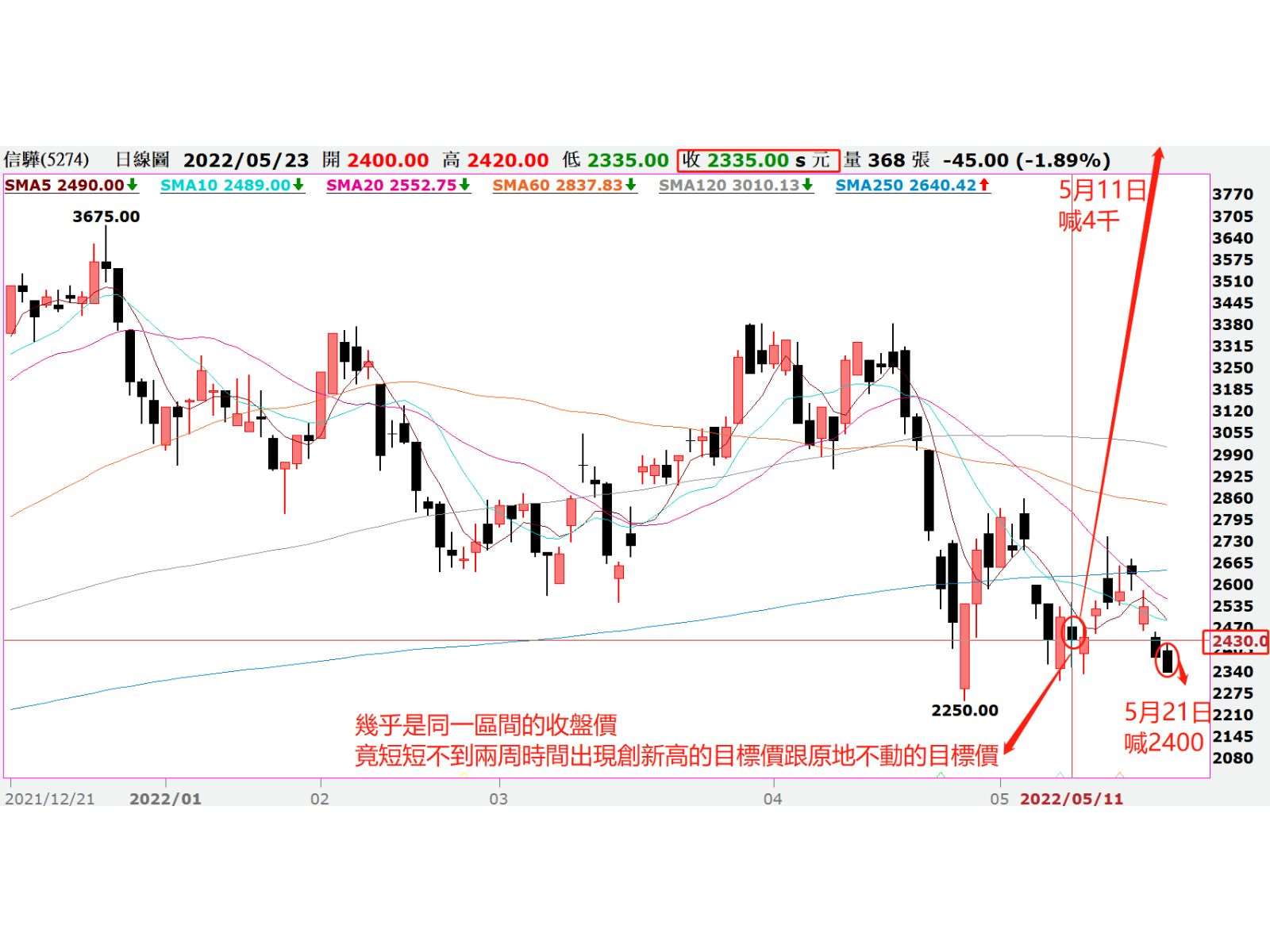

從走勢來看,信驊跌破年線有剛轉弱的訊號,值得一提的是,5/11摩根士丹利證券指出,信驊營收有六、七成來自美國,更能受惠美國的雲端需求提高,受到中國大陸資本支出降低的衝擊較少。因此,將信驊目標價從3,400元一口氣提高到4,000元。

5/21因平台規格更換週期拉長、部分大型數據中心營業費用/預算調降、景氣下行等風險影響,摩根士丹利保守看待雲端相關半導體,將指標股信驊投資評等由「優於大盤」下調至「中立」,目標價由4,000元下調至2,400元。短短十天,摩根士丹利對於股價幾乎是處在同一區間的信驊,投資建議竟是從創新高的目標價,下修到進場成本,不知道已經進場的股民後續要如何創造獲利空間?

航運類股資金佔比拉升到29%,萬海5/23漲停板,前兩周專欄提示過,萬海從去年七月353元高點拉回以來,直到今年4/27才出現138.5元波段低點,很有可能現在才要進行B波反彈,以跌幅0.382黃金分割率估算,反彈到220.5元也不過是滿足弱勢反彈,算不上誇大。只不過從K線圖可發現上方有半年線169.7元與年線187.5元壓力,預期這次反彈可能是緩步震盪走勢。